こんにちは、K2 College編集部です。

今回は、三菱UFJアセットマネジメントが運用する「つみたて先進国株式」について解説します。

「つみたて先進国株式」について詳しく教えてください。

日本を除く先進国の株式市場に幅広く分散投資できるインデックスファンドです。MSCIコクサイ・インデックス(配当込み、円換算ベース)に連動することを目指しています。運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- つみたて先進国株式とは?

- つみたて先進国株式の投資先や組み入れ銘柄

- 直近1年で+18.08%、設定来で+276.07%

- つみたてNISA・新NISA成長投資枠での活用と同種ファンド比較

動画解説

つみたて先進国株式とは?

このファンドは、日本を除く世界主要国の株式市場全体に投資を行い、先進国経済の成長を捉えるインデックス運用型の投資信託です。

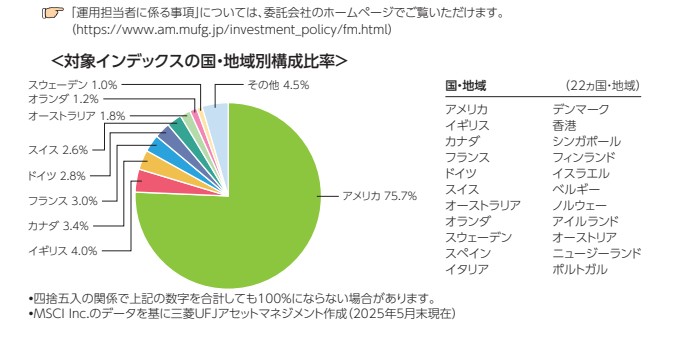

投資対象は、MSCIコクサイ・インデックス(配当込み、円換算ベース)に採用されている先進国22カ国の上場株式です。

特定のテーマに基づくアクティブ運用ではなく、対象インデックスとの連動を維持することを目的としており、マザーファンドを通じた効率的な運用により、中長期的な信託財産の成長を目指します。

日本を除く先進国22カ国の株式市場全体を網羅する、インデックス運用型のファンドなんですね。

そうですね。特定の成長テーマを追いかけるアクティブ運用ではなく、MSCIコクサイ・インデックスとの連動を維持することを目的としています。

アメリカが約75.7%と中心ですが、イギリスやフランスなど広範囲の先進国株式にマザーファンドを通じて実質投資するスタイルです。

分配金の仕組みや、運用プロセスはどうなっているのでしょうか?

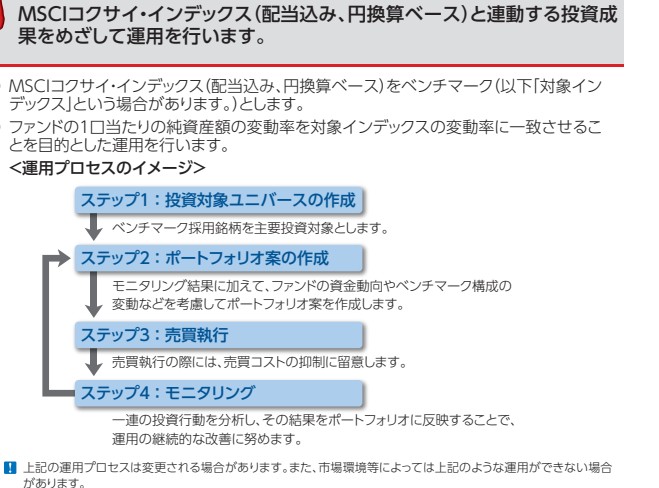

年1回の決算時に分配金額を決定しますが、信託財産の成長を優先するため、原則として分配を抑制する方針です。 運用プロセスもステップ1から4まで明確化されており、売買コストの抑制やモニタリングを通じて、中長期的な資産の成長を効率よく目指す銘柄と言えます。

つみたて先進国株式の投資先や組み入れ銘柄

このファンドの組入上位10銘柄を確認すると、エヌビディアやアップルなど、世界を牽引する米国企業が独占しているのがわかります。

先ほど触れた通り、日本を除く先進国市場の時価総額に連動するため、必然的に世界最強の米国株に投資する形となります。驚くべきことに上位10社すべてがアメリカ企業であり、私たちが日常で使うサービスを提供する誰でも知っている会社ばかりです。

地道な銘柄分析ではなく、これら国際優良企業の成長をまるごと享受するスタイル。まさに米国一極集中の強さを反映したラインナップと言えるでしょう。

組み入れ上位10銘柄がすべてアメリカ企業なのですね。これなら「S&P500」に投資するのとあまり変わらないような気もしますが、どうなんでしょうか?

そうですね。時価総額加重平均で算出される指数をベンチャーマークにしているため、どうしても世界最大の市場である米国、特にエヌビディアやアップルといった巨大テック企業の比率が高くなります。結果として、上位銘柄の顔ぶれは米国株指数と似通ってきますね。

それなら、あえて「先進国株式」を選ぶメリットはどこにあるのですか?

このファンドは、上位こそ米国企業が独占していますが、全体では22カ国の企業に分散投資しています。米国が好調な時はその恩恵をしっかり受けつつ、将来的に他国の企業が台頭してきた際も、自動的にその成長を取り込めるのが大きなメリットです。

なるほど。米国一極集中の強さを享受しつつ、他の先進国への分散も効かせているということですね。

直近1年の騰落率+18.08%、設定来で+276.07%

基準日2025年12月15日時点のデータになりますので参考にしてください。

騰落率は、直近1年で+18.08%、設定来では+276.07%となります。

グラフを見ると、2020年のコロナショック時や2025年前半に一時的な下落は見られるものの、長期的なトレンドとしては力強い右肩上がりの成長を続けています。

また、これまでの決算において分配金の支払実績はなく、効率的に再投資へ回されていることがわかります。

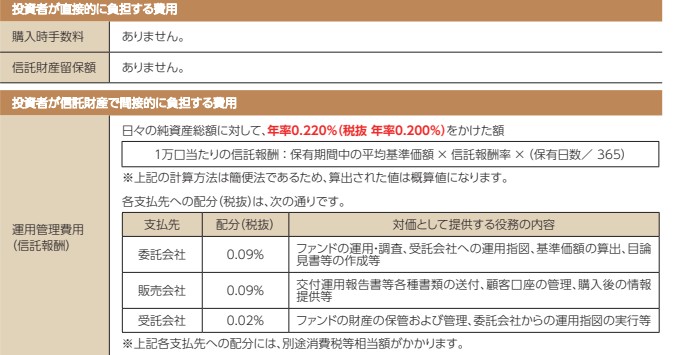

運用管理費用(信託報酬)は、ファンドの純資産総額に対して年率0.220%(税込)が日々計上されます。

その他、監査費用や有価証券の売買委託手数料などの諸経費も別途かかりますが、購入時手数料や信託財産留保額はかかりません。

設定来で+270%を超えるパフォーマンスは非常に魅力的ですね。ただ、分配金がずっと0円なのは、投資家にとって損ではないのでしょうか?

いえ、むしろ資産形成期には合理的です。分配金を出さないことで、本来支払うべき税金を繰り延べながら、その分をそのまま運用に回せます。決算情報を見ても基準価額が着実に上昇しているのは、利益が効率よく再投資されている証拠と言えますね。

なるほど、コスト面も購入時手数料がかからないなど、続けやすい仕組みになっていますね。

その通りです。信託報酬も年率0.220%(税込)と低く抑えられており、無駄なコストを削りながら先進国の成長を享受できます。長期チャートにあるようなコロナショック時の一時的な下落を乗り越えて継続できれば、この複利効果は非常に大きくなりますよ。

つみたてNISA・新NISA成長投資枠での活用と同種ファンド比較

このファンドの運用管理費用(信託報酬)は年率0.220%(税込)に設定されています。内訳は委託会社と販売会社が各0.09%(税抜)ずつとなっており、昨今の低コスト競争の中では、標準的あるいは少し高く感じられるかもしれません。

しかし、運用実績を見ると直近1年で+18.08%、設定来では+276.07%と極めて堅調なリターンを叩き出しています。分配金を一度も出さずに再投資へ回す効率的な仕組みにより、コスト面をカバーして余りあるほど先進国の成長をしっかりと享受できる内容と言えるでしょう。

信託報酬が0.220%というのは、投資家としてはどう評価すべきでしょうか?

確かに業界最安値を競うファンドと比べれば、委託・販売会社が各0.09%取る設定は「やや高め」に映るかもしれません。ただ、設定来+276.07%という実績が示す通り、長期でこれだけの成長を取り込めている点は無視できませんね。

コストの安さだけでなく、これまでの運用実績とのバランスが大事ということですね。

その通りです。2020年から2025年まで一貫して分配金0円を貫き、基準価額を37,000円台まで伸ばしている点は非常に優秀です。新NISAで長期保有するなら、この「増やす力」と「低コスト」のバランスをどう判断するかが鍵となります。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。今回は「つみたて先進国株式」について解説しました。

このファンドは直近1年で+18.08%、設定来で+276.07%という堅調な実績を上げており、先進国の成長を効率よく取り込めています。一方で、信託報酬が年率0.220%(税込)と、他の低コストインデックスファンドと比較するとわずかに高めの設定である点には注意が必要です。

信託報酬は少し気になりますが、分配金を出さずに設定来でこれだけのリターンを出しているのは魅力的ですね。

そうですね。投資に慣れてきたら、このファンドのように外貨での海外投資も積極的に検討していきましょう。その際は、我々のようなIFAに相談していただくことで、コストとリターンのバランスを見極め、正しい投資先を選定することができます。

よくわかりました。ありがとうございます。

まとめ

- つみたて先進国株式は、日本を除く先進国22カ国に幅広く分散投資するインデックスファンド

- 直近1年で+18.08%、設定来で+276.07%の実績があり、信託報酬は年率0.220%(税込)と標準的

- 分配金を再投資に回す効率的な仕組みを活用し、長期で世界経済の成長を取り込みましょう

つみたて先進国株式は、日本を除く先進国22カ国の成長を丸ごと享受できるインデックスファンドです。設定来+276.07%という確かな実績がありますが、偏差値50のインデックス投資で満足することなく、海外にある「元本確保型ファンド」など、より有利な条件で偏差値60の投資を目指していきましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

株・ETF2026年2月3日グローバルX AI&ビッグデータETF ~Global X

株・ETF2026年2月3日グローバルX AI&ビッグデータETF ~Global X 投資信託2026年1月27日次世代AI株式戦略ファンド ~SBI岡三アセットマネジメント

投資信託2026年1月27日次世代AI株式戦略ファンド ~SBI岡三アセットマネジメント 株・ETF2026年1月24日グローバルXロボティクス&AI-日本株式 ETF ~Global X

株・ETF2026年1月24日グローバルXロボティクス&AI-日本株式 ETF ~Global X 投資信託2026年1月20日AI日本株式オープン(絶対収益追求型) ~三菱UFJアセットマネジメント

投資信託2026年1月20日AI日本株式オープン(絶対収益追求型) ~三菱UFJアセットマネジメント

この投稿へのトラックバック: https://media.k2-assurance.com/archives/35084/trackback