こんにちは、K2 College 松本です。

今回は第一フロンティア生命の一時払終身保険「新プレミアプギフトM4」を解説します。こちらは証券会社、銀行で販売されている商品です。

銀行の窓口で相続対策にと勧められました。

こちらの商品は保険料に対して死亡保障のレバレッジが大きいので相続対策には有効な商品です。ただ死亡保障や貯蓄性は積立利率に影響されます。積立利率は契約する時期によって変わるので低い時期に契約されているとパフォーマンスは最悪です。詳細を確認していきましょう。

- 第一フロンティア生命は第一生命の完全子会社

- 無告知で90歳まで加入できる終身保険

- レバレッジは2.5倍!10年後の返戻率は133%、実質利回りは2.9%

- 契約はしない。既に契約している人は個別相談してください。

第一フロンティア生命は第一生命の完全子会社

会社概要

日本の生命保険会社で、第一生命保険(現・第一生命ホールディングス)(90%)と損害保険ジャパン(10%)の2社によって株式を保有してきたが、2014年3月、損害保険ジャパン(当時)保有分の株式10%を第一生命保険(当時)に譲渡し、第一生命保険(当時)の完全子会社となりました。

設立:2006年12月1日

総資産:9兆9,370億円(2022年3月31日時点)

保有契約高:9兆8,344億円(2022年3月31日時点)

格付情報

R&I:AA- (2022年7月1日時点)

ソルベンシーマージン比率

516.8% (2022年3月末時点)

初めて聞く保険会社ですが、第一生命の子会社なんですね。

銀行の窓口販売が主流なので、一般的な知名度はありませんね。

ただ、親会社は第一生命ですし、格付けも十分に信頼に値する会社と言えます。

無告知で90歳まで加入できる終身保険

取扱の銀行、証券、信用金庫

- みずほ証券

- みずほ銀行

- みずほ信託銀行

契約概要

商品名:新プレミアギフトM4

正式名称:積立利率変動型終身保険(20)(通貨指定型)

運用通貨:米ドル/豪ドル/日本円

契約者・被保険者年齢:20歳〜90歳

保険期間:終身

積立利率:契約時の利率で固定(利率は2週間毎に更新されます)

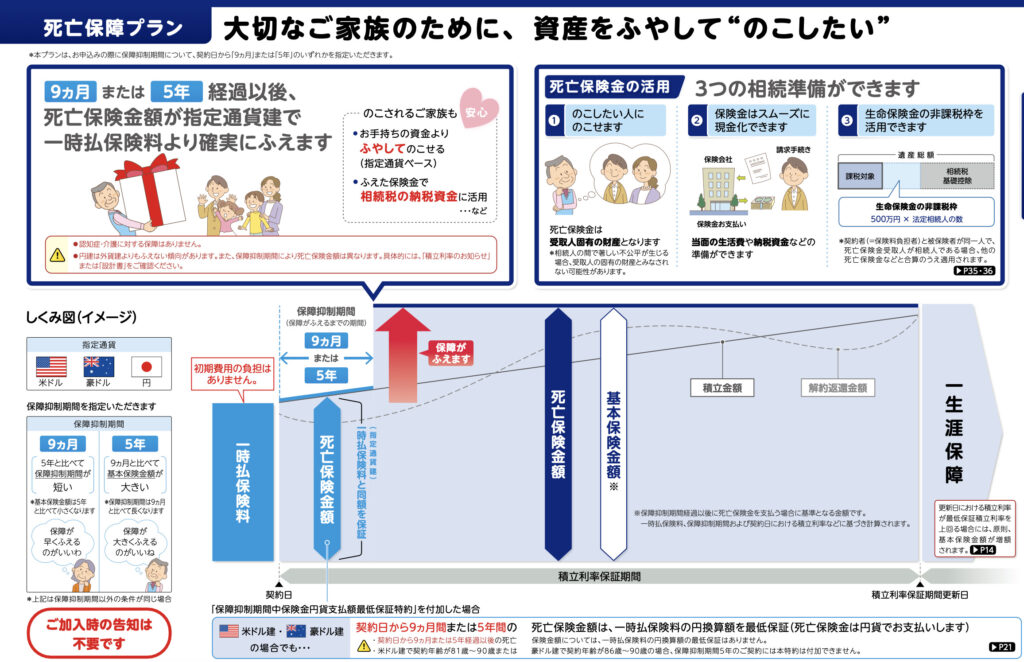

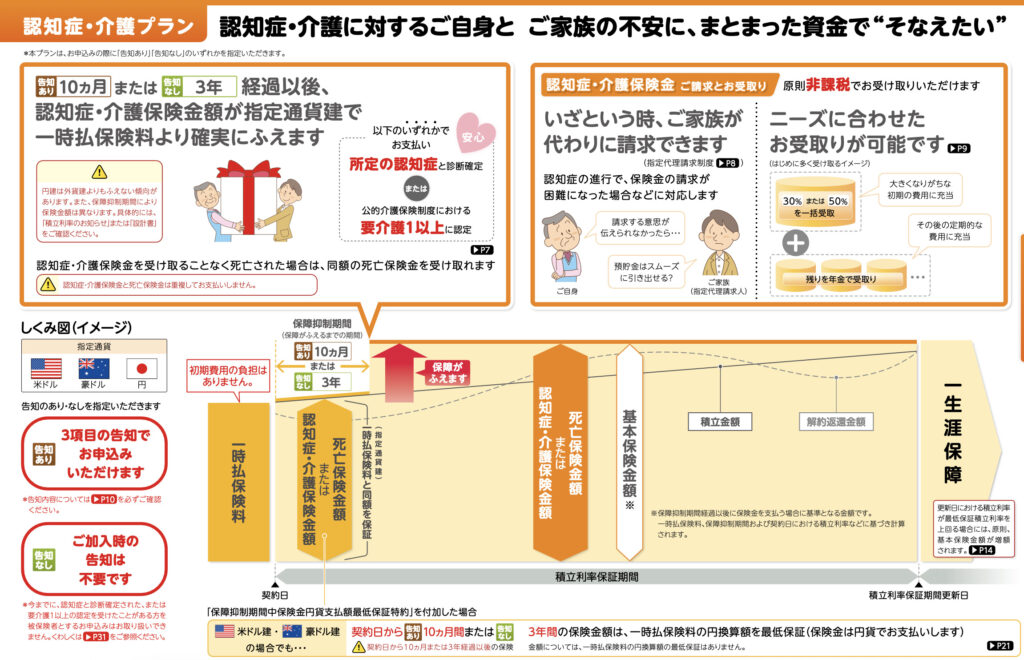

プラン:死亡保障プラン/認知症・介護プラン

告知:死亡保障プラン(なし)、認知症・介護プラン(あり/なし)

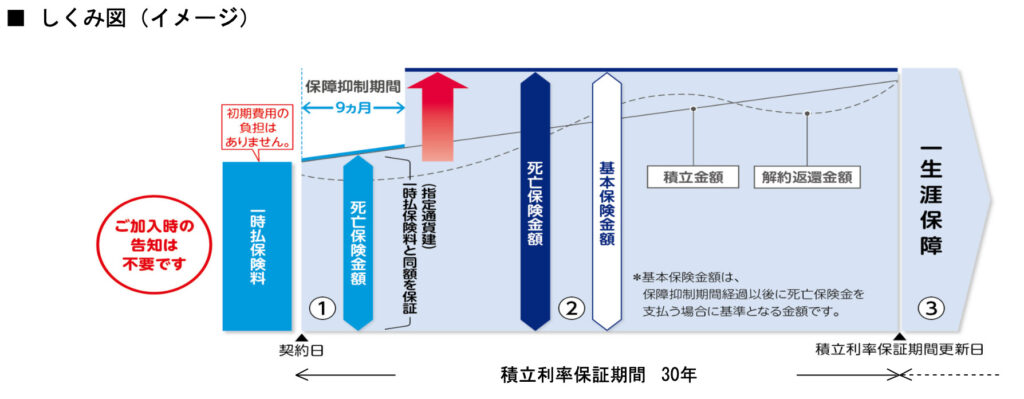

保障抑制期間:死亡保障プラン(9ヶ月/5年)、認知症・介護プラン(10ヶ月/3年)

払込期間:一時払

契約初期費用:なし

契約後費用:保険関係費、解約控除

死亡保障プラン

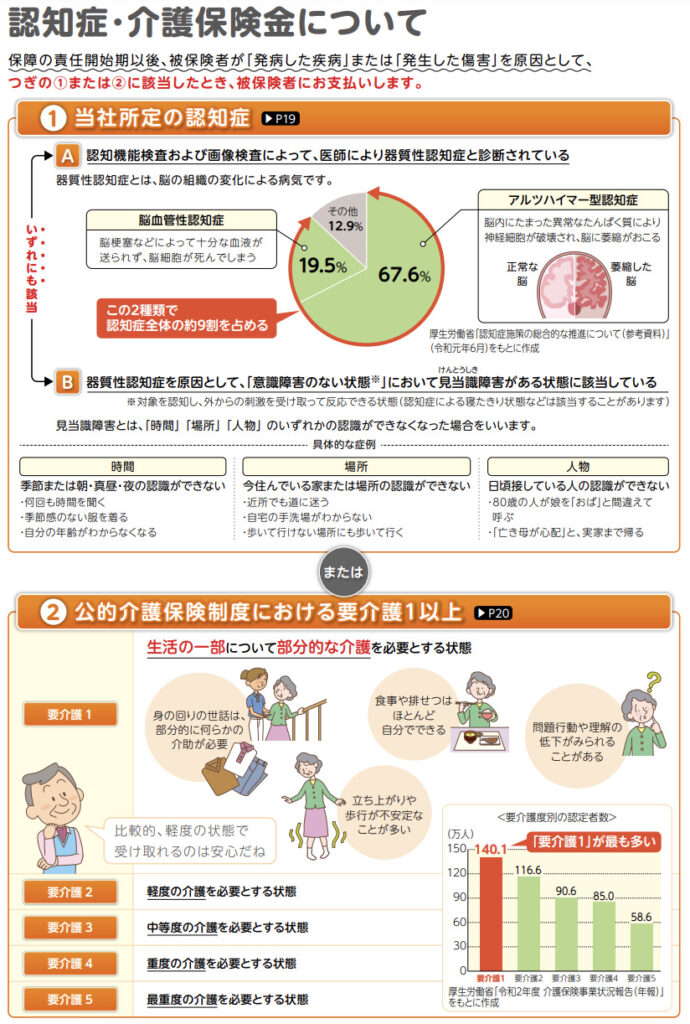

認知症・介護プラン

保障内容

死亡保障

被保険者が死亡した時に保険金額を受け取れます。

介護保障

下記の条件に該当したときに認知症・介護保険金(基本保険金額)を受け取れます。

商品解説

通貨指定型の一時払終身保険で無告知で90歳まで加入できます。プランは2種類で死亡保障プランと認知症・介護プランがあります。死亡保障プランは告知不要で保障抑制期間が2種類(10ヶ月/5年)から選択でき、抑制期間を長くするとその後の死亡保障額がより増加します。認知症・介護プランには告知タイプもあり、告知をすると契約から10ヶ月後に保険金額が増えます。告知なしの場合は保険金額が増えるのが3年後になります。あとは契約した時の積立利率に応じて解約返戻金が増えていきます。保障抑制期間後に増える保険金額も積立利率に起因します。

積立利率の影響が大きいのですね。

その通りです。次のチャプターで数字について解説します。

レバレッジは2.5倍!10年後の返戻率は133%、実質利回りは2.9%

契約例を見ていきましょう。

契約例

契約者年齢:60歳 男性

保障抑制期間:9ヶ月

基本保険金額:USD 256,312

保険期間:終身

プラン:死亡保障プラン

告知:なし

積立利率:4.76%(2025年3月16日〜2025年3月31日)

払込期間:一時払

保険料:USD 100,000

<解約返戻金と返戻率の推移>

10年後(70歳):USD 133,713(133%)

15年後(75歳):USD 158,449(158%)

20年後(80歳):USD 184,272(184%)

30年後(90歳):USD 250,985(250%)

<実質利回り>

10年後(70歳):2.9%

15年後(75歳):3.1%

20年後(80歳):3.1%

30年後(90歳):3.1%

現在の積立利率だと契約から10ヶ月後に死亡保険金が約2.5倍に跳ね上がります。契約年齢が上がると倍率は下がりますが、それでも高いレバレッジを提供しています。その代わり返戻率は控え目の数字で、実質利回りは3%台です。死亡保障のレバレッジと返戻率の増え方は契約時の積立利率に起因するので、積立利率が低いとパフォーマンスは下がります。

死亡保障を重視するなら契約してもいいかと思いました。

無告知でこのレバレッジの死亡保障を提供してくれるのは魅力的ですが、60歳の平均余命は25年〜30年ほどあるので、利率の高い商品で運用した方が最終的には解約返戻金も死亡保険金も増えて遺すことができます。

契約はしない。既に契約している人は個別相談してください。

相続対策用の商品ですが、平均余命を考えると利回りの高い運用を優先した方が良いと思います。『新海外個人年金』なら解約返戻金が20年で3倍、25年で4倍、30年で6倍になります。最終的な死亡保障額も多くなりますし、途中から解約返戻金を減らさずに終身年金受取ができたり、介護費用などまとまった資金が必要になったときにも自由に引き出すことができます。

介護の保障もあるので良いと思いましたが、返戻率を重視するなら他の商品のほうがいいということですね。

はい。介護にならないと受け取れないお金よりも、介護になってもならなくても自由に引き出しながら増やせる方が自由度が高いです。上記でお伝えした『新海外個人年金』など実質利回りの高い商品がありますので、下記から私に直接相談して頂ければアドバイス致します。

※直接相談(無料)

まとめ

- 死亡保障レバレッジが高い

- 相続対策には適した商品

- 増やすのが目的なら他の商品を選択しよう

また、まとまったお金がある場合は下記の入門書も効率の良い資産運用ができるので一読ください。

『海外個人年金入門書(マニュアル)』はこちら(無料)【NEW】

『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/29604/trackback