こんにちは、K2 College編集部です。

今回は、インベスコ・アセット・マネジメントが運用する「インベスコ 世界厳選株式オープン(年1回決算型)」(愛称:世界のベスト)について解説します。-

世界中の株式から厳選して投資するアクティブファンドですね。インベスコといえば毎月分配型のイメージが強いですが、こちらは年1回決算なのですね。どのような特徴があるのでしょうか?

このファンドは、毎月分配金を受け取るのではなく、得られた収益をファンド内で再投資して「複利で資産の成長を狙う」点に特徴があります。世界中の株式市場から、独自の基準で「ベスト」と判断した優良企業のみを厳選し、インデックス投資を上回るリターンを目指す王道のアクティブファンドですね。

具体的な組み入れ銘柄や、実際のパフォーマンスについて分かりやすく解説しますので、一緒に学んでいきましょう。

- インベスコ世界厳選株式(年1回決算型)とは?

- インベスコ世界厳選株式(年1回決算型)の投資先と組入銘柄

- インベスコ世界厳選株式(年1回決算型)の運用パフォーマンス

- インベスコ世界厳選株式(年1回決算型)の類似銘柄との比較

動画解説

インベスコ世界厳選株式(年1回決算型)とは?

日本を含む先進国株を対象に、「成長・配当・割安」の3条件を兼ね備えた銘柄を厳選するアクティブファンドです。

独自の財務分析に基づくボトムアップ・アプローチで、企業の本質的価値に対し割安な「世界のベスト」に投資します。

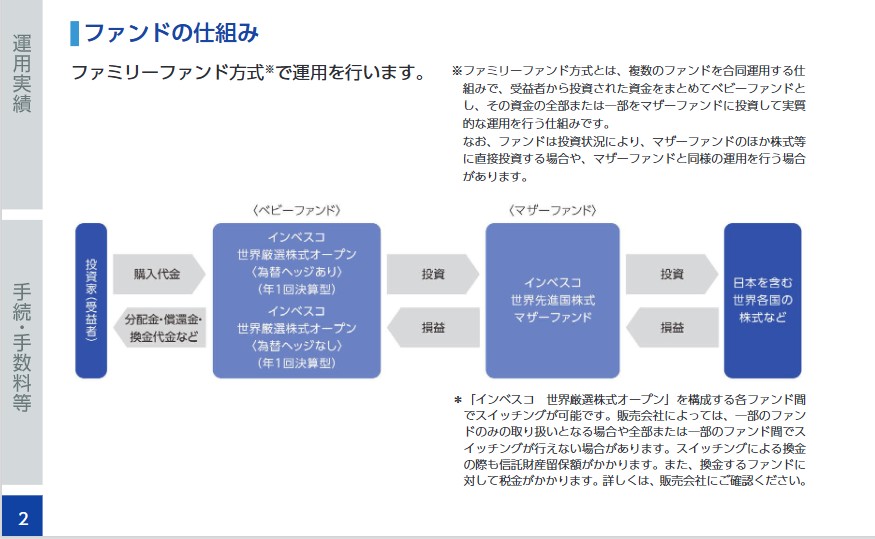

ファミリーファンド方式により為替ヘッジの有無を選択でき、プロの目利きで市場平均超えを狙う「株式投資の王道」スタイルが特徴です。

長期的な資産形成の核として、非常にバランスの取れた一本といえます。

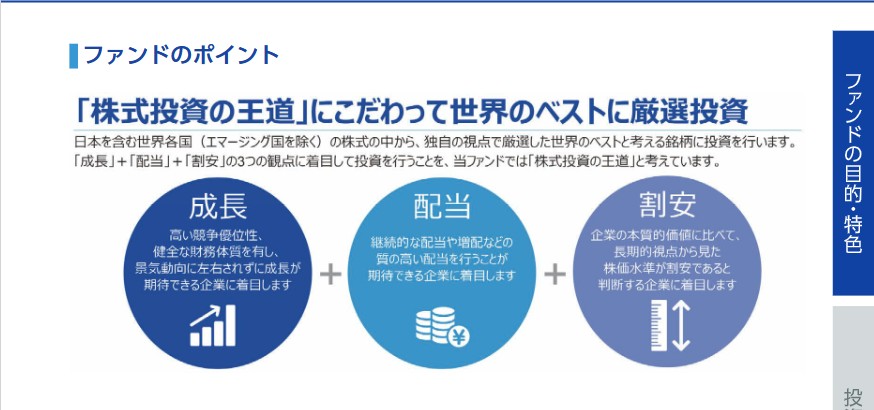

「成長・配当・割安」の3条件すべてを満たす銘柄をプロが厳選する、というのがこのファンドの大きな特徴なんですね。

その通りです。高い競争優位性を持つ「成長」、質の高い「配当」、そして本質的価値より「割安」な株を組み合わせることを、当ファンドでは「株式投資の王道」と定義しています。

単に市場平均を追うのではなく、独自の「バリュー・アプローチ」により、世界中の銘柄から真に価値のある「世界のベスト」を抽出するスタイルです。

マザーファンドを通じて日本株も投資対象に含まれる点は、非常に効率的な仕組みだと感じます。

はい、「ファミリーファンド方式」を採用することで、資産をまとめて一貫性のある運用を実現しています。

銘柄選択では、独自の財務分析や経営力評価などの「ボトムアップ・アプローチ」を徹底しています。株価の適正水準を厳格に見極めた上で、長期的な成長を目指して積極的な運用を行うのが特徴です。

インベスコ世界厳選株式(年1回決算型)の投資先と組入銘柄

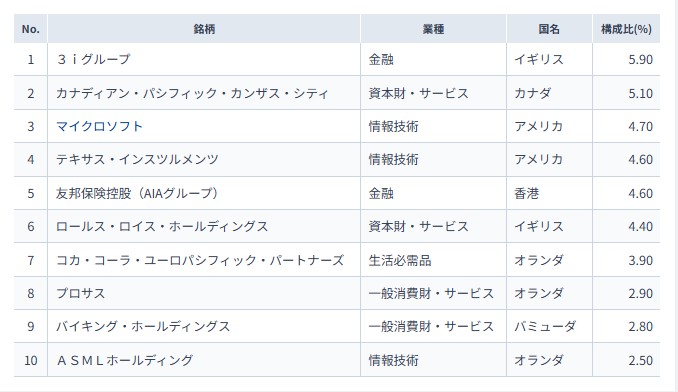

組入上位には3iグループやマイクロソフトなど、独自のボトムアップ・アプローチで選ばれた世界各国の優良企業が並びます。

日本を含む先進国を対象に、プロの目利きで本質的価値を見極める積極的な運用が特徴です。

効率的なファミリーファンド方式を採用しており、新NISAでの長期的な資産形成にも適した頼もしい一本といえます。

上位の顔ぶれを見ると、一般的な世界株インデックスとはかなり印象が違いますね。マイクロソフト(4.70%)のようなテック企業もありますが、トップはイギリスの金融、3iグループ(5.90%)なんですね。

そこがこのファンドの面白いところです。時価総額の大きさで機械的に選ぶインデックス運用とは異なり、企業の稼ぐ力や配当、割安さを個別に見極める「ボトムアップ・アプローチ」の結果がこのポートフォリオです。

3iグループや、2位のカナディアン・パシフィック・カンザス・シティ(5.10%)のように、独自のビジネスモデルで高い参入障壁を持つ企業を厚めに持っているのが特徴と言えますね。

なるほど。国別でもアメリカ一辺倒ではなく、イギリスやオランダの企業も目立ちます。ASMLホールディング(2.50%)やコカ・コーラ・ユーロパシフィック・パートナーズ(3.90%)など、欧州の優良株もしっかり組み入れられているんですね。

おっしゃる通りです。特定の国やテーマに偏りすぎず、世界中から「成長・配当・割安」のバランスが取れた銘柄をプロが厳選しています。

例えば、航空機エンジンのロールス・ロイス(4.40%)のような資本財から、テキサス・インスツルメンツ(4.60%)のような半導体まで幅広く分散されています。

新NISAで「つみたて投資枠」だけでなく「成長投資枠」を併用しながら、腰を据えて資産形成をしたい方にとって、こうしたアクティブ運用の目利きは非常に心強い味方になるはずです。

インベスコ世界厳選株式(年1回決算型)の運用パフォーマンス

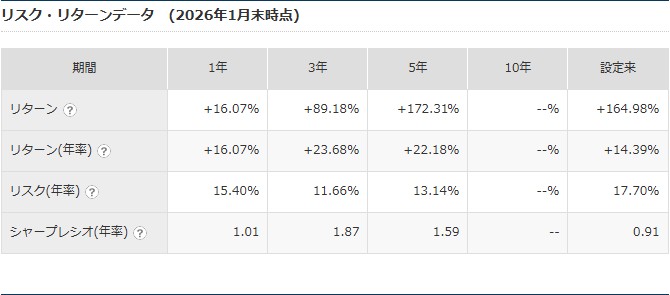

2026年2月時点で基準価額27,033円、純資産約4,623億円と堅調な成長を見せており、直近3年の年率リターンは+23.68%、シャープレシオ1.87という極めて高い運用効率を誇ります。

分配金を支払わず効率よく再投資に回す運用は、新NISAでの長期資産形成に最適な選択肢といえます。

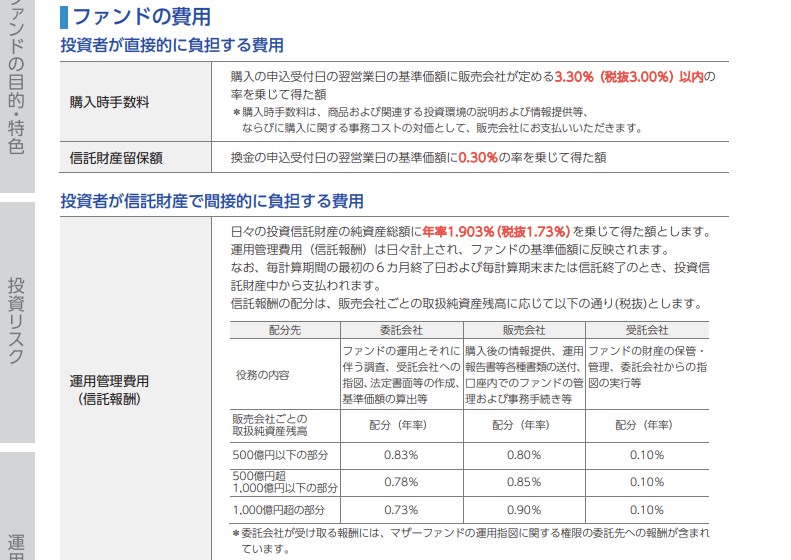

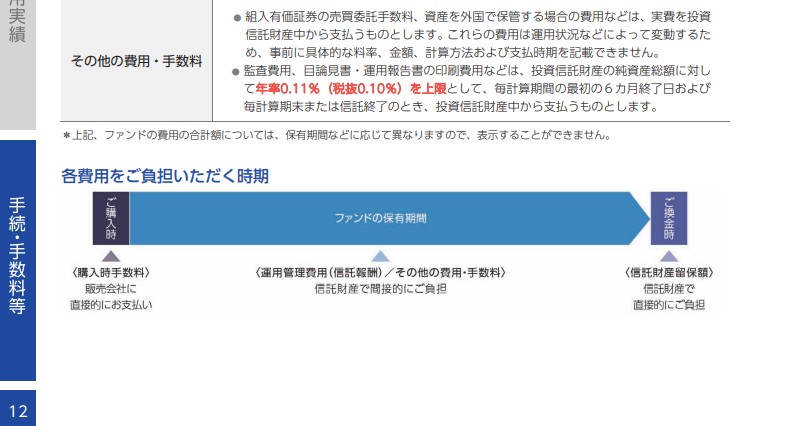

本ファンドのコストは、購入時に最大3.30%、換金時に0.30%の留保額がかかります。

運用中も年率1.903%の信託報酬に加え、諸経費として上限0.11%が別途発生します。

アクティブ運用相応のコストがかかるため、プロの目利きによってこれらを上回るリターンを享受できるか、納得感を持って継続することが肝要です。

3年間のリターンが+89.18%(年率+23.68%)という数字は凄まじいですね。これだけのリターンを出せるのは、やはりマイクロソフトのような勢いのあるIT銘柄に集中投資しているからでしょうか?

もちろんマイクロソフトも組入上位ですが、それだけではありません。注目すべきは、組入1位のイギリスの投資会社3iグループ(5.90%)や2位のカナディアン・パシフィック(5.10%)といった、多様な業種から「成長・配当・割安」の条件を満たす優良企業を厳選している点です。

また、3年間のシャープレシオが1.87と非常に高い点も見逃せません。これは単にリスクを取ってリターンを得ているのではなく、リスクに対して極めて効率的に利益を積み上げていることを示しています

なるほど、プロの目利きによる銘柄選定が効いているのですね。ただ、やはり気になるのはコストです。運用管理費用(信託報酬)が年率1.903%というのは、インデックスファンドに比べるとかなり割高に感じてしまいます。

鋭い指摘です。購入時手数料も最大3.30%、さらに0.30%の信託財産留保額も設定されていますから、コスト意識の高い投資家には重く感じられるでしょう。しかし、このファンドは分配金を出さず、高いリターンをそのまま全額再投資に回すことで複利効果を最大化させています。

この「プロに任せるコスト」を支払ってでも、市場平均を上回る効率的な運用(アルファ)を享受し続けたいと考えるのであれば、長期資産形成の強力なパートナーになり得ます。

コストとリターンのバランスを常にチェックしながら、賢く活用したい銘柄ですね。

インベスコ世界厳選株式(年1回決算型)の類似銘柄との比較

本ファンドは世界の優良株を厳選し、分配金を出さず複利効果を最大化する設計が特徴です。

信託報酬は約1.9%と他社アクティブ投信と同水準ですが、分配を抑えることで毎月分配型より高い基準価額を維持しています。

特定テーマに絞るファンドに対し、汎用的な戦略をとる本銘柄は、新NISAでの長期資産形成に極めて合理的な選択肢です。

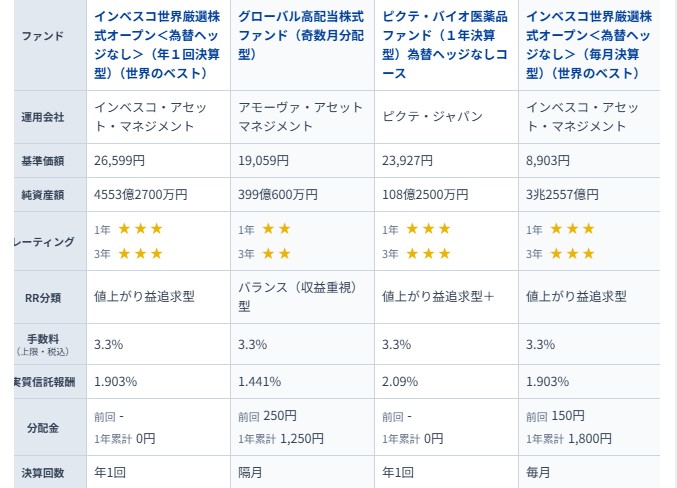

比較表を見ると、同じ「世界のベスト」でも毎月決算型と年1回決算型では基準価額に3倍近い差(26,599円と8,903円)がありますね。信託報酬が同じ1.903%なら、分配金がもらえる毎月型の方がお得に見えてしまいますが、どう考えれば良いでしょうか?

そこが投資信託の設計の面白いところです。毎月型は1年で1,800円もの分配金を出しているため、その分だけ基準価額が削られています。

対して本ファンド(年1回決算型)は、分配金を一切出さずに利益をすべて再投資に回しているため、複利効果が働いて26,599円という高い価額を維持できているのです。

資産を「受け取る」のではなく「増やす」ことに特化した、まさに新NISAでの長期形成に最適化された設計と言えますね。

なるほど、中身は同じマザーファンドでも「出口」の設計でこれだけ差が出るんですね。比較表にあるピクテのバイオ銘柄は信託報酬が2%を超えていますが、本ファンドの1.903%というコスト設定についてはどう評価されますか?

バイオのような特定テーマ型ファンド(2.09%)に比べれば、本ファンドのコストはやや抑えられています。重要なのは、本ファンドが「成長・配当・割安」という3つの多角的な視点から、日本を含む世界中の「王道」銘柄をプロが厳選している点です。

本銘柄は特定テーマに依存せず、ITから金融まで幅広く網羅する「ボトムアップ・アプローチ」を徹底しています。テーマ型に比べて安定感や納得感が一段高く、長期的なポートフォリオの核に据えるのにふさわしい一本です。

【まとめ】ファンドの「役割」を見極め、確かな資産形成を

いかがでしたでしょうか。

今回は、世界中の優良企業から「世界のベスト」を厳選する「インベスコ 世界厳選株式オープン(年1回決算型)」について、その投資哲学から最新のパフォーマンスまで詳しく解説しました。

本ファンドは、信託報酬こそ年率1.903%とアクティブファンドらしい設定ですが、直近3年で年率+23.68%という高い運用効率(シャープレシオ 1.87)を叩き出しています。

分配金を出さずに全額再投資へ回す仕組みにより、新NISAでの長期運用において資産を効率的に膨らませることができる、頼もしい選択肢です。

よくわかりました。コストはインデックスより高いですが、それに見合うだけの「プロの選別」と「複利の力」が期待できるということですね。

そうですね。ただ、アクティブファンドは運用担当者の手腕や市場環境によってパフォーマンスが左右されるため、コストに見合うリターンが出ているかを定期的にチェックすることが重要です。

コストの安さだけでなく、自分の資産をどれだけ効率的に増やせるかの「質」も大事ということですね。

その通りです。我々のようなIFA(独立系ファイナンシャルアドバイザー)に相談することで、アクティブファンドと低コストなインデックス運用の最適な組み合わせを明確にできます。

ライフプランに合わせ、あなただけの「正しい投資先と資産配分」をオーダーメイドで選定することが可能です。

わかりました。一度プロの視点から自分のポートフォリオを診断してもらうのも良さそうですね。ありがとうございます。

まとめ

- 独自のボトムアップ・アプローチで「世界のベスト」を厳選し、インデックスを上回る効率的なリターンを目指す実力派アクティブファンド

- 直近3年で年率+23.68%、シャープレシオ1.87と極めて高い運用効率を誇り、基準価額27,033円(2026年2月時点)と着実に成長

- 新NISA(成長投資枠)での無分配・再投資運用により、税制メリットと複利の力を掛け合わせて将来への揺るぎない資産の土台を築きましょう

「インベスコ 世界厳選株式(年1回決算型)」は、独自のボトムアップ・アプローチにより、世界中の優良銘柄から「世界のベスト」を厳選する一級品のアクティブファンドです。

直近3年の年率リターンが+23.68%、シャープレシオ1.87という驚異的な実績を記録していますが、これは市場平均に連動する「偏差値50」の投資の一歩先を行く、まさに「偏差値60」の資産運用といえます。

新NISAの成長投資枠と、無分配による複利効果を最大限に活かし、将来への揺るぎない土台を築きましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

投資信託2026年2月20日インベスコ 世界厳選株式(年1回決算) ~インベスコ・アセット・マネジメント

投資信託2026年2月20日インベスコ 世界厳選株式(年1回決算) ~インベスコ・アセット・マネジメント 投資信託2026年2月19日Tracers NASDAQ100ゴールドプラス ~アモーヴァ・アセットマネジメント

投資信託2026年2月19日Tracers NASDAQ100ゴールドプラス ~アモーヴァ・アセットマネジメント 投資信託2026年2月18日日本企業PBR向上ファンド(ブレイクスルー) ~大和アセットマネジメント

投資信託2026年2月18日日本企業PBR向上ファンド(ブレイクスルー) ~大和アセットマネジメント 投資信託2026年2月14日野村日本バリュー厳選投資 ~野村アセットマネジメント

投資信託2026年2月14日野村日本バリュー厳選投資 ~野村アセットマネジメント

この投稿へのトラックバック: https://media.k2-assurance.com/archives/36421/trackback