こんにちは、K2 College編集部です。

今回は、米国リートに投資する大和アセットマネジメント「ダイワ米国リート・ファンドⅡ」について解説します。

今回は米国リートですか。最近はどうでしょうか。詳しく教えてください。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- ダイワ米国リート・ファンドⅡとは?

- 投資先、組み入れ銘柄

- 直近1年で+18.5%、3年で+40.4%

動画解説

ダイワ米国リート・ファンドⅡとは?

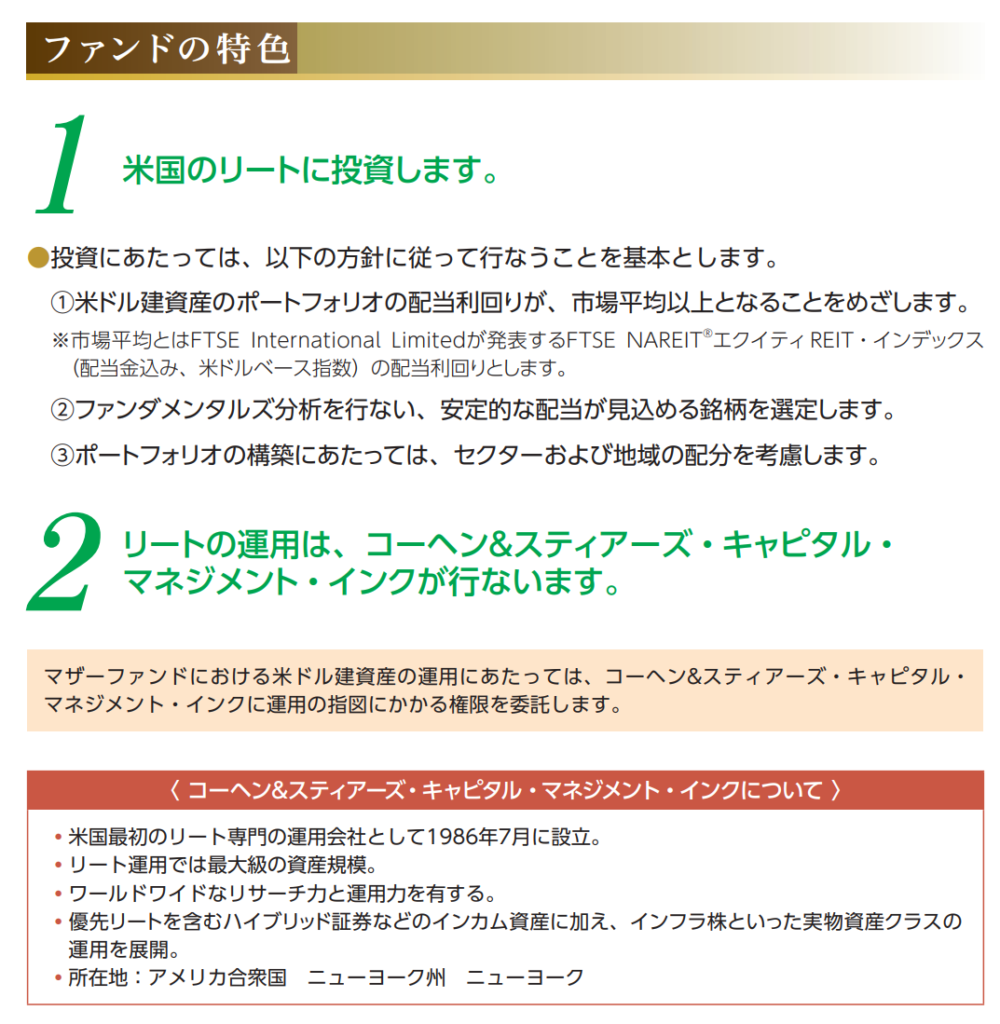

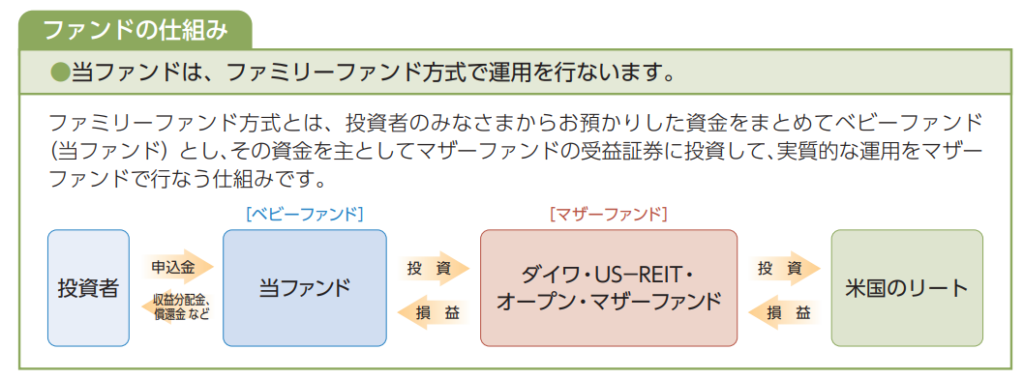

ポートフォリオの配当利回りが、市場平均以上となることを目指して運用を行い、運用指図権限は米国リート運用大手、コーヘン&スティアーズ・キャピタル・マネジメント・インクに委託します。ベンチマークはFTSE NAREIT エクイティ REIT・インデックス(配当金込み、円ベース指数)となります。

よけいな事を言わず、市場平均以上を目指しますというのは好感を持てますね。

そうですね、いろいろと耳障りのいい言葉を使うファンドが多い中わかりやすいですよね。

投資先、組み入れ銘柄

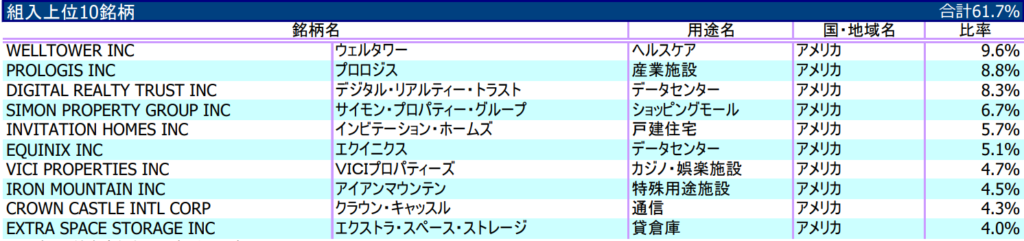

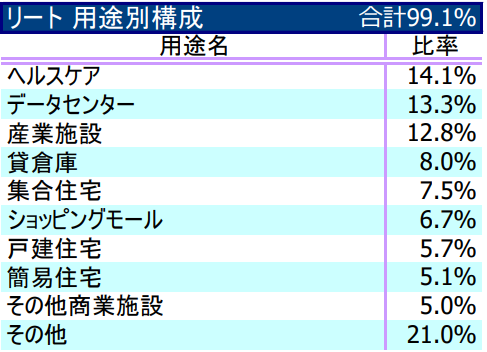

用途別でデータセンターはよく見ますが、ヘルスケアが上位に組み入れされているリートファンドは珍しいですね。

そうですよね。不動産でヘルスケアってどんな投資先なんでしょうね。

組み入れ上位のWELLTOWERを調べてみると、高齢者住宅事業や介護施設が投資先だそうです。これなら想像しやすいのではないでしょうか。

直近1年で+18.5%、3年で+40.4%

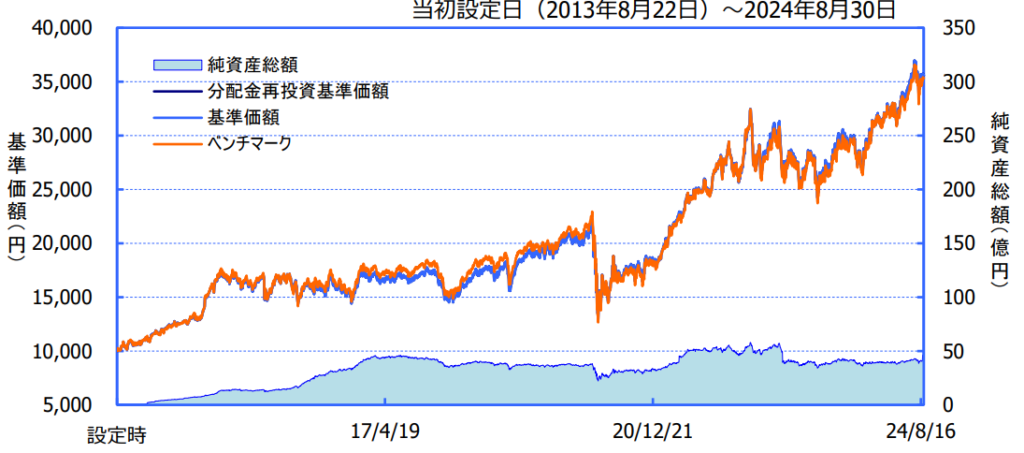

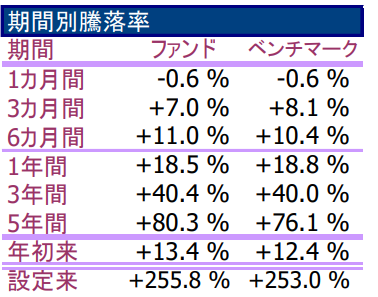

直近1年で+18.5%、3年で+40.4%の騰落率になります。ファンド設定時から配当金は再投資されていて分配金実績はありません。ベンチマークは先ほども触れたFTSE NAREIT エクイティ REIT・インデックス(配当金込み、円ベース指数)です。

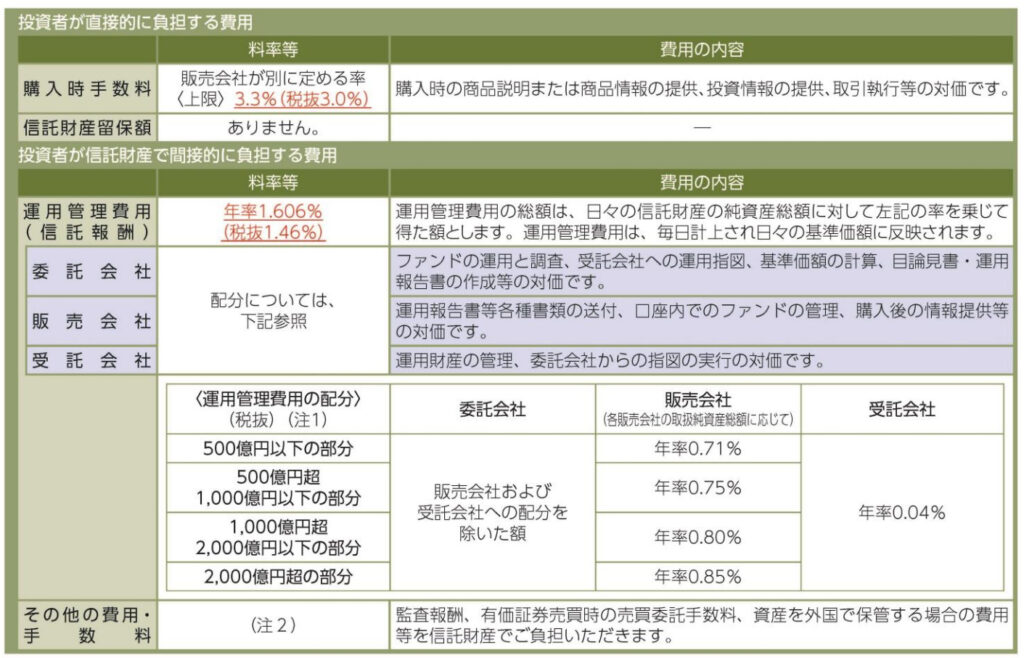

購入手数料は3.3%、毎年の管理費用は1.606%、その他手数料もかかります。

手数料が高いしベンチマークとほぼ同等の騰落率になりますね。この場合ベンチマークのインデックスなどを買うほうがいいでしょうか?

そうですね、インデックスファンドの方が一般的に手数料が安いのでそれが正解です。ベンチマークと比べてどうか?という点はどのファンドを見るときも使える視点です。投資する前に確認するようにしましょう。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。米国リートに投資する大和アセットマネジメント「ダイワ米国リート・ファンドⅡ」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

2023年の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 大和アセットマネジメント「ダイワ米国リート・ファンドⅡ」は米国リートに投資するアクティブファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

2023年の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/25491/trackback