こんにちは、K2 College 松本です。

今回はマニュライフ生命の未来を楽しむ終身保険を解説します。この商品は一時払の外貨建運用商品です。なるべくわかり易く解説しますが、複雑なので「チンプンカンプン」の方は契約しないようにしましょう。

銀行で「10年で1.5倍、15年で2倍になりますよ」と勧められて契約しました。

たしかに変額部分の運用が年10%で毎年リターンが継続すれば上記の返戻率になります。しかしあくまでも運用次第なので、必ずその数字になるわけではありません。この記事でしっかりと確認しましょう。

- マニュライフ生命はカナダNo.2の生命保険会社

- 定額部分(最低保証)と変額部分(運用次第)がある一時払外貨建保険

- 変額部分の運用状況

- 年率10%なら、10年で返戻率149%、15年で返戻率224%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

マニュライフ生命はカナダNo.2の生命保険会社

会社概要

マニュライフ生命は1887年にカナダで誕生したマニュライフ・ファイナンシャル・コーポレーションのグループ会社で、同社の前身である「マニュファクチャラーズ生命」は1901(明治34)年、日本で最初に事業免許を取得した外資系生命保険会社です。

第二次世界大戦により事業を中断したが、1999年には「第百生命」を引き継ぐ形で再び日本でのビジネスをスタートし、2001年からはマニュライフ生命として、営業職員チャネル(営業拠点数:68)、銀行窓販の金融機関チャネル(提携金融機関:79)、代理店チャネル(代理店数:約1,950)を利用して営業しています。

設立:1999年3月

総資産:2兆1,397億円(2021年3月末時点)

保有契約件数:159万2千件

保有契約高:12兆8,507億円(2021年3月末時点)

格付情報

S&P:A+ (2021年6月末時点)

ソルベンシーマージン比率

825.9% (2021年3月末時点)

あまり聞き慣れない保険会社ですが、親会社はカナダなんですね。

カナダではグレートウェストライフコ、マニュライフ、サンライフが大手保険会社ですが、マニュライフは総資産でNo.2です。

日本ではあまり聞き慣れないと思いますが、イメージよりも大事な格付け、ソルベンシーマージン比率からも十分に信頼に値する会社と言えます。

定額部分(最低保証)と変額部分(運用次第)がある一時払外貨建保険

契約概要

商品名:未来を楽しむ終身保険

正式名称:通貨選択型変額終身保険(積立利率更改型定額部分付)

通貨:米ドル、豪ドル

タイプ:ターゲットタイプ/定期引出タイプ

一時払保険料最低保証割合:ターゲット(100%、110%)/定期引出(105%) *

定額部分:積立利率により運用

変額部分:BNPパリバ発行の仕組債での運用

積立利率適用期間:10年/15年

積立利率:契約時の利率が適用(更改型)

契約年齢:15歳〜87歳

保険期間:終身

払込期間:一時払

最低保険料:USD 20,000〜/AUD 20,000〜

* ターゲットの110%は休止中

保障内容

<主契約>

死亡したときに、保険金を受取ることができます。

商品解説

一時払外貨建(米ドルまたは豪ドル)終身保険です。特徴は

- タイプが2つある

- 最低保証がある

- 定額部分と変額部分がある

という点です。

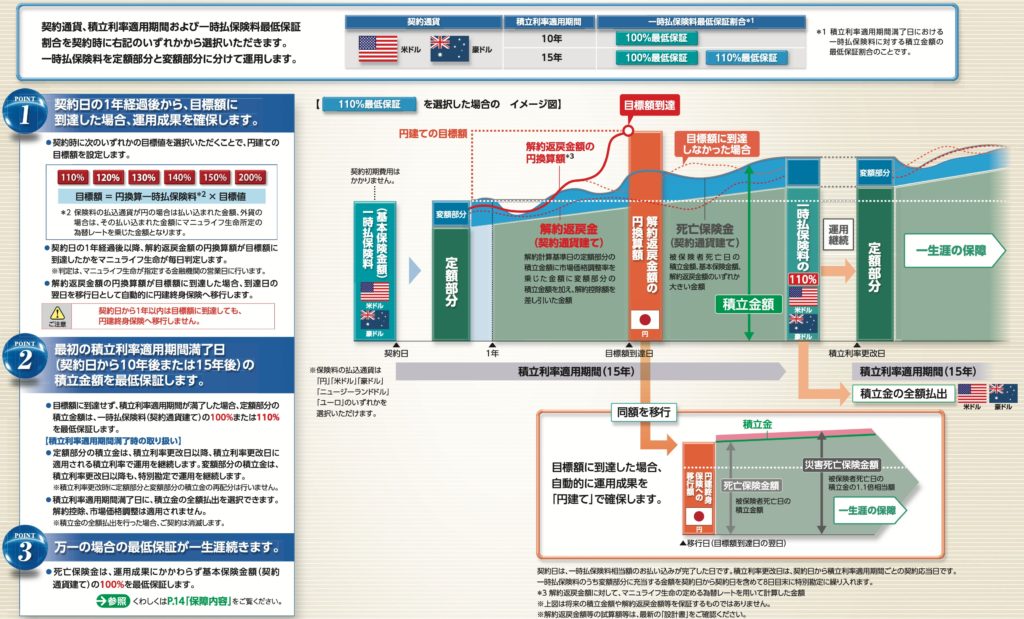

タイプが2つある

ターゲットタイプ

契約時に目標値(110%、120%、130%、140%、150%、200%)を選択し円建て換算で目標額に到達すると自動的に円建て終身保険に移行します。目標額に到達しなければそのまま運用が継続します。

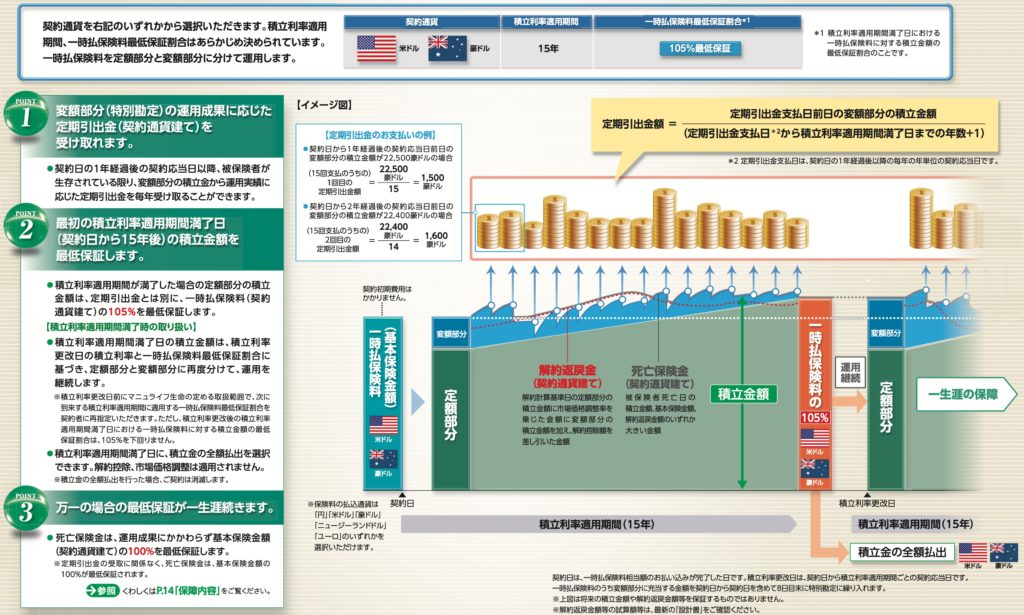

定期引出タイプ

変額部分の運用成果に応じた引出金を毎年受け取ることができます。お小遣いや自分年金としてりようできます。

最低保証がある

ターゲットタイプ

ターゲットタイプには上記の選択肢があります。

*現在(2022年9月時点)110%最低保証は取り扱いを休止しています。

定期引出タイプ

定期引出タイプは15年後の最低保証105%のみです。

定額部分と変額部分がある

一時払保険料を定額部分と変額部分に分けて運用されます。それぞれの割合は契約時の定額部分に適用される積立利率に応じて変わります。

定額部分

現在(2022年9月1日〜2022年9月15日まで)の積立利率はこちらです。

米ドルで10年の積立利率2.29%くらいだと定額部分が80%、変額部分が20%くらいになります。米ドルで15年の積立利率2.54%くらいだと定額部分が70%、変額部分が30%くらいになります。契約時の積立利率に応じて定額と変額の割合が変わるということがポイントです。

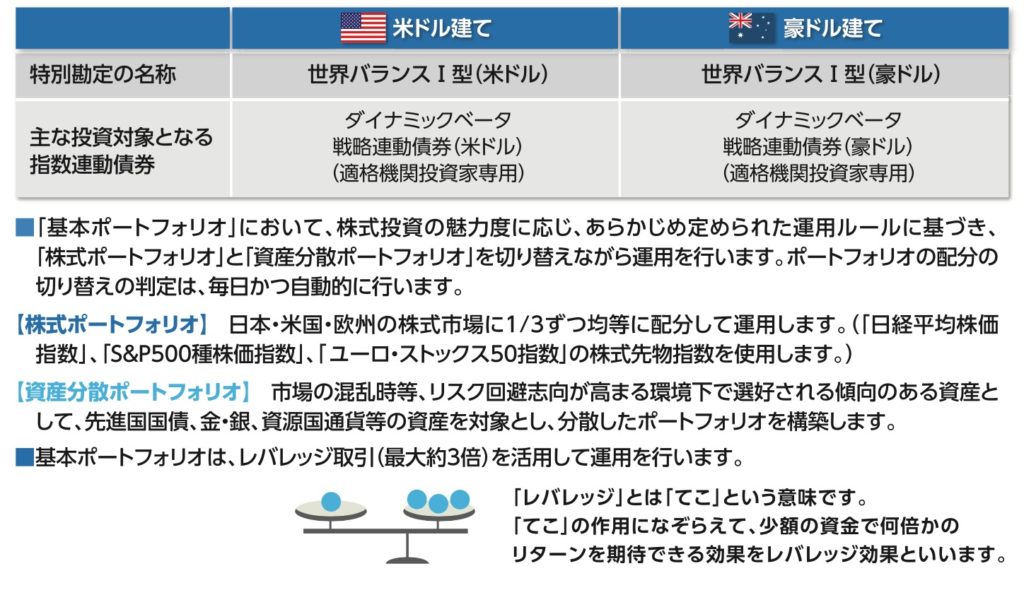

変額部分

パンフレットの変額部分の説明はコチラ。

何を言ってるから分かりますか? 私も一度読んだだけでは理解できません(笑)

簡単に言うと「相場状況に応じて債券と株式の比率を変えて運用します」ということです。つまり世界バランスⅠ型を発行しているBNPパリバにお任せってことです。

もう頭がこんがらがってきました。。。

証券会社出身の方ならすぐ理解できると思いますが、保険会社や銀行の保険募集人はよく分かってない人も結構いると思います。

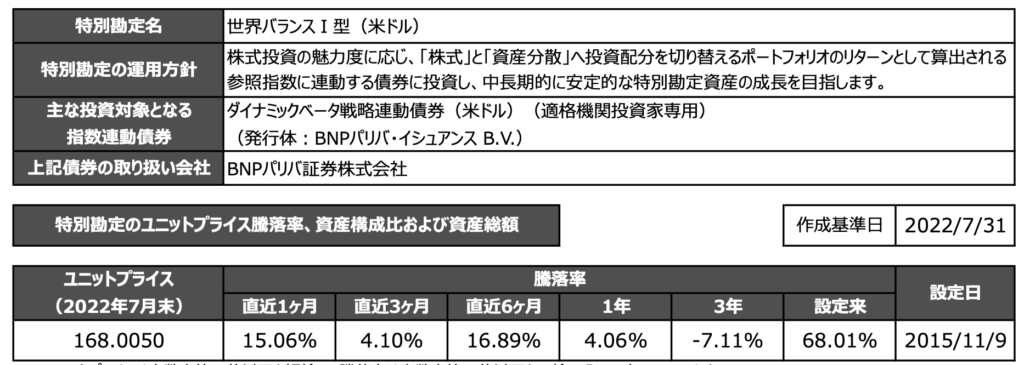

変額部分の運用状況

肝心の変額部分の運用状況を確認しましょう。

ユニットプライスの騰落率が設定来68%です。設定日が2015年11月9日なので約6年9ヶ月間の運用。つまり年利10%のリターンということになります。

次に過去のユニットプライスの推移です。

スタートを100としての数字になります。上がり下がりをしながら現在(2022年8月31日)は157.9となっています。販売されて直ぐに契約した人は年利9%くらいになります。現在のユニットプライス157.9を基準に考えると、この数字より高いタイミングで契約した人はマイナスリターンであり、低い時に契約した人はプラスリターンということ。ざっくりの計算になりますが、

・2015年中に契約

・2020年3月18日〜2021年2月15日に契約

した人は年利10%くらいですが、それ以外の時期に契約した人はそれ以下、もしくはマイナスという状況です。

10%以上になっている人は少なそうですね。。。

そうですね。特に2020年のコロナショックの時にチャンスと思ってこの商品を契約する人はほぼいないでしょう。チャンスと考えられる方(マネーリテラシーが高い)なら株式に種まきするでしょうし、チャンスと思えない方(マネーリテラシーが低い)は何も行動できないからです。

年率10%なら、10年で返戻率149%、15年で返戻率224%

男性40歳の契約例を見てみましょう。

契約例①

一時払保険料:USD 100,000

タイプ:ターゲットタイプ

最低保証:100%

積立利率適用期間:10年

積立利率:2.16%(2022年8月1日〜8月15日)

積立金の内訳:定額部分(80.80%)、変額部分(19.20%)

<変額部分の運用年率に応じた解約返戻金と返戻率>

・運用年率 10%

10年後:USD 149,850(149%)

・運用年率 0%

10年後:USD 119,250(119%)

・運用年率 −10%

10年後:USD 106,745(106.7%)

契約例②

一時払保険料:USD 100,000

タイプ:ターゲットタイプ

最低保証:100%

積立利率適用期間:15年

積立利率:2.40%(2022年8月1日〜8月15日)

積立金の内訳:定額部分(70.10%)、変額部分(29.90%)

<変額部分の運用年率に応じた解約返戻金と返戻率>

・運用年率 10%

10年後:USD 161,962(161%)

15年後:USD 224,949(224%)

・運用年率 0%

10年後:USD 114,309(114%)

15年後:USD 129,950(129%)

・運用年率 −10%

10年後:USD 94,834(94%)

15年後:USD 106,206(106%)

運用年率10%だととても増えますが、10年間や15年間も年利10%が継続するようには思えないですね。。。

もちろん結果は10年後や15年後にならないとわかりませんが、現在までの運用状況から考えると厳しいと思います。

契約はしない。既に契約している人は個別相談してください。

その他保険会社の商品も利回りはどんぐりの背比べなので、比較するだけ時間の無駄です。

堅い運用をするなら『海外固定金利商品』か『新海外個人年金』。高いリターンで運用をしたいけど、そこまでリスク取りたくないならオフショアのヘッジファンドやオルタナティブ系のファンドに投資しましょう。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(終身保険はしないで)

また教育資金準備や貯蓄だけが目的の方は、下記の入門書を一読ください。

※【入門書】公的年金に依存しない自分年金を準備するための入門書

※【入門書】子供のためにベストな学資保険に入るための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6413/trackback