こんにちは、K2 College編集部です。

今回は、世界中からバリュー株を発掘して投資する野村アセットマネジメント「グローバル・バリュー・オープン」について解説します。

日本株のバリュー株投信はあったような気がしますが、世界株のバリュー株投信は聞いた事がないように思います。詳しく教えてください。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- グローバル・バリュー・オープンとは?

- 投資先、組み入れ銘柄

- 直近1年で+19.2%、3年で+84.1%

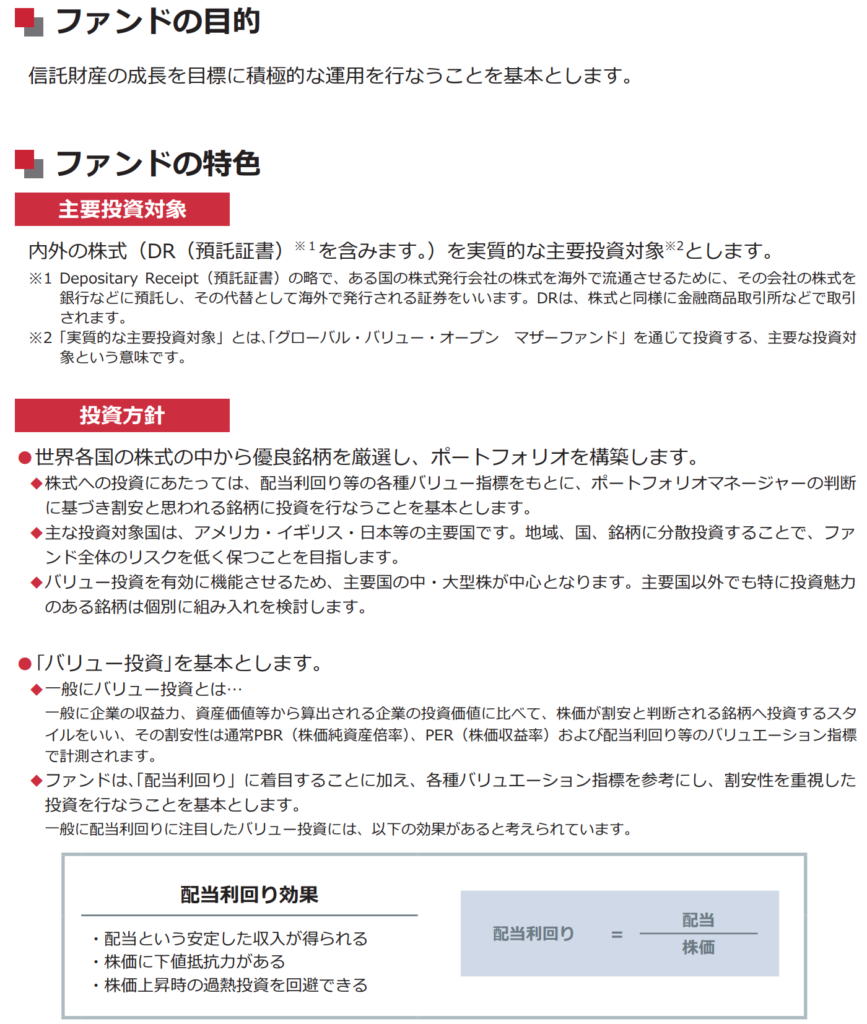

グローバル・バリュー・オープンとは?

名称はインデックスっぽいですが、インデックスファンドではありませんので注意が必要です。ベンチマークはMSCI ワールド インデックス フリー(円換算ベース)となります。

企業価値に比べて、割安と判断される銘柄を発掘してくる部分がファンドマネージャーの腕の見せ所ですね。

そうですね。次で投資先、組み入れ銘柄を見ていきましょう。

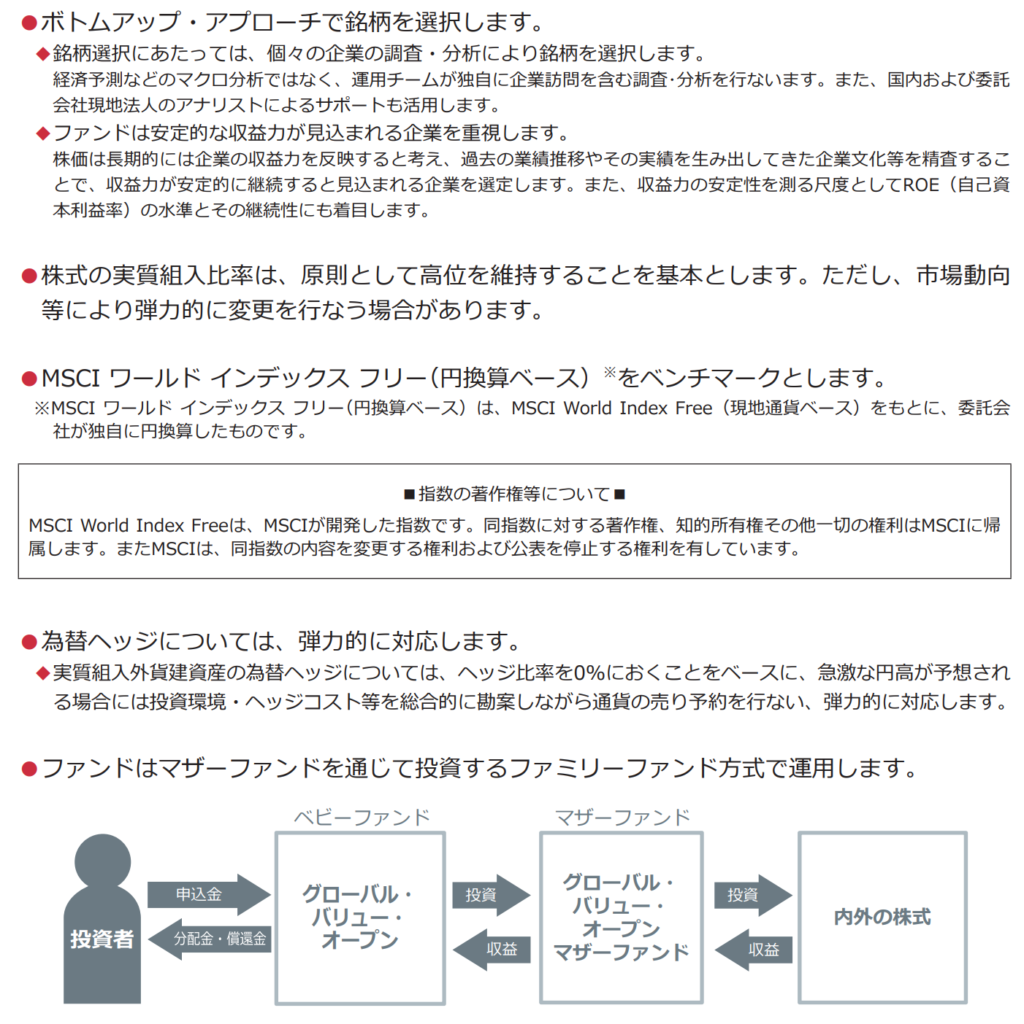

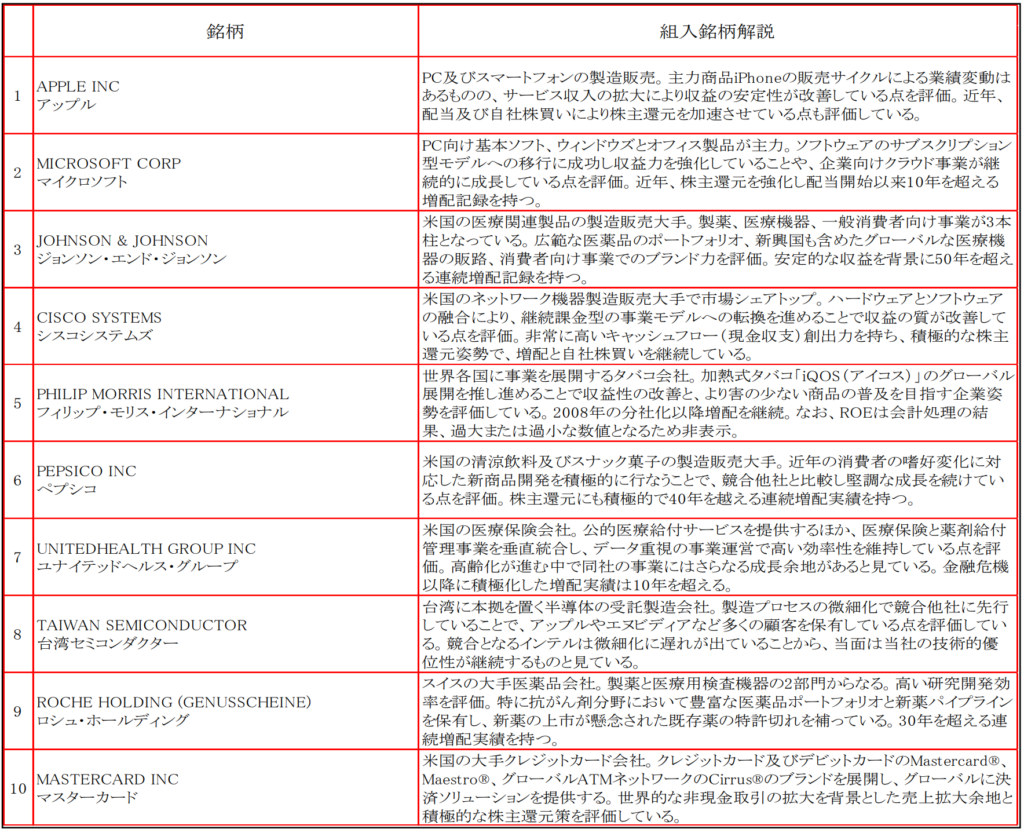

投資先、組み入れ銘柄

ほとんどどこかで見かけた組み入れ銘柄で、変わった銘柄はなさそうです。また組み入れ上位はほとんど米国株で、地域別の組み入れ比率も65%弱米国株ですね。

米国株の組み入れ割合は全世界株式インデックスとあまり変わりませんね。

そうですね。ここがリターンにどう響いてくるのか?次で騰落率を見ていきましょう。

直近1年で+19.2%、3年で+84.1%

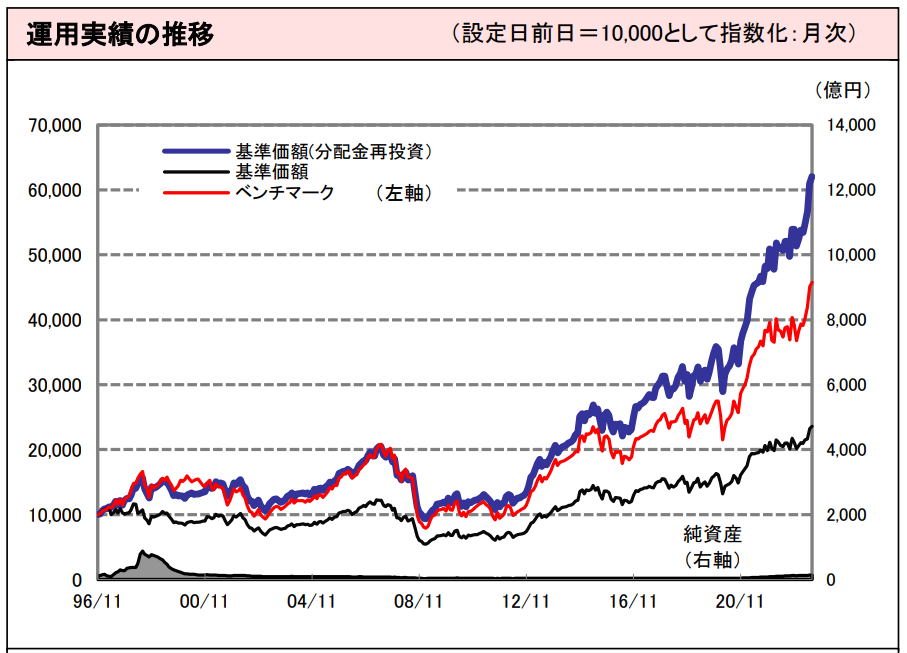

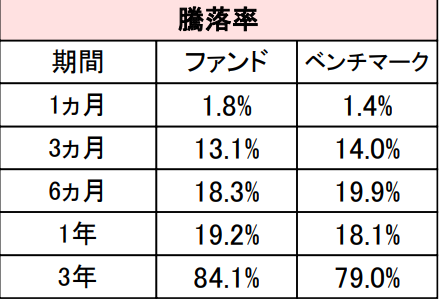

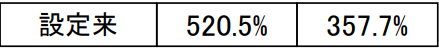

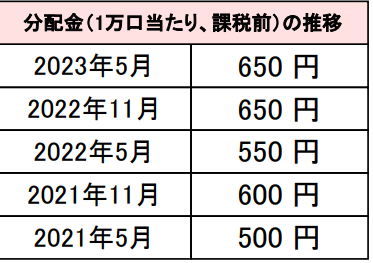

直近1年で+19.2%、3年で+84.1%の騰落率になります。ベンチマークは先ほども触れたMSCI ワールド インデックス フリー(円換算ベース)です。こちらのファンドは年2回分配金が出ます。直近は1万口あたり1回500円~650円で推移しています。

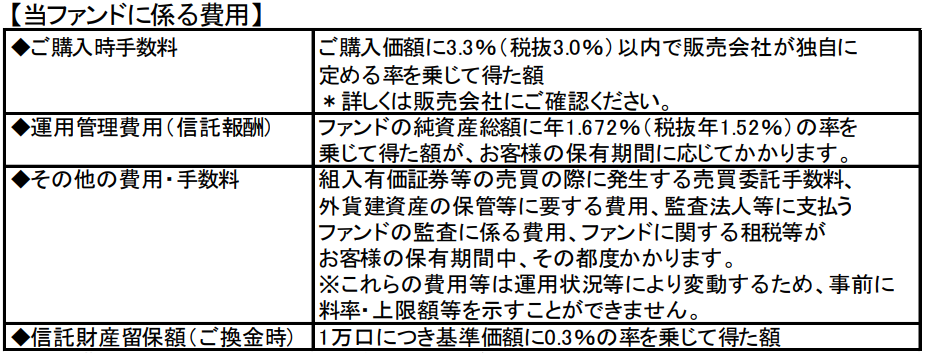

購入時手数料は3.3%、毎年の管理費用は年率年1.672%程度かかります。また売却時にも0.3%手数料がかかります。

手数料は高いですが、その分しっかり実績を出してくれていますね。設定来でも520%の騰落率で安心できます。これは購入検討したいと思います。

そうですね。購入時手数料がかかるので積立には向かないかもしれませんが長期的に保有しておきたいファンドになりますね。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。世界中からバリュー株を発掘して投資する野村アセットマネジメント「グローバル・バリュー・オープン」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

今年(2023年)の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 野村アセットマネジメント「グローバル・バリュー・オープン」は世界中からバリュー株を発掘して投資するアクティブファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

今年(2023年)の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/15289/trackback