こんにちは、K2 College河合です。

本日はインド投資を深掘りするために、別のインド株ファンドを検証しようと思います。楽天証券などで販売されている『イーストスプリング・インド株式オープン』です。

私もインドは気になってましたが、結局まだ投資できていません。

中国の次に来るとしてBRICsに入れられていたのが15年前。そこから金融危機が起こり、しばらく聞かなくなってますよね。改めて最新の情勢を見てみようと思います。

- 動画解説

- インドの将来性

- インド株とインド債券

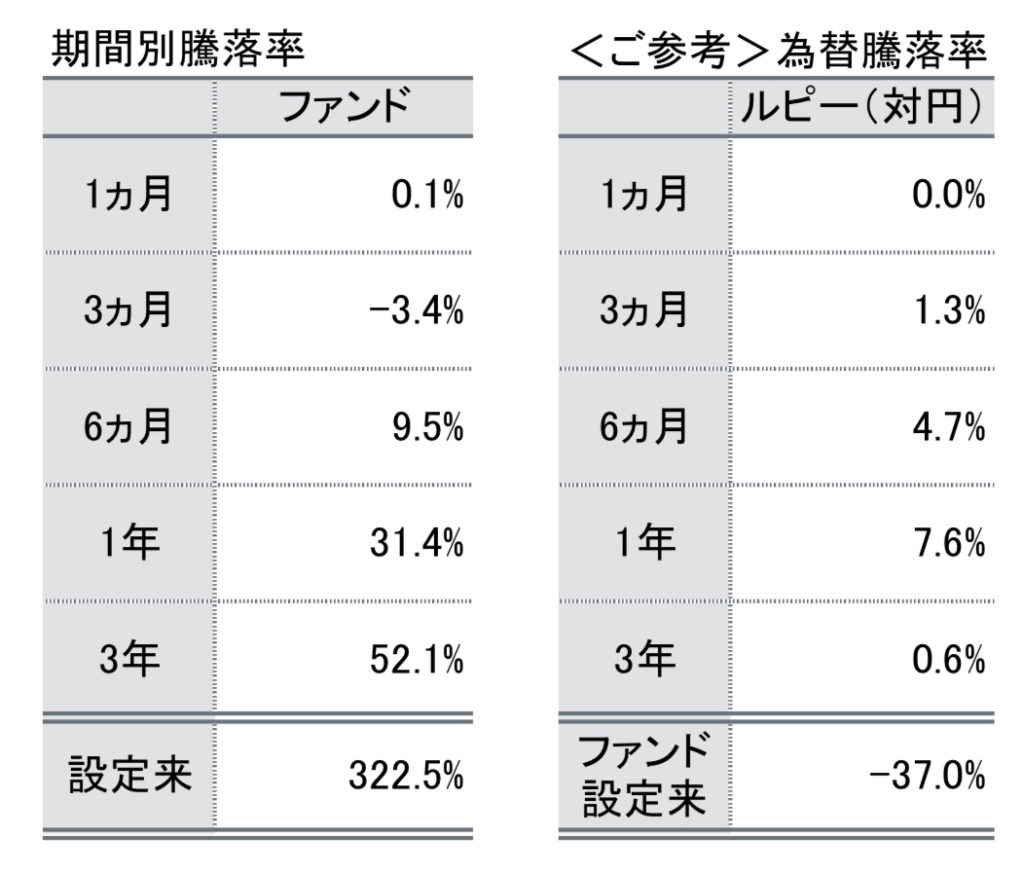

- 直近1年+34.4%、過去3年+52.1%

動画解説

インドの将来性

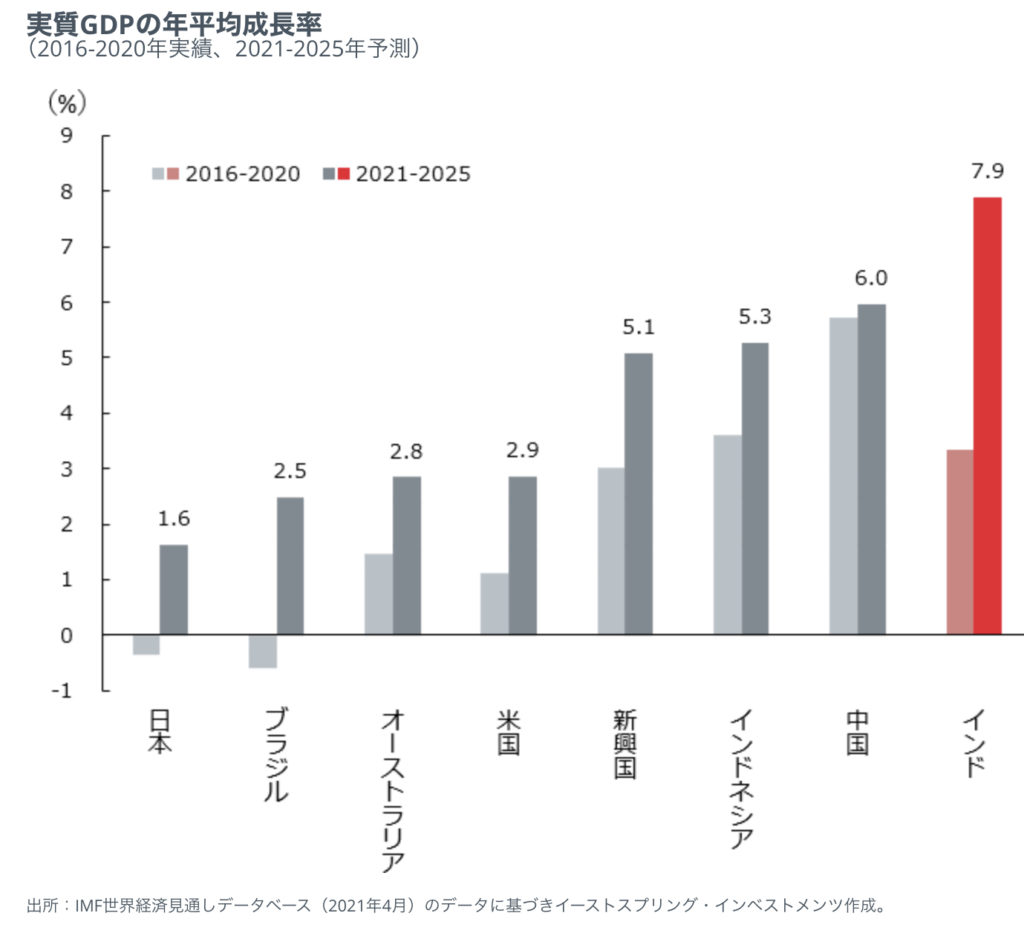

こちら各国のGDP値を比較してみると、これまでは中国やインドネシアの方が高い成長率でしたが、今後5年間はインドの方が高くなるという予測がされています(この通りなっていくと思います)。

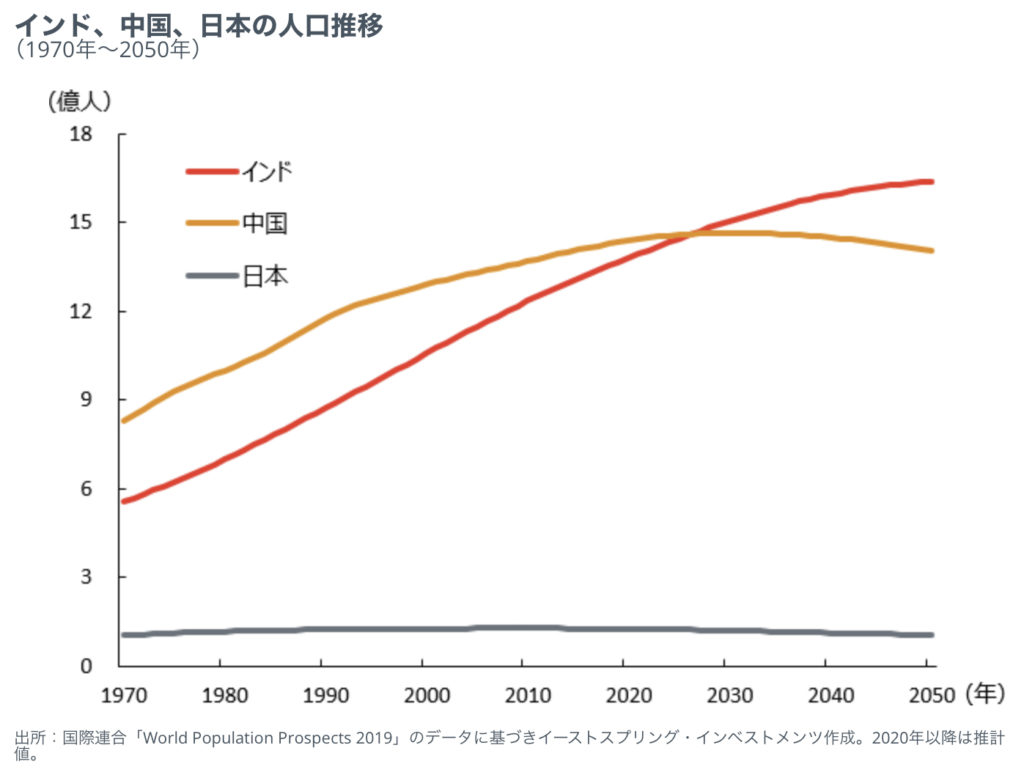

その基になっているのが、人口増加。少子高齢化で悩む先進国とは異なり、インドは若い人口が増えています。人口の総数は一人っ子政策をしていた中国を2025年には超え、世界1位となります。人が増えるということは、それだけ内需の消費者が増え、納税者も増えるという良いサイクルになっています(行動経済成長期の日本もそうでした)。

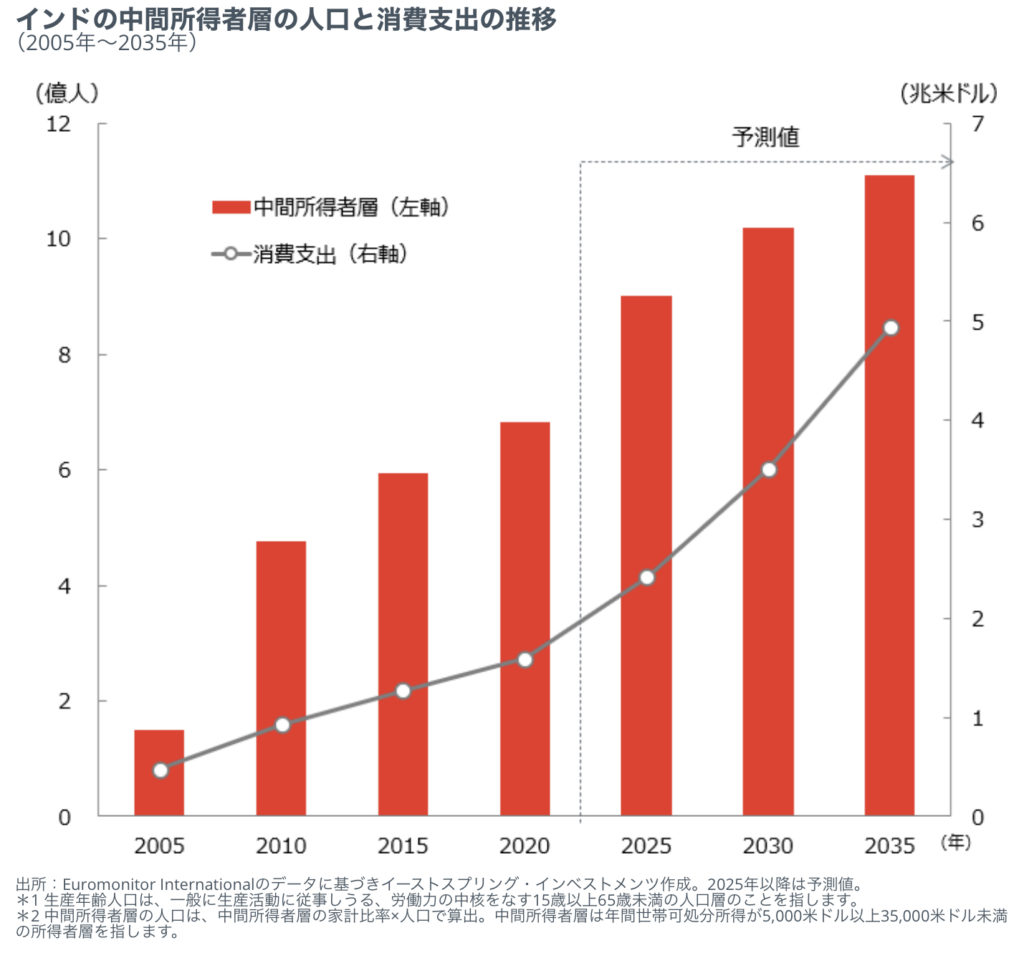

その内需の中心となるのが中間所得層。このよう順調に増えていくため、ハイテク株など新しい分野に投資しなくても、よくある消費セクター、銀行などに投資するだけで株高のリターンを得ることができます。

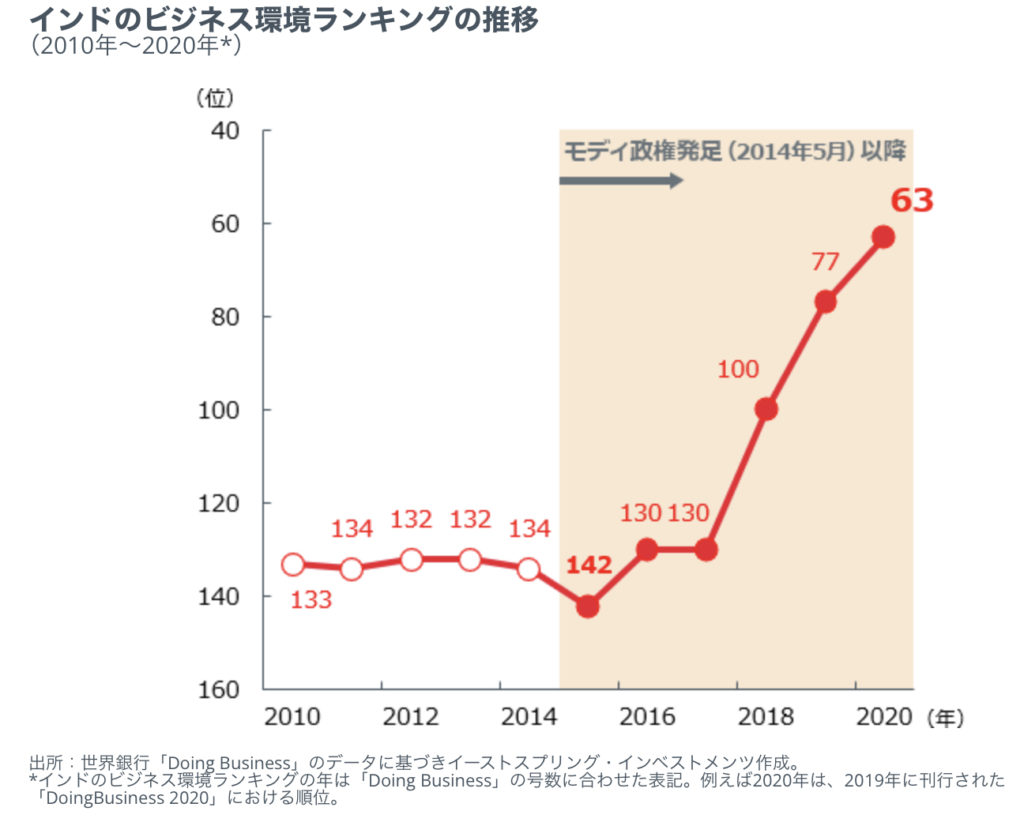

ビジネス面において、このビジネスランキングから見てもわかるように、近年のモディ政権で随分改善されたようです。日本の大手企業もインドに進出しています。

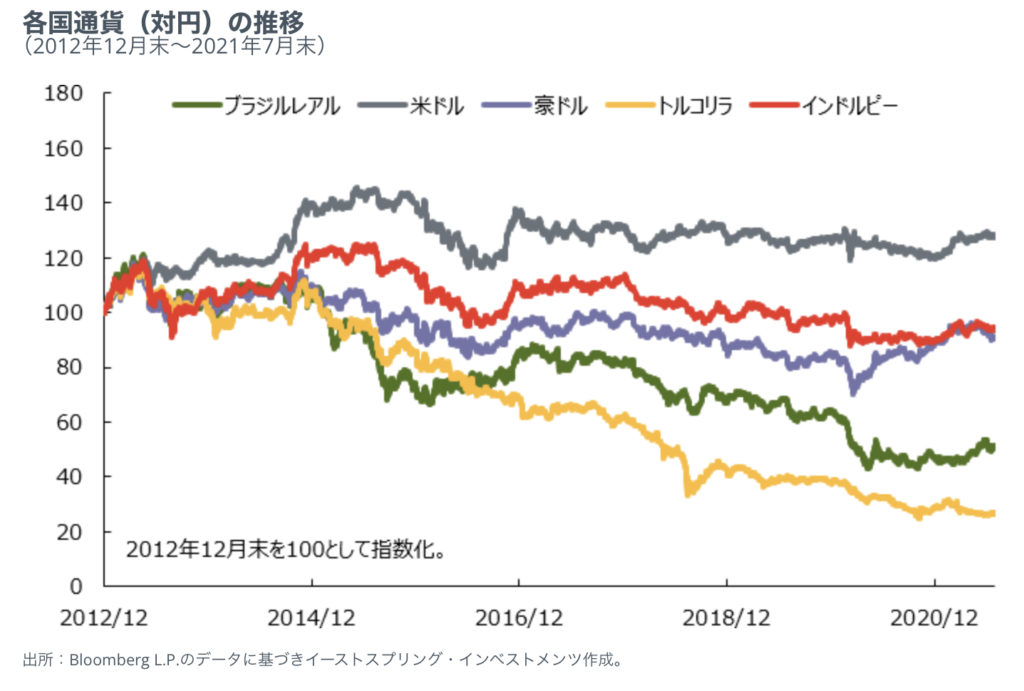

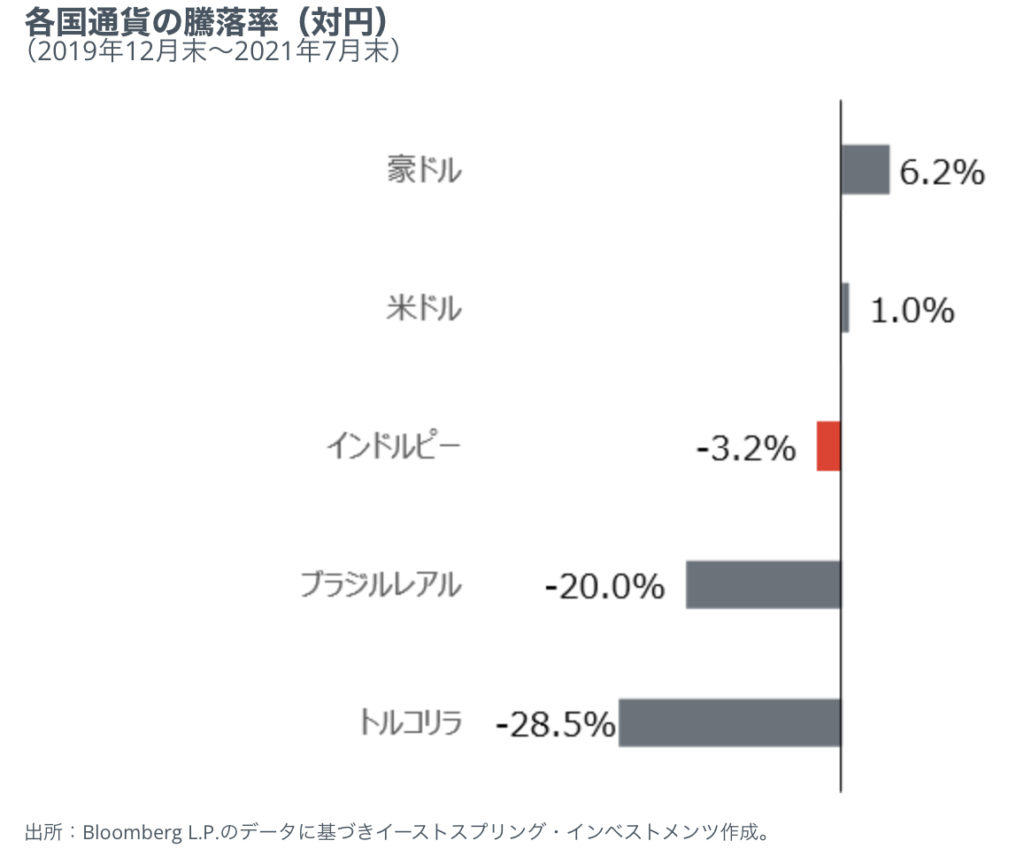

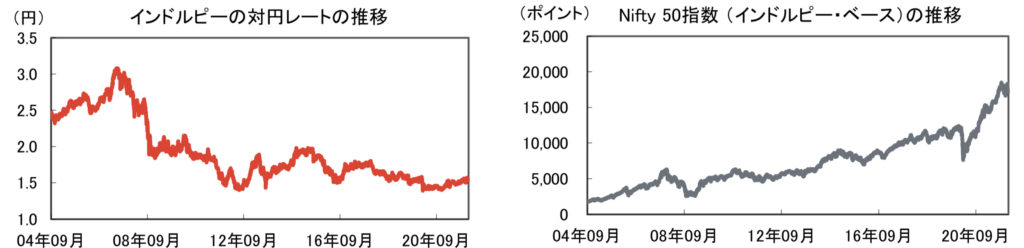

企業が進出する上でも、個人投資家が投資する上でも為替が安定しているというのが大事です。本業で、投資でリターンが出ても円に戻した時に為替で損をしていては意味がないですよね。こうして各国通貨と比較してみると、インドルピーって安定しているのがわかります。豪ドルよりも安定しています。それに対してブラジルレアル、トルコリラは絶対に投資したくないですね(笑)。

基本的なデータを見る限りはインドは長期的に魅力に感じますが、リスクの方が見えてこないですね。

そうですね。宗教問題、カースト制、インフラ、他民族、犯罪、規制など私もまだまだ見えないことばかりです。引き続き、データを見つけたらアップしていきます。

インド株とインド債券

2004年以来(私が野村證券に入社した年!)、株価の上昇はダントツ高いです。米国もハイテク株を中心に上がっていましたが、それでもこれだけの差がついています(中国とも比較したいですね)。

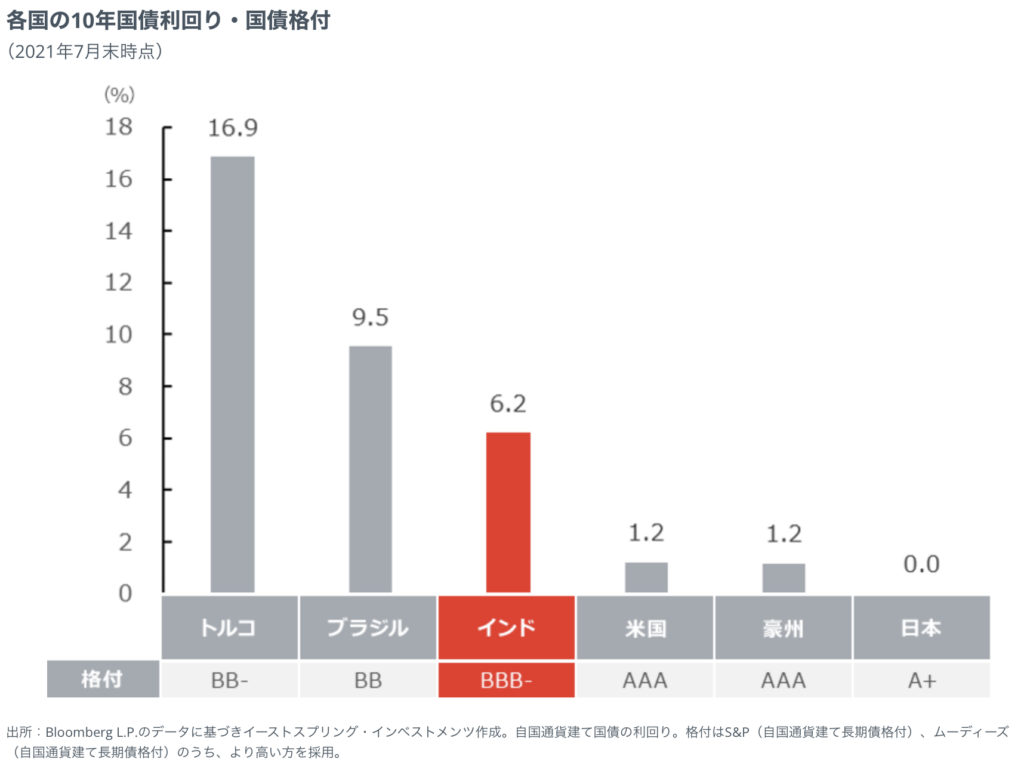

インドの債券(10年国債)は年6.2%の金利が付き、トルコ、ブラジルに次いで高い金利となっています。先進国は金利がほぼないので、債券投資することはないと思いますが、エマージング(新興国)債券ファンドとして必ず投資対象に入っていると思います。格付けはBBB-なので投資デフォルトリスクがトルコ、ブラジルより高くなっています。

株も債券も魅力を感じます。米株よりもこんなにリターン高かったんですね。

あらためて見るとすごいですね。やはり長期投資で少しインド株は持っておきたいところです。

直近1年+34.4%、過去3年+52.1%

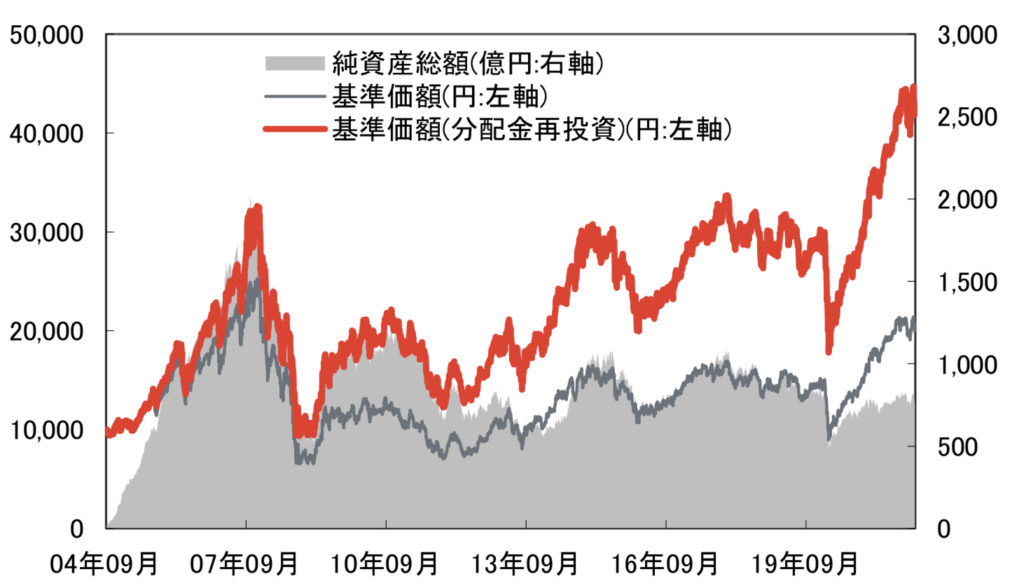

それではこのファンドの運用成績をチェックしましょう。2004年に設定され、このような運用成績となってます。2008年、金融危機では漏れなく下落しましたが、それまでになんと3倍超、その後も4倍超となっています。ただよく見てみると、上のインド株平均値の方が上がってるんです。

(2022年2月時点)直近1年で+31.4%、3年で+52.1%となっています。直近1年は米国株よりも高いですが、3年で見るとだいぶ負けています。

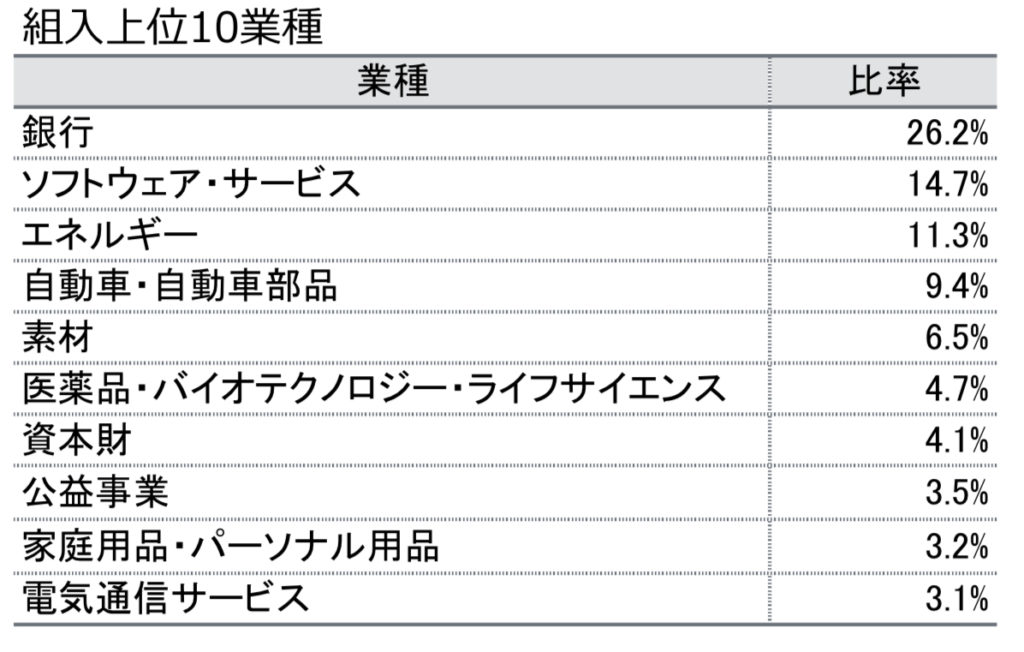

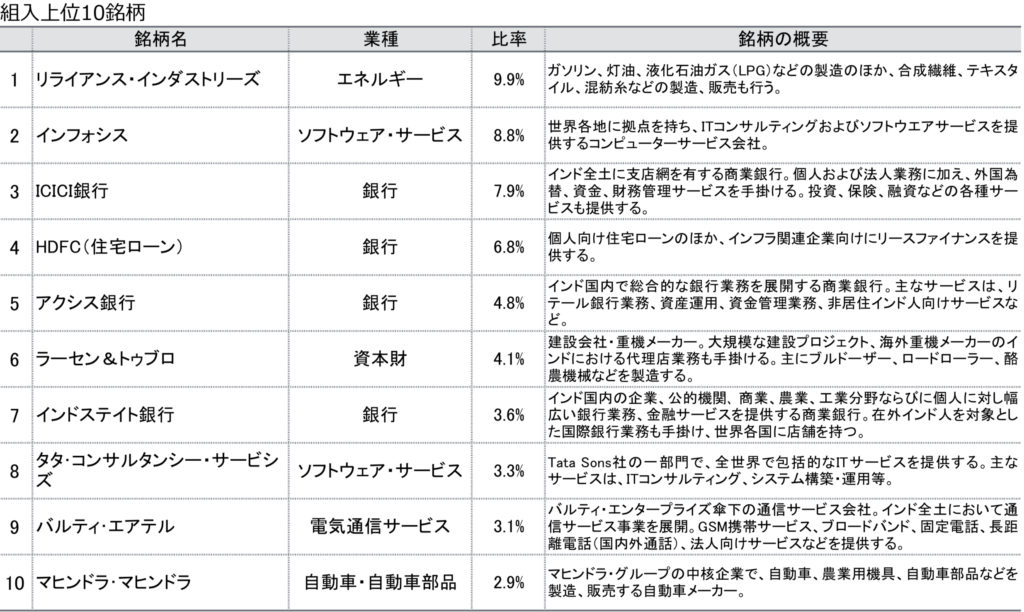

投資対象セクターはやはり内需の銀行が一番多く、ハイテク株が14.7%と他のファンドと比べ低くなっています。

組入上位10銘柄を見ても、ほとんど知っている銘柄がありません。それは私の勉強不足なだけで、インドでは有名な企業ばかりでしょう。

これでインドルピー/円を見てみると、結構動いているように見えますが、他の通貨と比べると安定しています。インド株指数(Nifty50)を見てみると、ファンドよりもこちらの方が上昇してますよね。円換算してしまっているというのも負けている要因になっているんでしょう。

インド株へは投資したいですが、このファンドでなくてもよさそうですね。

同感です。他にも良いインド株ファンドないか探してみます。

まとめ

- インドは長期的に魅力的な市場

- インド株も資産の中に入れよう

- ただし他にもっと成績の良いファンドへ投資しよう

インド、ますます興味が湧いてきましたね。次回は別のインド株ファンドをチェックしてみます。なおインド株ファンドはオフショアファンドでなくても国内ファンドで投資してもらったらいいと思います。

※『オフショアファンド入門書(マニュアル)』はこちら(無料)【NEW】

海外積立ではインド株をドルコスト平均法で買い続けていこうと思います。

※『海外積立入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/3643/trackback