こんにちは。K2 College大崎です。

ブラックロックの上場投資信託(ETF)シリーズ「iシェアーズ ETF」の一つである 「DGRO」が1 月 18 日に東京証券取引所に上場されるようです。

日本では国内上場 ETF シリーズとしてiシェアーズ 米国連続増配株 ETF【2014】として販売されます。

- 動画解説

- ファンド概要

- 構成銘柄

- パフォーマンス

- 連続増配ETFのTotal Return比較

動画解説

ファンド概要

実際の運用は、iShares Core Dividend Growth ETF(DGRO)に投資しますので、以下ではDGROのデータを見ていきますね。

※DGRO(iShares Core Dividend Growth ETF)は、米国籍のETF(上場投資信託)で、連続増配の米国株式で構成される指数に連動する投資成果を目指すETF。

構成銘柄

そして、連続増配されている米国株式の中から以下の条件を満たす銘柄を選定しておりますので、

・過去5年以上連続して増配している

・予想ベースでの利益成長がプラスである

・配当性向が75%未満である

・予想配当利回りの上位10%を除外

・REITは除外

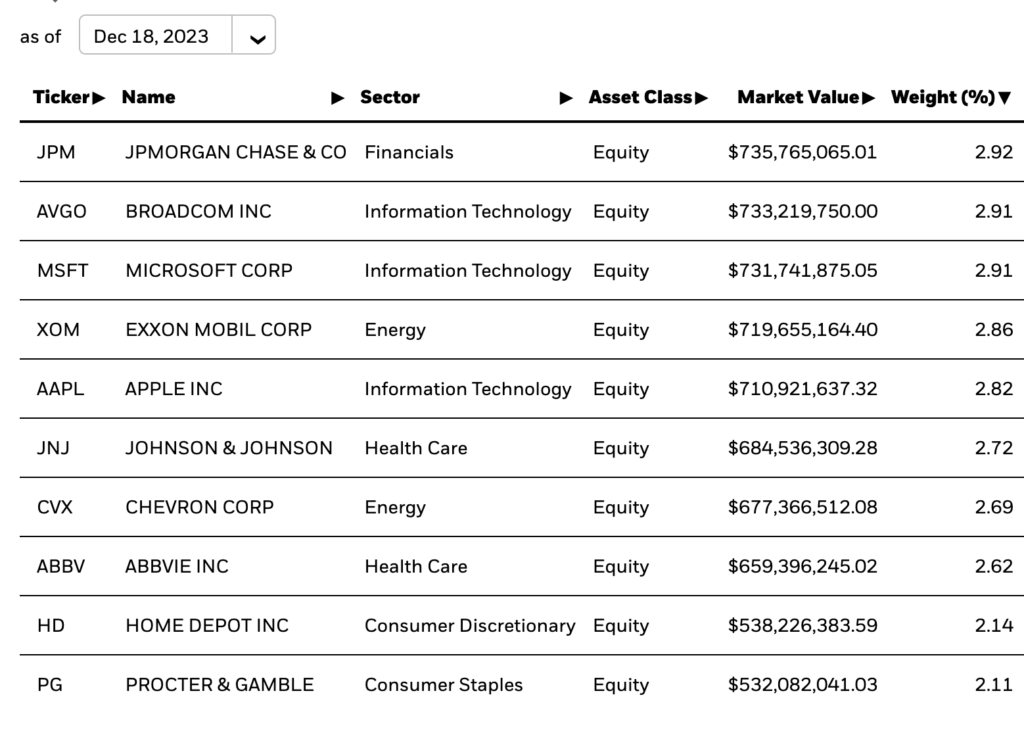

必ずしも利回りが高い企業ではなく、利回りの低いMICROSOFTやAPPLE などの銘柄も含まれております。

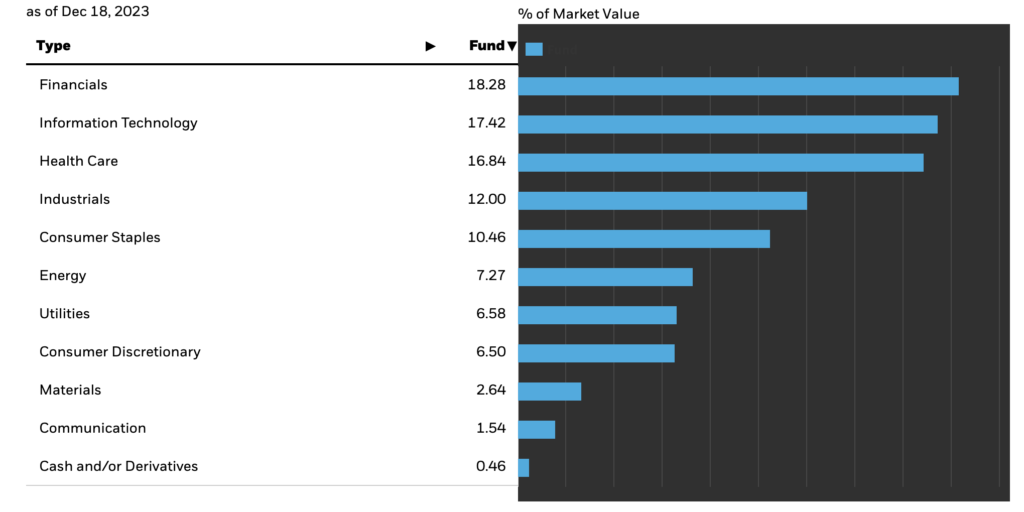

また、セクター内訳は下のグラフのとおり、Financials、Technology、Health Careの割合が多く、これらで半分以上を占めております。

パフォーマンス

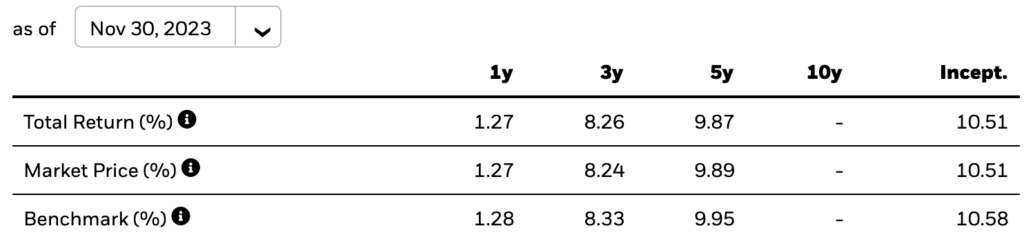

配当含めたTotal Returnの数字がおかしいので、他のサイトで「Price Return」と「Total Return」を確認しました。

それぞれ設定来で「Price Return」が115.20%、「Total Return」167.66%となっております(2023年12月19日時点)。

設定来「Total Return」の年率平均リターンは16%を超えてきておりますね。

連続増配ETFのTotal Return比較

「DGRO」、「DGRW」、「VIG」の配当含めたTotal Returnで比較したところ、「DGRW」が頭ひとつ抜きん出ておりました。

なお、「DGRO」は設立以来10年が経過しておりませんので不利ですが、5年で比較しても順位は変わりませんでした。

まとめ

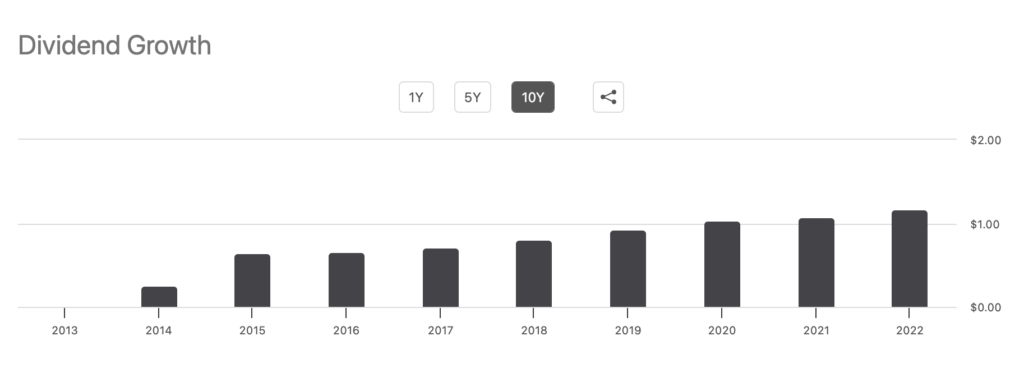

- 「iシェアーズ 米国連続増配株 ETF」は毎年増配しており将来の分配金が楽しみ

- 株価のキャピタルゲインも狙える

新しいNISAで運用するにしても、運用方法は人それぞれです。

アクティブファンドにするか、インデックスファンドにするか。

投資信託で運用していくか、ETFにするか。

高配当にするか、連続増配にするか。

投資家それぞれの考えに合わせたアドバイスをいたします。

資産運用相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/17799/trackback