こんにちは。K2 College大崎です。

本日は、JPモルガン・ナスダック米国株式・プレミアム・インカムETF(JEPQ)について取り上げたいと思います。

先日紹介していた「JEPI」と何が違うのでしょうか。

「JEPI」はS&P 500指数をベンチマークとしておりましたが、「JEPQ」はNASDAQ100指数をベンチマークとしております。

- JPモルガン・ナスダック米国株式・プレミアム・インカムETF(JEPQ)概要

- 構成銘柄とセクター

- 運用実績

JPモルガン・ナスダック米国株式・プレミアム・インカムETF(JEPQ)概要

■NASDAQ100指数に比べて高い利回り

■キャピタルゲイン(値上がり益)を追求すると同時にインカムの獲得と収益分配を目指す。

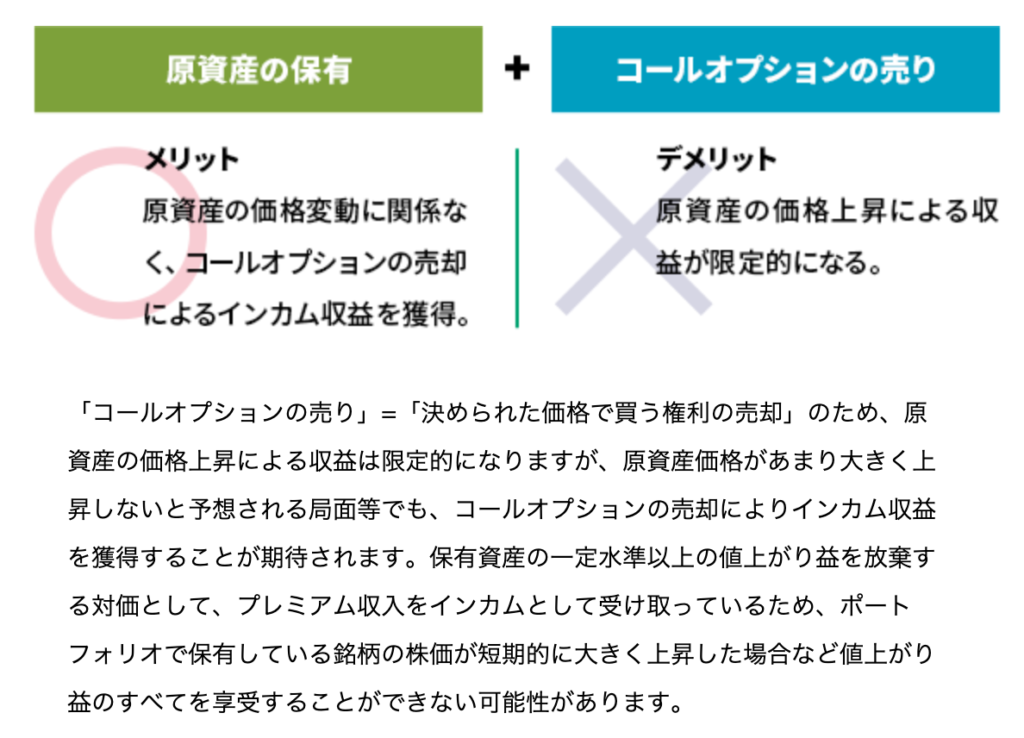

■株式の現物に投資して値上がり益を追求すると同時に、コールオプション(株式を事前に定められた価格で購入する権利)を売ることで、プレミアム収益の獲得を目指す。

構成銘柄とセクター

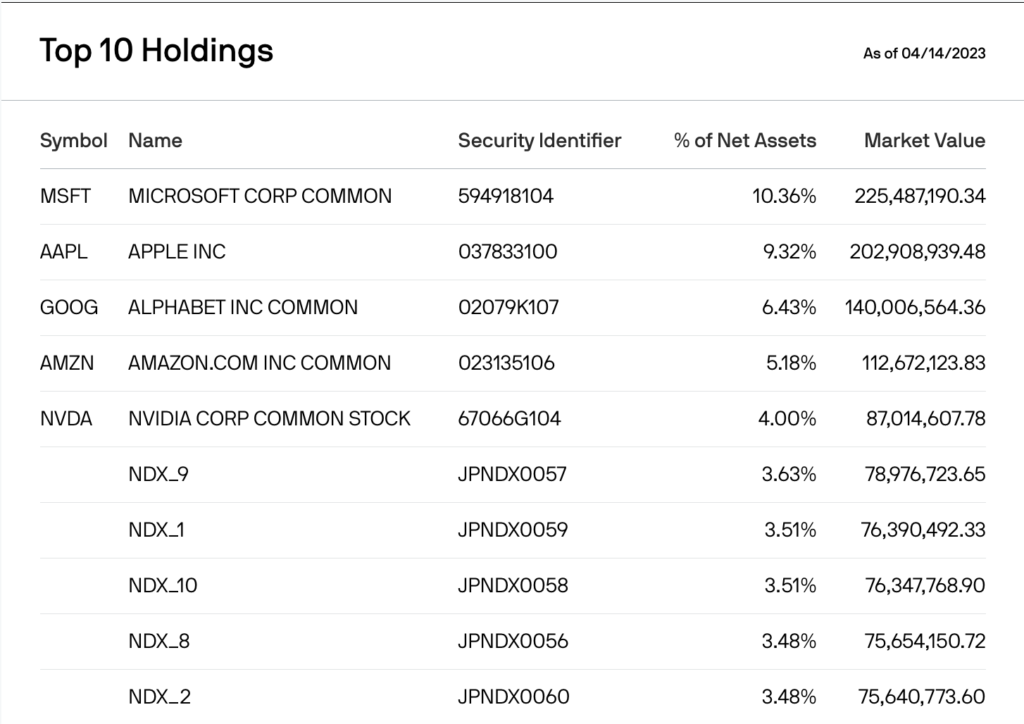

「JEPI」は米国株とELN(仕組債)を組み合わせたポートフォリオでしたが、「JEPQ」はどのような銘柄構成になっているのでしょうか。

現状、85銘柄で構成されておりますが、上位10銘柄でポートフォリオ全体の約53%も占めております。そして、上位10銘柄におけるELN(仕組債)の割合も多いです。

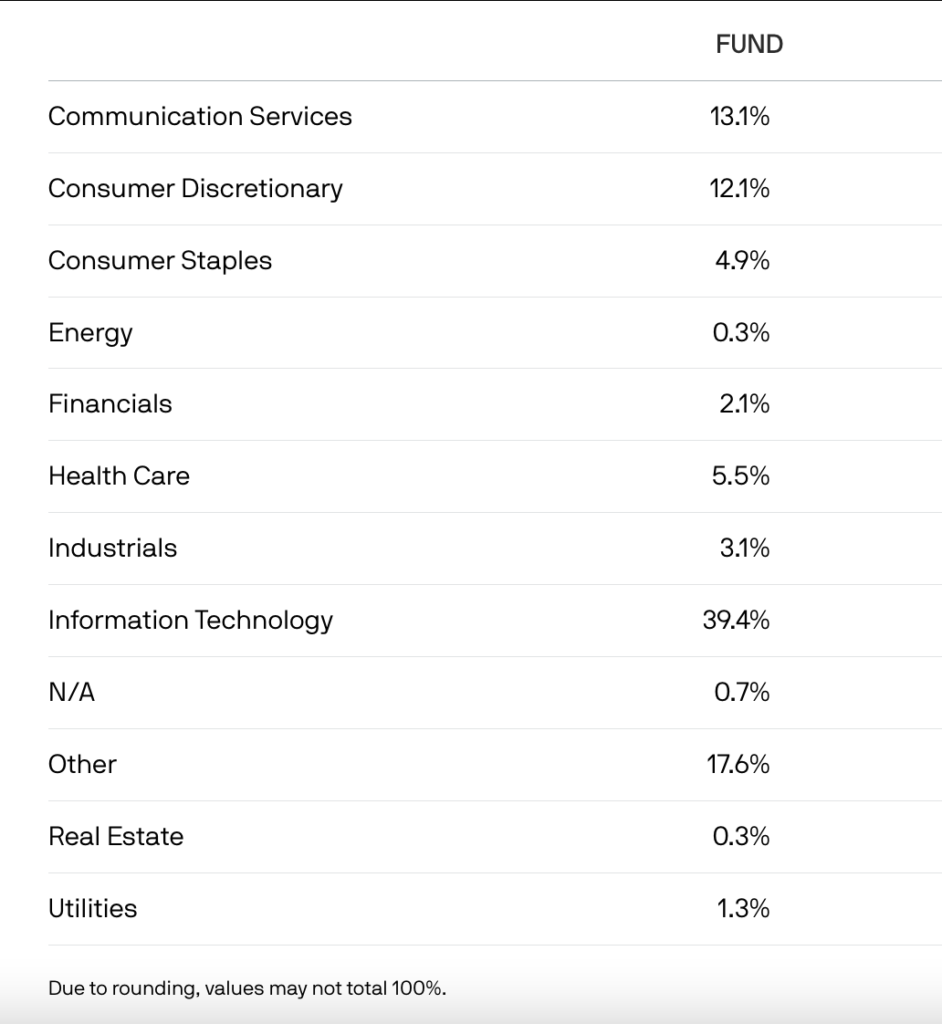

セクター割合では、Information Technologyが4割近くを占め、次に多いのはELN(仕組債)の17.6%となっております。

運用実績

「JEPQ」のリターンはどのような感じになっているのでしょうか。

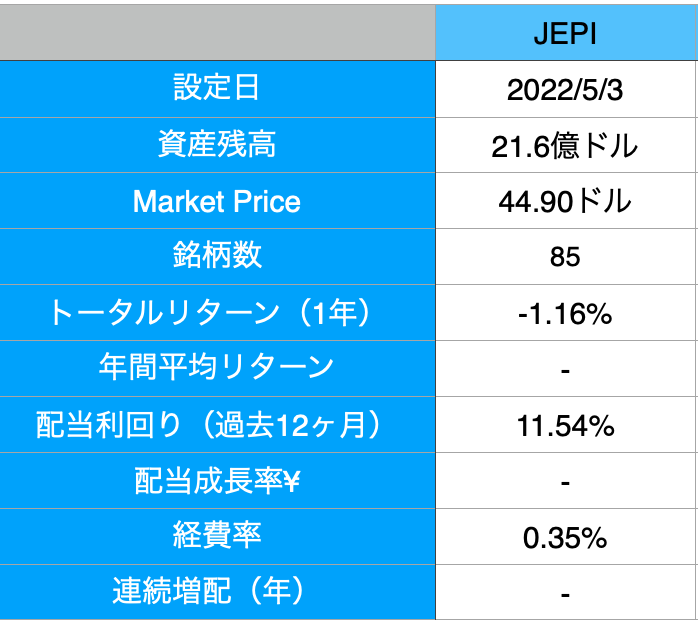

以下は、「JEPQ」のMarket Priceですが、設定以来(2022年5月3日)元本を割っております。

タイミングが悪いですね。

まず、JEPQが運用開始となったのは2022年5月3日なのですが、まだ1年経っていないです。

そして、2022年は世界の主要中央銀行が利上げを加速しましたので、その反動で株式は売られました。特にハイテク・グロース株の詰め合わせであるNASDAQ100指数の売りは激しかったです。

「JEPQ」はNASDAQ100指数をベンチマークとしているとのことでしたが、S&P 500指数をベンチマークとしている「JEPI」に比べてトータルリターンは高いのでしょうか。

NASDAQ100指数はS&P500指数に比べてリターンは高いのですが、現状においては異なります。

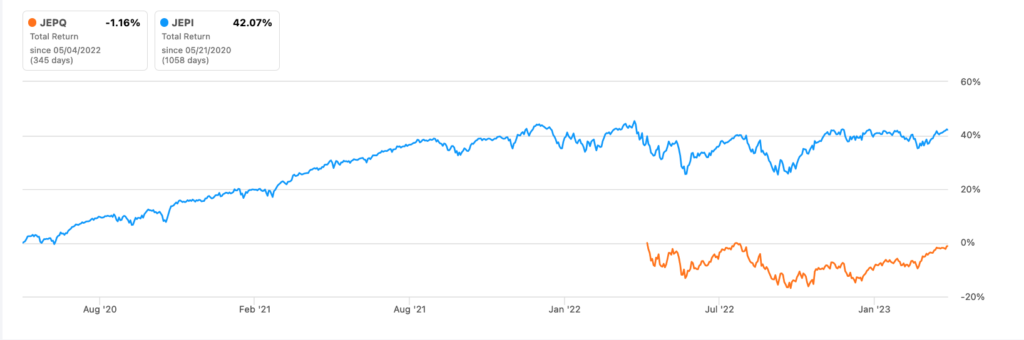

以下は、「JEPQ」と「JEPI」のトータルリターンを比べたものですが、現状は「JEPI」の方がトータルリターンは高くなっておりますね。

上述したとおり、タイミングが悪いです。

中央銀行の利上げで株式市場から資金が流出しておりますが、NASDAQ100指数の売りはS&P500指数よりも激しく、結果として、「JEPQ」のトータルリターンは「JEPI」を下回っているという状況です。

今後、利下げという状況になり、ハイテク・グロース株に資金が入ってくる状況になれば、「JEPQ」と「JEPI」のトータルリターンも逆転してくるかと思います。

実際、インフレ高進が落ち着き、利上げが減速するとの思惑から、2023年1月以降のトータルリターンの伸びは「JEPQ」の方が高くなっております(上図参照)。

もちろん、企業業績が悪化して、株式市場全体が軟調になればその限りではありません。

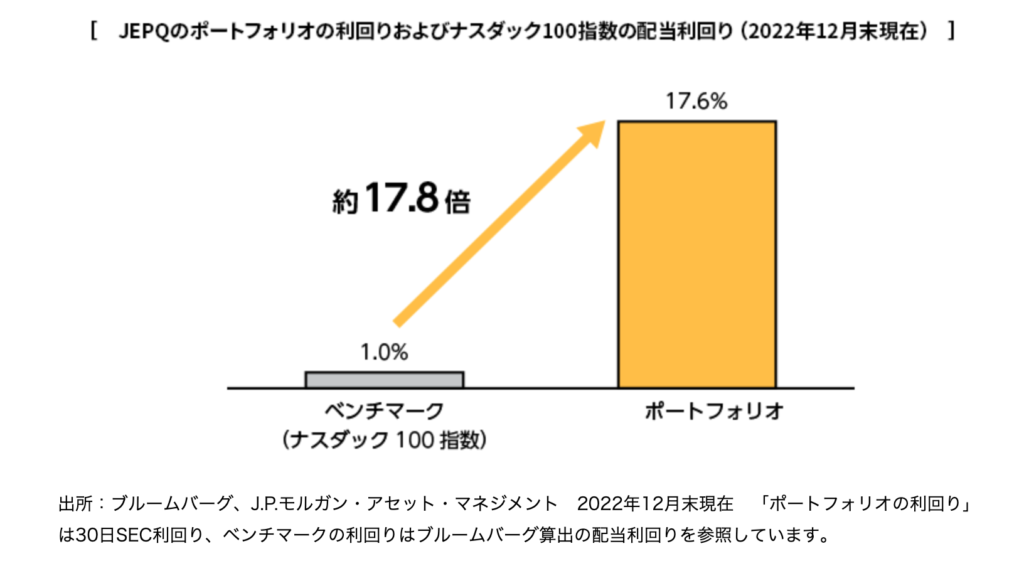

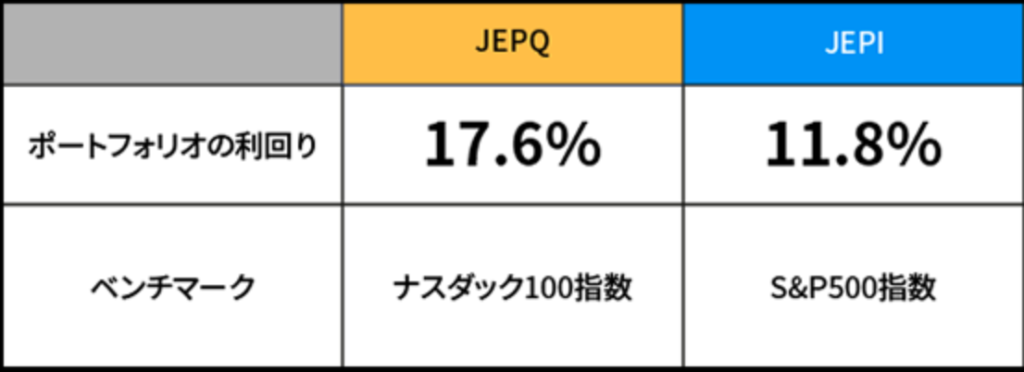

ちなみに運用会社のJ.P.モルガン・アセット・マネジメントは、2022年12月末時点での「ポートフォリオの利回り」(30日SEC利回り)を以下としておりました。

コールオプションの売りから得られるプレミアム収益も「JEPQ」の方が「JEPI」よりも3%程度高く見込んでいるようでしたので、株価市場に資金が戻ってこれば、「JEPQ」は「JEPI」よりも高いリターンを得れるようになるかも知れませんね。

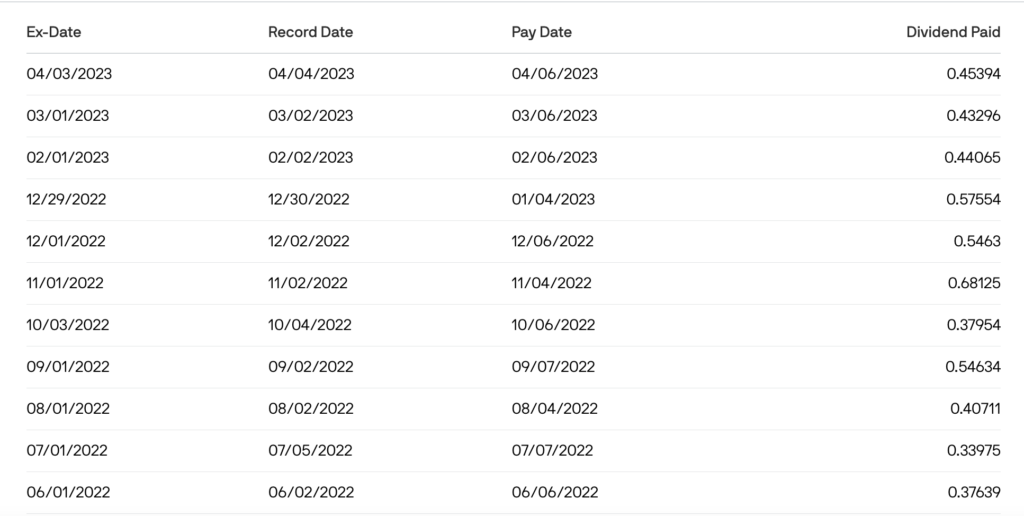

「JEPI」同様、「JEPQ」も毎月インカムゲインを得ることができます。

上述したとおり、利上げの影響で「Market Price」が下落して「トータルリターン」は思わしくありませんが、配当利回りは11.54%もあります。

キャピタル・ゲインを優先されている方はNASDAQ100指数で運用すれば良いですが、インカム・ゲインも欲しいという方であれば、「JEPQ」をポートフォリオに組み入れておいても良いですね。

まとめ

- 「JEPQ」もキャピタル/インカム同時に狙えるETF

- 「JEPQ」は「JEPI」よりも高いリターンを目指すことができる

投資戦略は人それぞれです。

ぜひご自身に合った投資戦略で、必要なタイミングでお金を得てください。

投資のご相談は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/12289/trackback