こんにちは。K2 College大崎です。

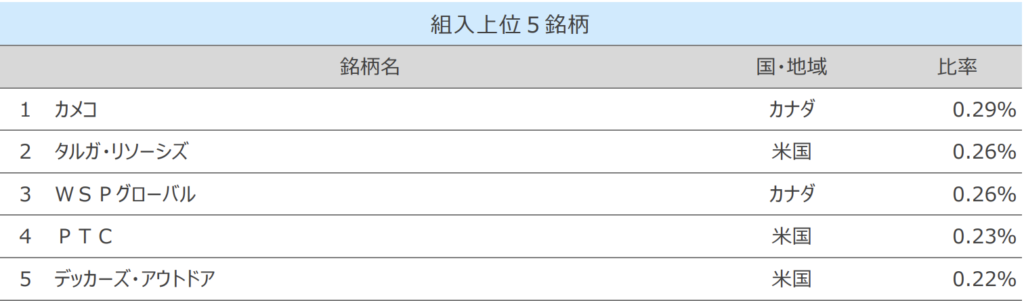

先日のFOMC直後に米10年債利回りは4%割れとなり、米主要株価指数は上昇してきましたが、出遅れていた中小型株の上昇率が高いです。

中小企業は債務への依存度が高いですが、利下げになれば借入コストが下がり、経済活動が活発になってくる可能性があります。

そのようなことを見越して、米国債利回りの低下で中小型株が上昇してきているのでしょう。

そこで今回は、「EXE-i グローバル中小型株式ファンド」について解説します。

- 動画解説

- ファンド概要

- 構成銘柄

- パフォーマンス

- 利下げになれば、中小型株の上昇率は高くなる

動画解説

ファンド概要

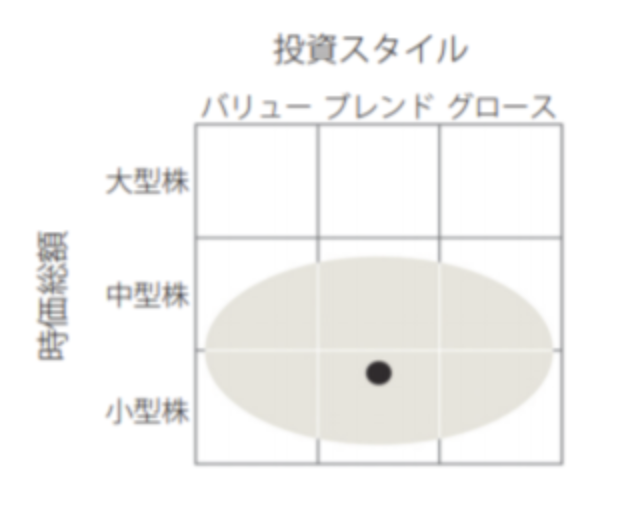

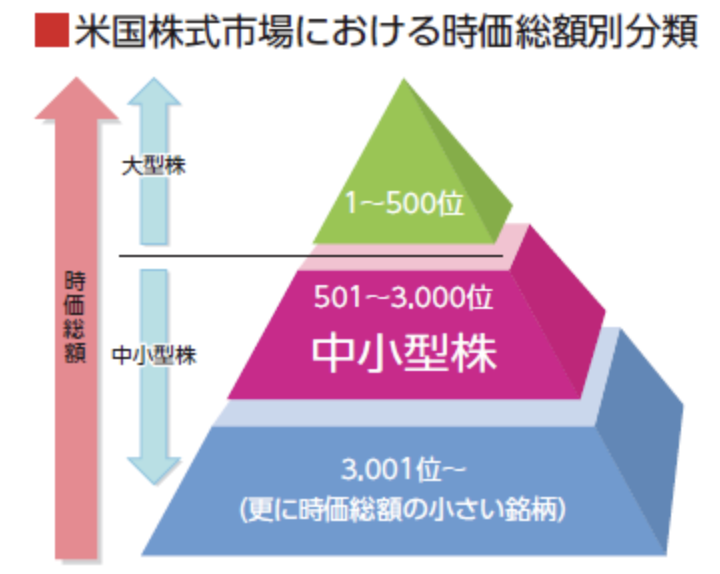

本ファンドは世界(日本を含む)の中小型株式市場の値動きと同等の投資成果を目指します。参考指標は、FTSE グローバル スモール・キャップ インデックス(円換算ベース)とします。

FTSEグローバル スモール・キャップ インデックスとは、FTSE社が開発した指数で世界の中小型株式市場全 体の動きを表す指数です。

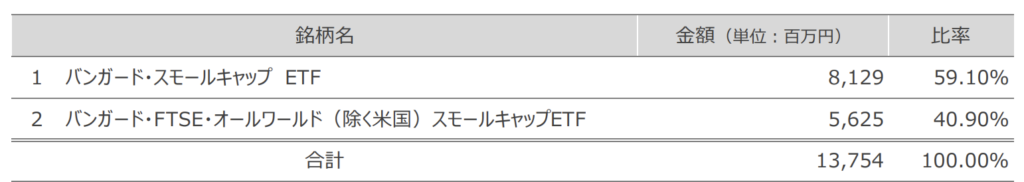

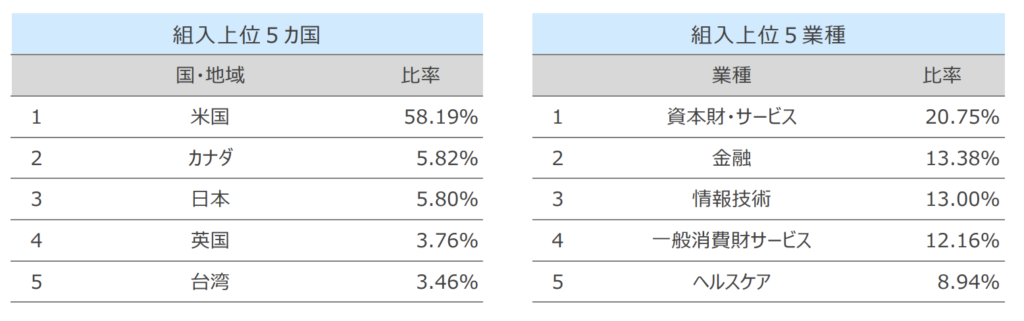

具体的には2つのETFで構成されており、最新の月次レポート(2023年10月31日基準)では以下内容となっております。

構成銘柄

やはり米国の割合は約6割と多いですね。

まさに全世界株式(オールカントリー)の「中小型株」版といったところでしょうか。

パフォーマンス

3年、5年の年率平均リターンは10%を超えておりますね。

また、このファンドは2013年5月13日に設定されておりますが、設定来リターンで見ても年率平均リターンは約16.6%と高いです。

また、SBI証券のサイトで確認した「基準価額」の推移(2023年12月15日時点)は以下のとおりです。

右肩上がりに上昇してきておりますね。

利下げになれば、中小型株の上昇率は高くなる

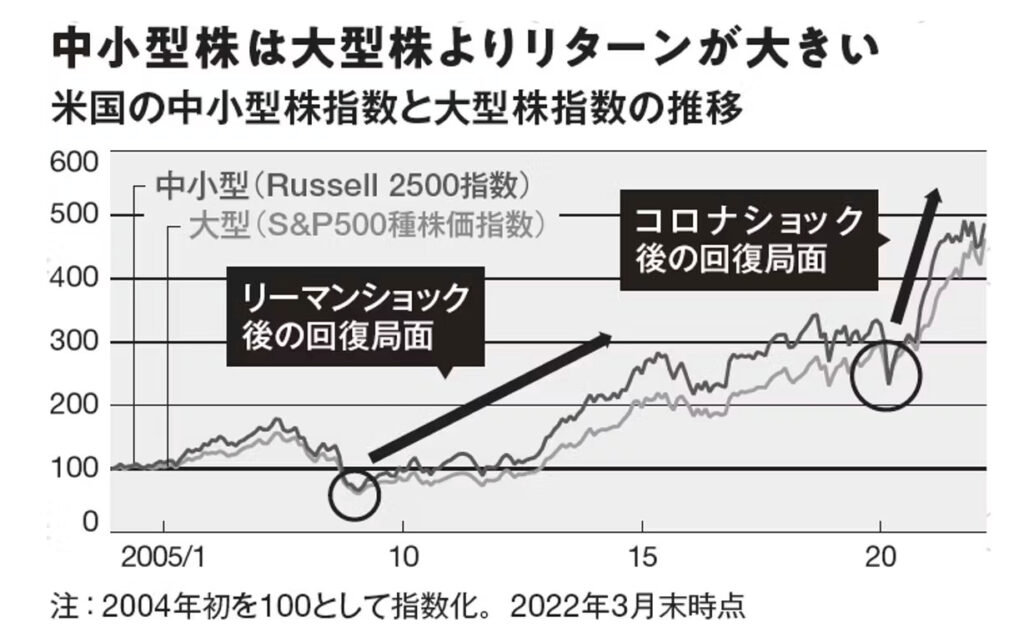

ただ、ネガティブな要因が生じれば、ボラティリティーは高まります。

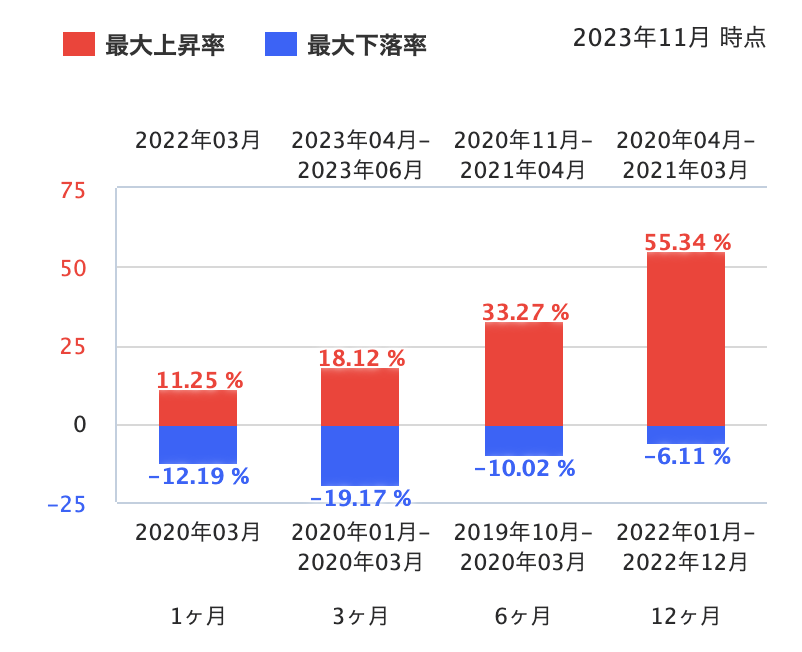

以下は、「EXE-i グローバル中小型株式ファンド(上)」とS&P500指数で運用されている「SBI・V・S&P500インデックス・ファンド(下)」の「最大上昇率」と「最大下落率」を表したグラフですが、

「EXE-i グローバル中小型株式ファンド(上)」の方が、「最大上昇率」と「最大下落率」ともに大きいのが見て取れるかと思います。

リスク許容度が高い方であれば、積極的にリスクを取ってリターンの最大化を狙っていくのは良いですが、リスク許容度が低い方は止めておいた方が賢明かも知れません。

なお、S&P500指数も、最近はその割合は小さくなってきておりますが、まだまだ「マグニフィセント・セブン」7銘柄の割合が大きいので、今後ネガティブな要因が生じれば、それらの株式が真っ先に売られ、S&P500指数の方が大きく落ち込む可能性もありますが・・・。

まとめ

- 利下げになれば、中小型株式の上昇率は高くなる

- リスクが取れる方がリターンの最大化を狙っていくのは良い

投資家それぞれのリスク許容度に合わせたアドバイスをいたします。

資産運用相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/17706/trackback