こんにちは、K2 Collegeの松本です。

今回は、「金融庁が損害保険大手4社に業務改善命令」を出したことについてお伝えします。

- 業務改善命令処分までの流れ

- 共同保険と保険料の事前調整(カルテル)とは?

- 共同保険という仕組みではなく、再保険にすればよい

業務改善命令処分までの流れ

損害保険大手4社が企業向け保険の保険料を事前に調整していた問題で、金融庁は26日、4社に対し、保険業法に基づく業務改善命令を出しました。さらに今回、576の企業や自治体との契約で事前の価格調整が確認されました。業務改善命令を受けたのは「東京海上日動火災保険」「損害保険ジャパン」「三井住友海上火災保険」「あいおいニッセイ同和損害保険」の4社です。

4社をめぐっては、リスクを分担して引き受ける「共同保険」で企業向けの保険の保険料を事前に調整していた疑いが発覚していました。金融庁は26日、業務改善命令を出すとともに4社からの報告をまとめて発表し、現時点で576の企業や自治体との契約で事前の価格調整が確認されたとしています。前任者から書面や口頭で引き継ぎが行われたり、上司が指示したりするケースがあったほか、同業他社から価格調整の打診を受けたケースも確認されたということです。

金融庁は独占禁止法に触れるリスクが高いにもかかわらず、経営陣が対応を十分に検討しなかったことや、営業担当者に十分な教育や監督を行わなかったなど、リスク認識の甘さがあったと指摘しています。損害保険大手4社に一斉に業務改善命令が出されたのは、保険金の不払い問題で処分が出た2007年以来、16年ぶりです。金融庁は損保業界で続いてきた慣習を是正し、再発防止に向けて経営管理体制を強化するため、引き続き各社の改善計画の実施状況について報告を求めることにしています。

共同保険という名の談合みたいな感じですね。

そうですね。次のチャプターで共同保険について解説します。

共同保険と保険料の事前調整(カルテル)とは?

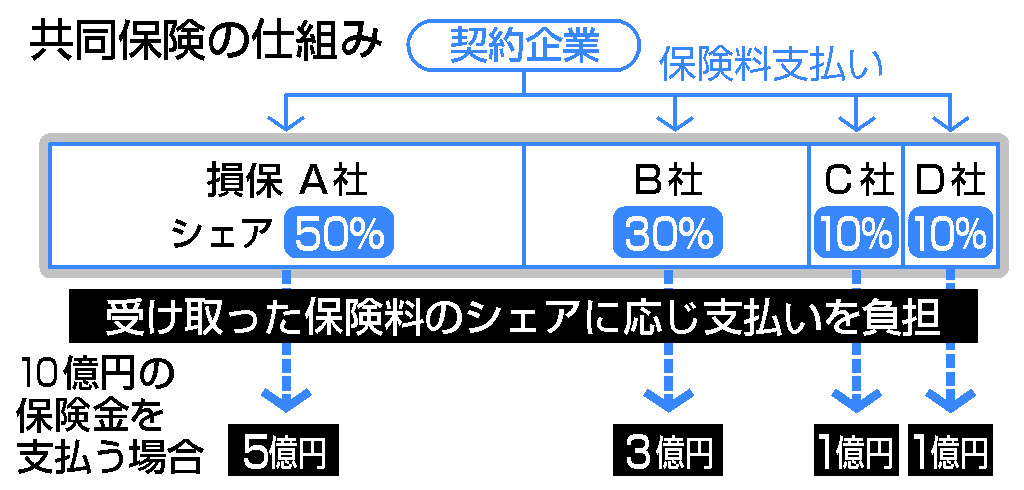

「共同保険」は、複数の保険会社が1つの契約案件を共同で引き受ける保険契約のことを指します。例えば、工場や商業施設などをもつ企業が火災保険や賠償責任保険、それに地震保険などを契約する場合、保険会社が1社で引き受けると、巨額の保険金の支払いが発生するリスクが生じるため、複数の保険会社でリスクを分散する形で引き受ける「共同保険」の仕組みがたびたび活用されます。しかし、この共同保険をめぐっては、ことし6月、損保各社の担当者の間で顧客が支払う保険料を事前に価格調整していたことが明らかになり、その後4社は金融庁に対し、空港の運営会社や石油会社など幅広い取引先との保険契約で問題が見つかったと報告していました。

金融庁は今回の価格調整の背景や実態について分析した結果をまとめました。それによりますと、顧客から得られる保険料のシェアを維持するため他社と価格調整をしたケースが最も多かったということです。また、他社の水準と大きくかい離した条件を提示してしまうと、顧客からの評価を落としてしまうのではないかと懸念し、他社の保険料を確認した上で、契約条件を提示したケースなどが見られたということです。なかには、代理店からの打診で価格調整に応じたケースもあったということです。また、損保会社が顧客企業の株式を保有していることなど、保険料をはじめとする具体的な条件以外の要素が保険契約に影響を及ぼす場合もあったということで、金融庁は「営業現場では適正な競争に対する意欲が損なわれた可能性がある」とも指摘しています。

闇が深そうな事案ですね。

金融や建設が目立ちますが、その他の業界でもこのようなことはありますね。

共同保険という仕組みではなく、再保険にすればよい

共同保険は1つの保険を複数社が共同で引き受ける形式です。しかし、参加する各社が自由に補償内容や保険料を設定できるわけではなく、代表となる幹事社の保険商品、保険料率、補償内容に対して、他の参加社がどれだけの割合で参加するかというカタチです。

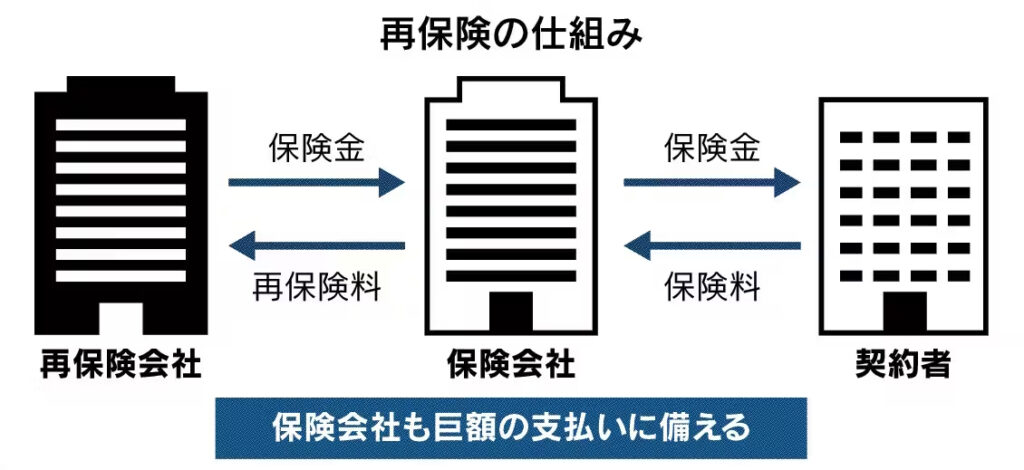

ここがカルテルに繋がりやすいポイントかと思います。なので最初は1社で引き受けて再保険としてリスク分散をするのが良いと思います。

そうすれば保険会社同士での保険料交渉でそれぞれが条件を考えることができるので、競争もできて契約者にデメリットが発生するケースは少なくなります。ただし、保険金額が巨額の場合は再保険も有りきで事前に予算設定をする必要もありそうなので、結局は共同保険という仕組みも必要なのかもしれません。

しかし、今回の件については、長期的に576社という顧客に対して大手4社だけでカルテルをしていたということで悪質なのは間違いないです。

損保業界も海外の再保険会社を利用することで、割安な保険料で引き受けてくれる会社は沢山あります。これは生保業界でも同じで、海外には優秀な保険商品が沢山あります。知ってるか知らないかの違いが、個人や企業の人生を左右する分岐点にもなる保険選択は慎重にしましょう。

「共同保険」や「再保険」って初めて聞きました!?私も生命保険は法人や個人でたくさん加入していますが、海外の保険商品は選択肢にありませんでした。

まとめ

- 共同保険という仕組みがカルテルが起きやすい要因の1つ。

- 再保険や海外再保険会社をうまく活用しよう!

- 損害保険も生命保険も海外という選択肢を頭に入れておこう!

- もともとこうなる事は金融庁は想定範囲内だったかもしれない!

今回は「損害保険大手4社に業務改善命令」についてお話ししました。損保も生保も不正契約など未だに問題の多い保険業界です。日本の保険会社だけでなく、海外も含めてクライアントにとってベストな商品を一緒にアドバイスしませんか?

弊社ビジネスパートナーも随時募集中しておりますので、この機会に是非!

*パートナー募集はこちら

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/17927/trackback