こんにちは。K2 College大崎です。

今回は「バンガード・トータル・ストック・マーケットETF(VTI)」について解説します。

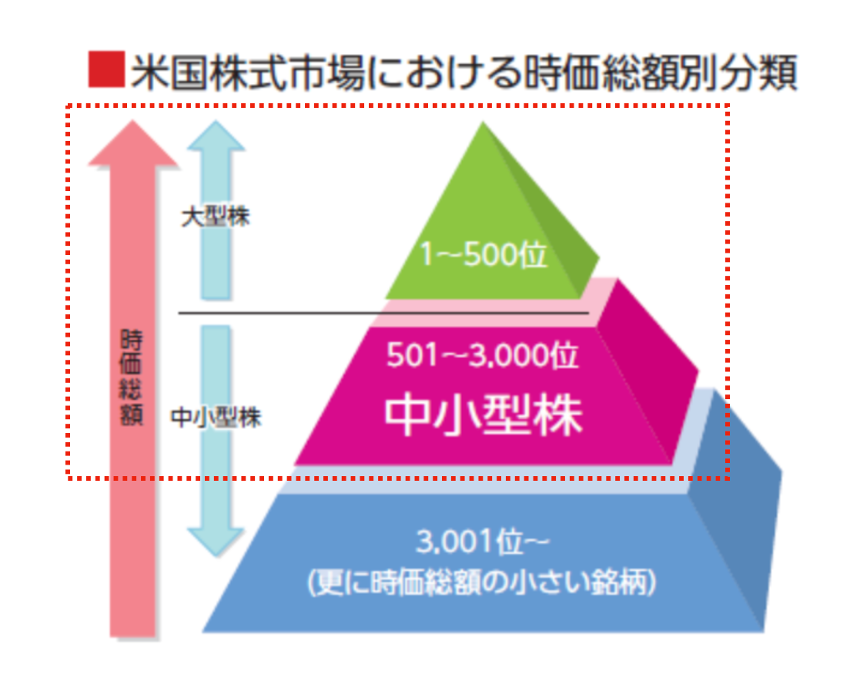

- 「VTI」はあらゆる時価総額規模の米国株式に分散して投資する

- 保有数は3,750銘柄だが、上位は「マグニフィセント・セブン」が占める

- VTI設定来リターンはS&P500インデックスよりも高い

「VTI」はあらゆる時価総額規模の米国株式に分散して投資

どのようなETFなのでしょうか?

VTIは米国籍のETF(上場投資信託)であり、CRSP米国総合指数のパフォーマンスに連動する投資成果を目指すETFです。

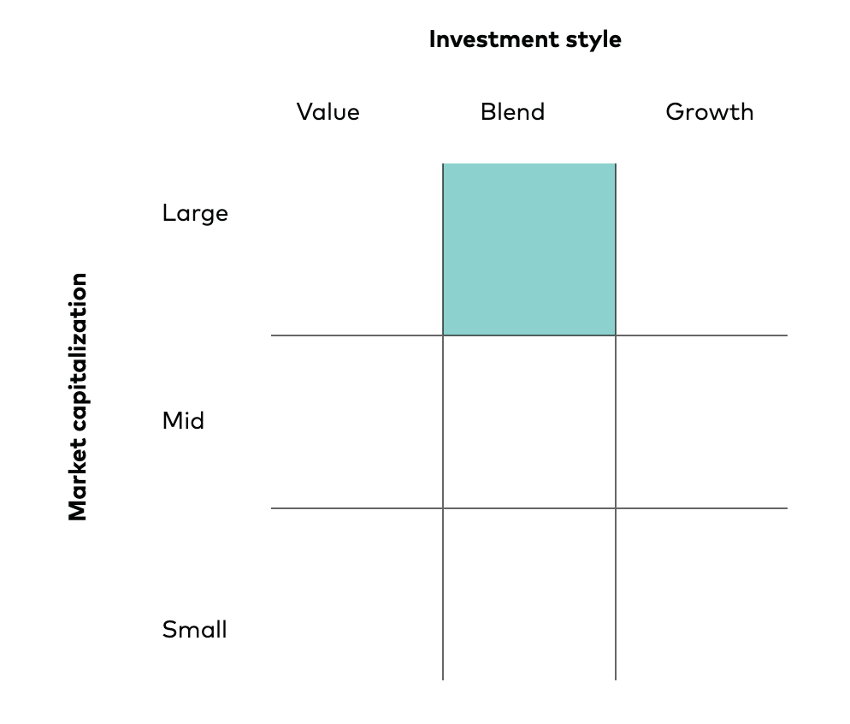

大型株から小型株まで、あらゆる時価総額規模の米国株式を保有し、米国株式市場全体を投資対象としております。また、グロース株とバリュー株に分散されています。

あらゆる時価総額規模の米国株式を保有しているとのことですが、何銘柄くらいを保有しているのでしょうか?

2023年12月31日時点では3,750銘柄を保有しています。

かなり多いですね。

保有数は3,750銘柄だが、上位は「マグニフィセント・セブン」が占める

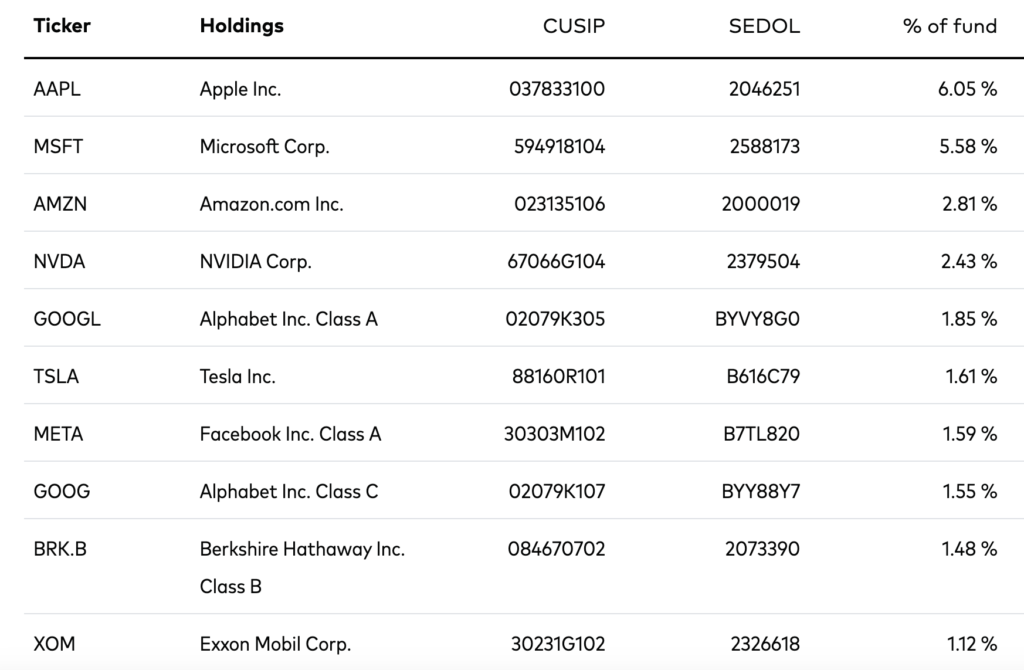

3,750銘柄を保有しているとのことでしたが、どのような銘柄を保有しているのでしょか?

2023年9月30日時点において、上位10銘柄は以下のような内訳になっております。

時価総額ベースでウエートを算定しておりますから、上位は「マグニフィセント・セブン」と呼ばれるアップル、マイクロソフト、アマゾン・ドットコム、アルファベット、メタ・プラットフォームズに、エヌビディア、テスラを加えた7社が占めておりますね。

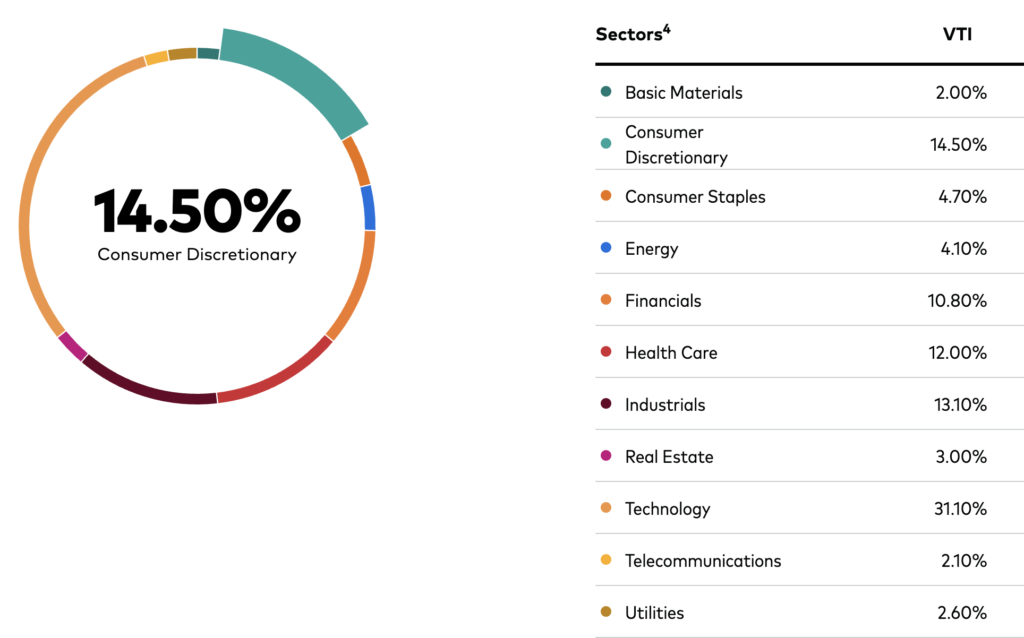

なお、セクター別の内訳は以下のようになっており、

情報技術(31.10%)、一般消費財(14.50%)、資本財・サービス(13.10%)、ヘルスケア(12%)の割合が多くなっております。

VTI設定来リターンはS&P500インデックスよりも高い

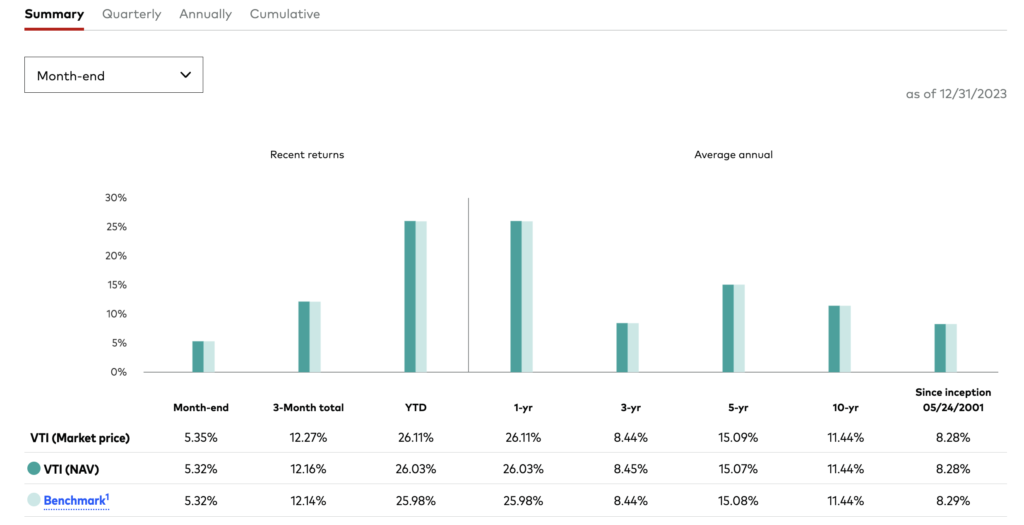

設定来のパフォーマンスはどうでしょうか?

設定は2001年5月24日となりますが、設定来のリターンは503.41%となります。

このETFに設定と同時に投資していたら約23年弱で資産が6倍まで増えていますね。

なお、年率平均リターンは8.28%となります。

年率平均リターンが8.28%ですと、S&P500指数に連動しているファンドの方がリターンは高いでしょうか?

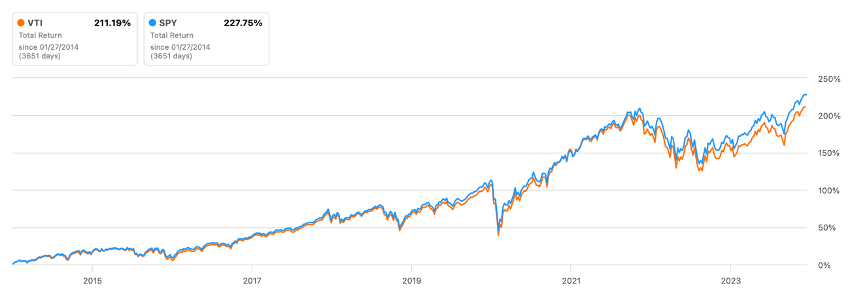

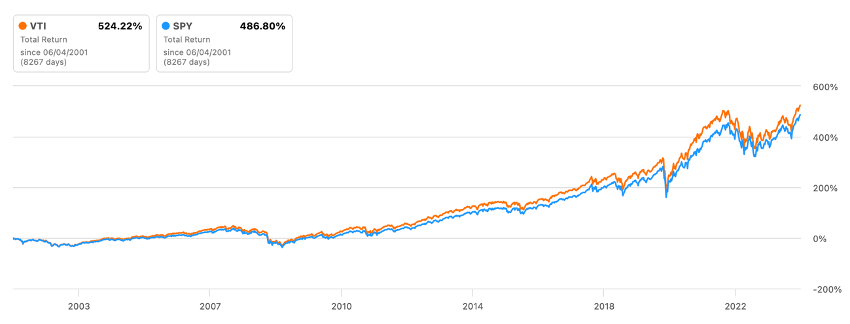

どちらのリターンが高いかは、どの期間で比較するかによって異なります。

たとえば、この10年間だけで比較するならばS&P500指数に連動しているファンド(例:SPY)の方が16.56%リターンは高いですね。

しかしながら、VTI設定来の期間(23年弱)で比較した場合は、VTIの方が37.42%もリターンは高くなります。

ここ10年間は、それこそアップル、マイクロソフト、アマゾン・ドットコム、アルファベット、メタ・プラットフォームズなどのビッグテック企業が市場を牽引しましたが、

それ以前の10年間は大型株よりも中小型株の方がパフォーマンスは良かったのです。

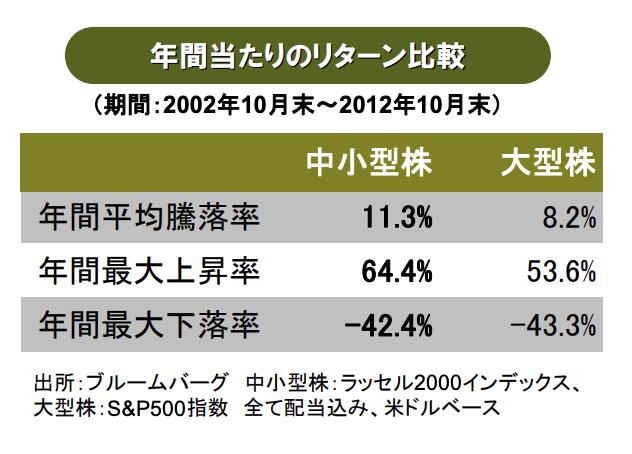

以下は大型株と中小型株で年間当たりのリターンを比較したものですが、

平均騰落率では大型株の8.2%に対し、中小型株は11.3%と相対的に高いパフォーマンス となっています。

また、中小型株の年間最大上昇率が64.4%である一方、大型株では53.6%にとどまっていました。

年間最大下落率も中小型株のほうが小さく、この期間は中小型株が大型株に対し優位であったのです。

VTIとS&P500指数に連動しているファンドのどちらに投資した方が良いでしょうか?

米国株式全体の成長を享受したい投資家は中小型株もポートフォリオの一部に組み入れた方が良いでしょう。

中小型株は時価総額で米国株式の15%程度を占めますからね。

大型株のみを対象とするS&P500指数に連動しているファンドだけでは、将来の飛躍的な伸びが期待できる企業の成長を取りこぼしてしまいます。

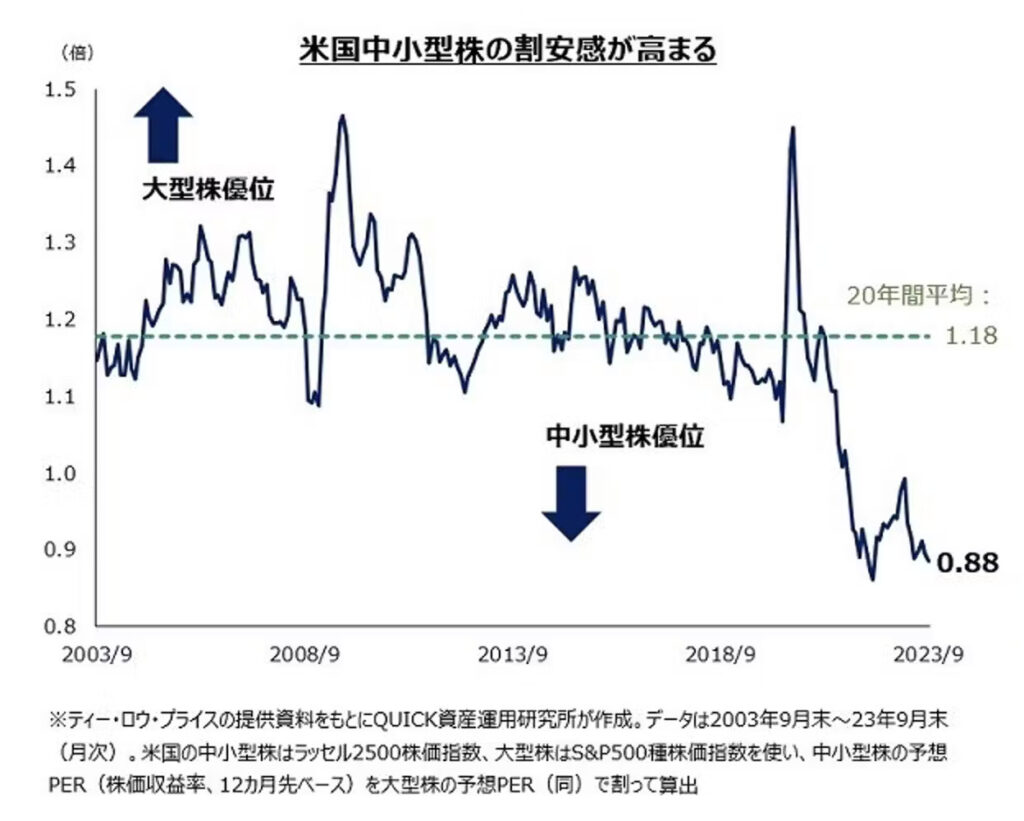

また、現在は堅調な大型株に比べて中小型株の上昇率は小幅にとどまり、相当に割安な状態ですから、今後の上昇に期待するのも良いですね。

もちろんS&P500指数に連動しているファンドに加えて、中小型株のファンドをポートフォリオに加えるのも良いですよ。

中小型株の将来の飛躍的な伸びが必要ないのであれば、S&P500指数に連動しているファンドにすれば良いでしょう。

まとめ

- 「VTI」は米国株式全体の成長を享受するETF

- 「 VTI」の設定来リターンはS&P500インデックスよりも高い

記事を読んでも明らかのように、年代によって成長する資産クラスやセクターは異なります。

S&P500指数に連動しているファンドだけでは、将来の伸びが期待できる分野の成長を取りこぼしてしまいますので、ポートフォリオを組んで運用していきましょう。

投資家それぞれの状況に合わせたアドバイスをいたします。

資産運用相談を希望される方は、こちらからご連絡くださいませ。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/18710/trackback