こんにちは、K2 College編集部です。

今回は、米国のインフラ構築関連企業に投資する「米国インフラ・ビルダー株式ファンド」について解説します。

インフラ構築関連ですか。安定していそうですね。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- 米国インフラ・ビルダー株式ファンドとは?

- 投資先、組み入れ銘柄

- 直近1年で+63.5%、3年で+110.2%

米国インフラ・ビルダー株式ファンドとは?

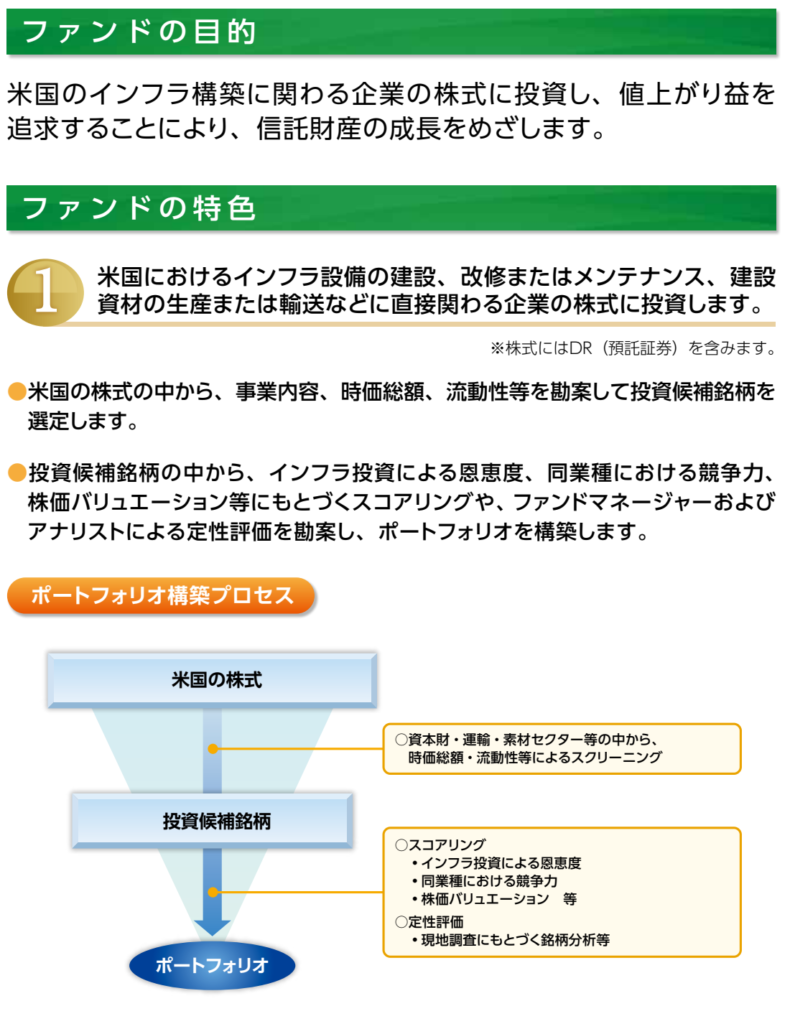

投資先は幅広く、米国におけるインフラ設備の建設、改修、メンテナンス、建設資材の生産または輸送など多岐にわたります。

米国は国土が広いですからね。裾野を考えるとかなり広い範囲で安定して経営している会社が多そうです。しかもそういった会社はGAFAMのように光が当たりづらいし個人投資家はわからないですからね。こういった企業にファンドで投資できるのはありがたいですね。

そうですね。次で投資先、組み入れ銘柄を見て行きましょう。

投資先、組み入れ銘柄

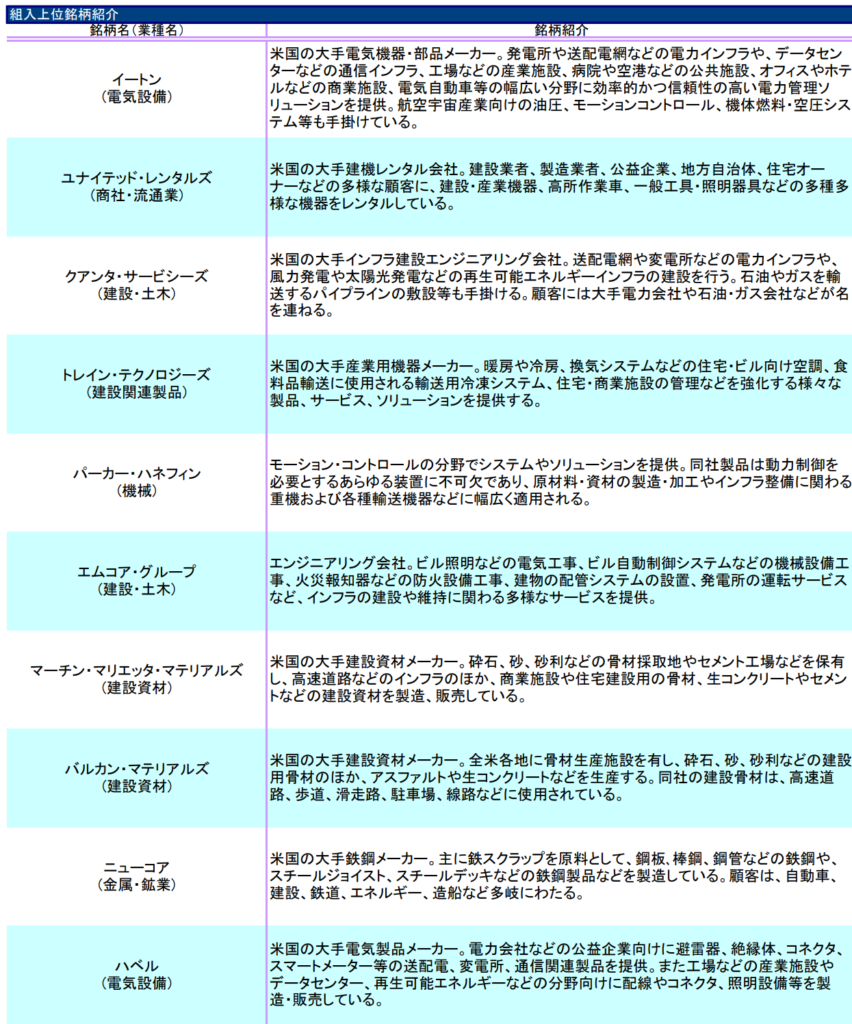

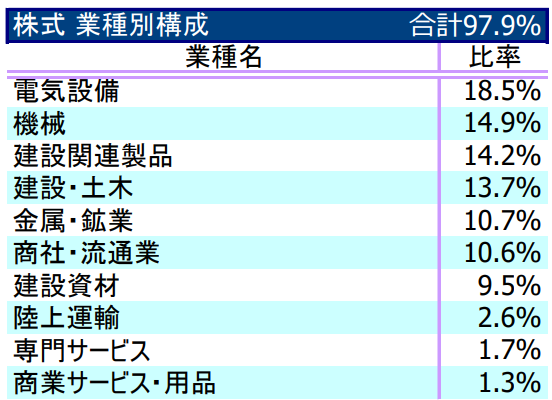

インフラ構築に関連しそうな業種がまんべんなく含まれています。先ほど触れていただいた通り個人投資家が知っているような銘柄は含まれませんね。

やっぱりそうですよね。中々着眼点がよくて良いファンドな気がしてきました。騰落率はどうでしょうか。

次で確認していきましょう。

直近1年で+63.5%、3年で+110.2%

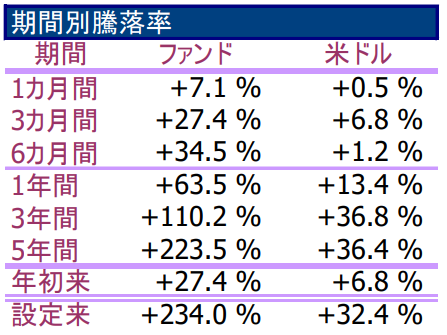

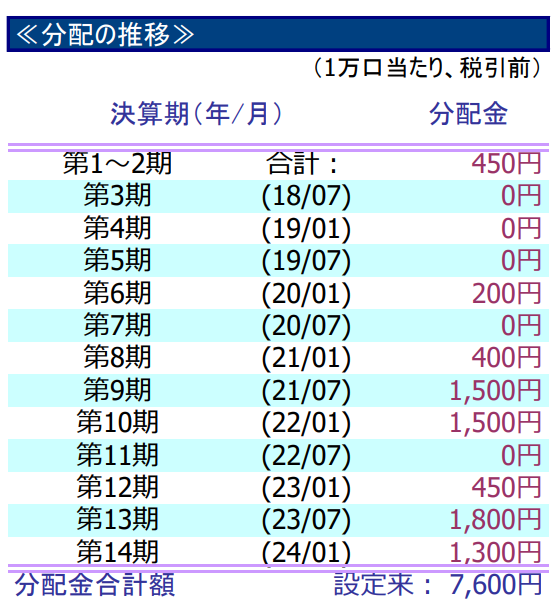

こちらのファンドは為替ヘッジあり、なしがありますが今回は為替ヘッジなしの数値で解説します。直近1年で+63.5%、3年で+110.2%の騰落率になります。分配金は安定しませんが出る決算期もあります。

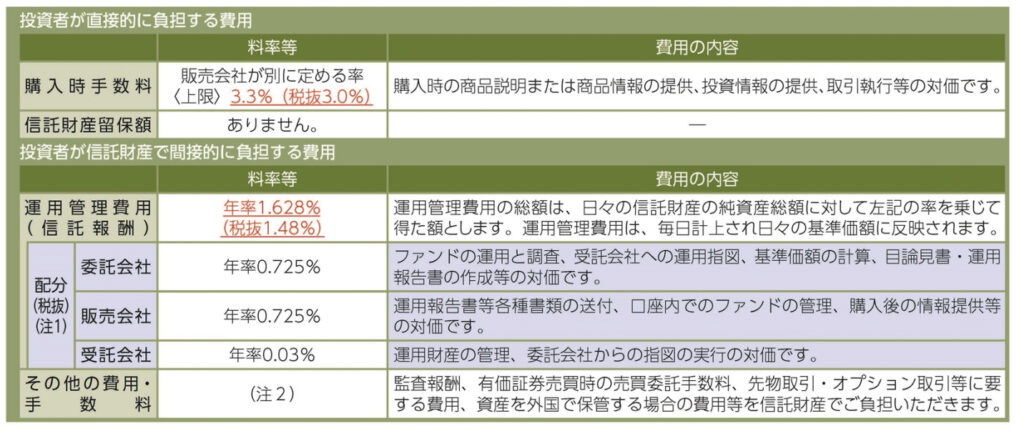

購入時手数料は3.3%、毎年の管理費用は年率1.628%、その他手数料もかかります。

購入手数料は高いですが、騰落率も安定していますね。ちょっと気になったのはコロナショック前と後でファンドの景色が変わっているように思える事ですね。

たしかに右肩上がりになってきているのコロナショック後ですね。ただここ数年で株価が軟調になった時も安定していますので、コロナショックを通して市場関係者が優位性に気づいたのかなと思います。購入時手数料が高い事がネックですが手数料を十分カバーできている騰落率です。購入検討しても良いのではないでしょうか。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。米国のインフラ構築関連企業に投資する「米国インフラ・ビルダー株式ファンド」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

2023年の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 大和アセットマネジメント「米国インフラ・ビルダー株式ファンド」は米国のインフラ構築関連企業に投資するアクティブファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

2023年の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/20491/trackback