こんにちは、K2 College編集部です。

今回は、インド債券に投資する三菱UFJアセットマネジメント「インド債券オープン」について解説します。

今回はインド債券ですか。詳しく教えてください。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- インド債券オープンとは?

- 投資先、組み入れ銘柄

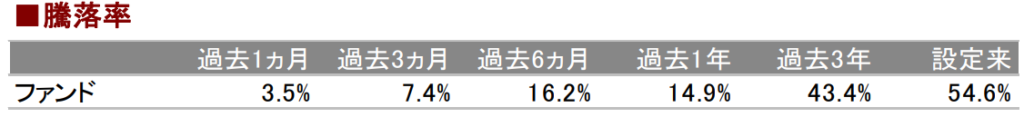

- 直近1年で+14.9%、3年で+43.4%

インド債券オープンとは?

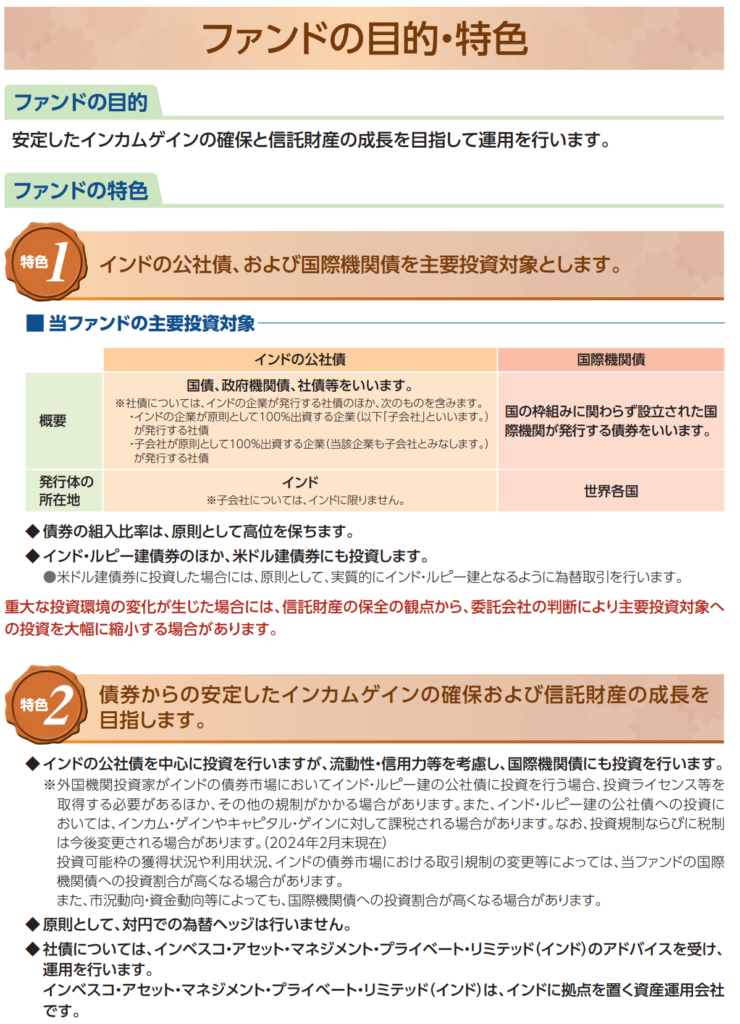

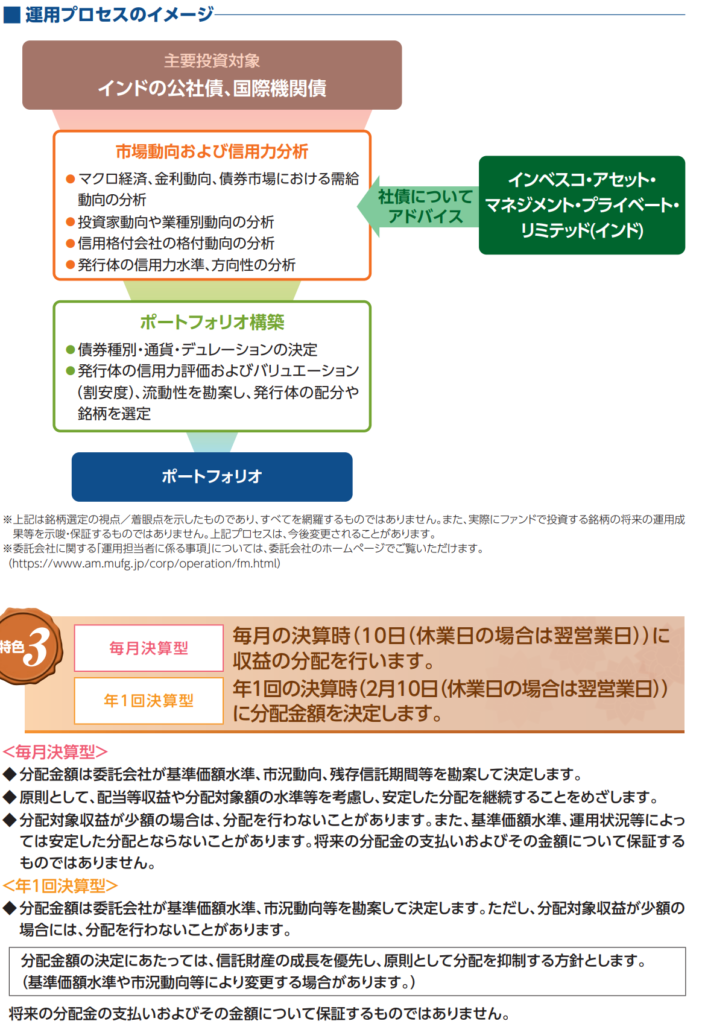

インドの公社債、国際機関債を主要投資対象とします。社債については、インベスコ・アセット・マネジメント・プライベート・リミテッド(インド)のアドバイスを受け、運用を行います。また注意事項として記載がありますが、投資に規制がかかる場合があるようです。※外国機関投資家がインドの債券市場においてインド・ルピー建の公社債に投資を行う場合、投資ライセンス等を取得する必要があるほか、その他の規制がかかる場合があります。

ありがとうございます。こういった部分読み飛ばしがちなので参考になります。

有事の際や国際的な混乱が発生した場合、新興国ならではのリスクが発生する可能性がありますのでご注意ください。

投資先、組み入れ銘柄

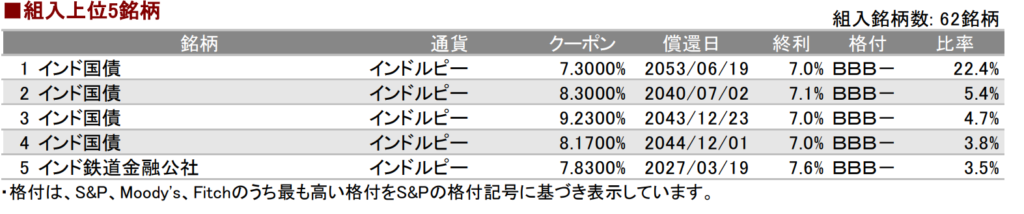

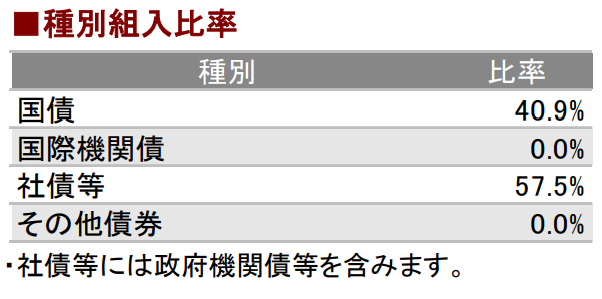

組み入れ上位はほぼインド国債ですね。クーポン(表面利率)は総じて高めですが、格付もBBB-と低めです。

この格付はどうなんでしょうか?

格付会社にもよりますが、参考までに日本国債はA~A+、米国債はAaa~AA+になりますので、それなりに低いと言えると思います。格付が低い場合は相対的にクーポン(表面利率)は高くなります。

直近1年で+14.9%、3年で+43.4%

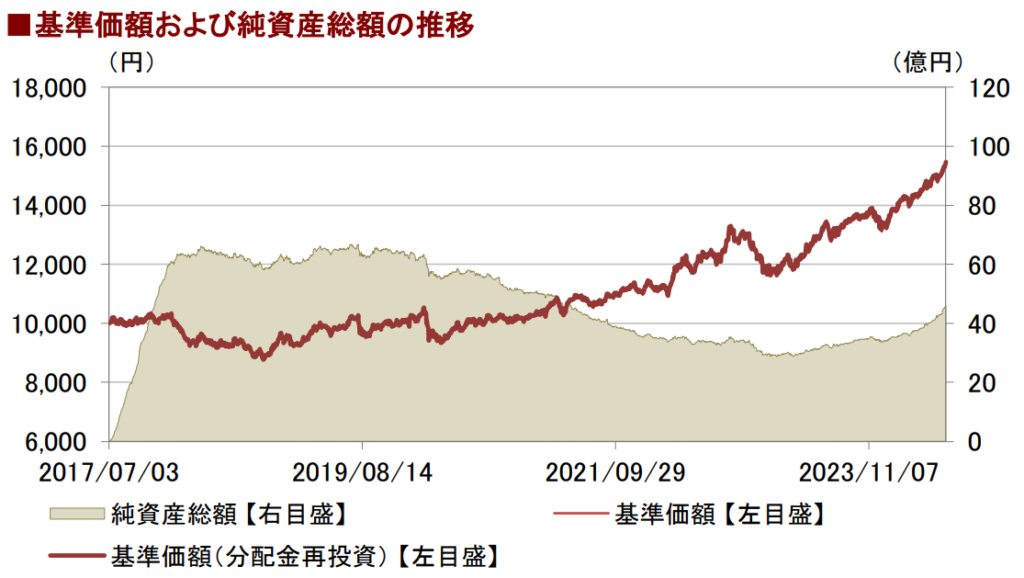

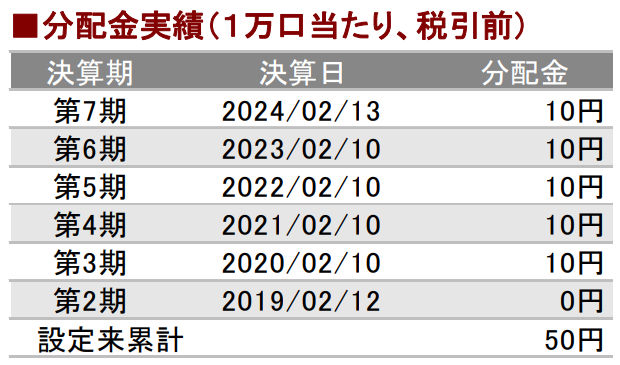

こちらのファンドは毎月決算型、年1回決算型の2つがありますが、今回は年1回決算型の数値で解説します。直近1年で+14.9%、3年で+43.4%の騰落率になります。また年1回安定的に分配金が出ます。実績は上記の通りです。

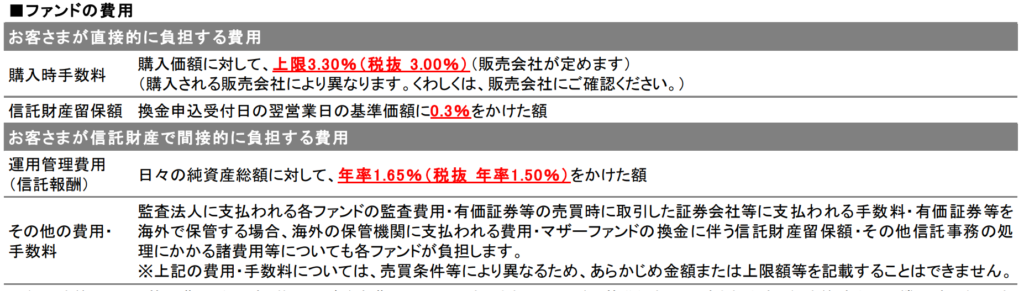

購入手数料は3.3%、解約時手数料は0.3%、毎年の管理費用は年1.65%、その他手数料もかかります。

手数料は高いですが、債券とは思えないほど騰落率はいいですね。株式でもこの騰落率は中々でないと思います。

そうですね。先ほども触れましたが、債券は格付が低いほどクーポン(表面利率)が高くなる傾向があります。現在急成長中の国ではありますが、本質的なリスクを理解した上で投資を検討するようにしましょう。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。インド債券に投資する三菱UFJアセットマネジメント「インド債券オープン」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

2023年の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 三菱UFJアセットマネジメント「インド債券オープン」はインド債券に投資するファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

2023年の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/23706/trackback