金利上昇局面に入ると、必ずと言っていいほど「住宅ローンの金利が上がるから、投資をやめて繰上げ返済に回す」という判断が大衆の間で増える。

しかし、この思考は本質的に“数字の意味”を何も理解していない証拠であり、投資脳が欠如した者だけが取る判断である。

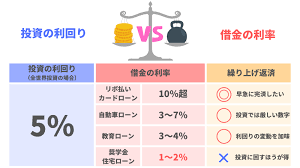

例えば、年間期待リターンが15〜30%の投資を持っているのに、住宅ローンの2〜4%の金利が気になって投資をやめる——この行動は、数学的に見ても経済合理性ゼロであり、機会費用・複利・資本効率いずれの観点から見ても破綻している。

この「逆転行動」が起きる理由は単純で、大衆はリスクを“数字で理解せず感情で処理する”からだ。

そしてこの感情処理こそが、人生を決定的に貧しくさせる。

以下、構造を五つの視点から整理する。

- 投資より住宅ローン返済を優先する錯覚の正体

- 「借金=悪」という昭和の精神構造が判断を狂わせる

- 投資の“変動性”を恐れて、確定的な損失を選ぶ矛盾

- 金利の数字しか見ない人は「生涯で最も高い損失」を出す

- “目先の安心”に逃げる人は、永久に資産形成できない

動画解説

投資より住宅ローン返済を優先する錯覚の正体

住宅ローンの金利上昇が心理的負担を生むのは理解できる。しかし、投資の世界では「金利」よりも「資本効率」が最重要だ。

年利3%の繰上げ返済に回すということは、“年利3%の投資商品を買う”ことと同じである。

もし手元の投資が10%、20%、あるいは30%を生み出しているなら、それを止めるというのは 「3%のために20%を捨てる」 のと同義だ。

金融理論では、これは全損と同等レベルの愚かさと分類される。

しかし現実には、多くの人がこの愚行を犯す。なぜか?

目の前の数字“だけ”を見るからであり、長期複利を理解していないからだ。

「借金=悪」という昭和の精神構造が判断を狂わせる

大衆は「住宅ローン=借金=悪」という精神的レッテルを貼りたがる。しかし富裕層の金融思考では、住宅ローンはあくまでレバレッジの一形態だ。

・低金利で他人資本を調達できる

・自分の資本はより高い利回りの商品に振り向けられる

これが金融の基本原則だ。

日本人が住宅ローン返済を“精神論”で語る一方、欧米の富裕層は「利回りの高い投資を維持し、低い金利の借金はゆっくり返す」のが常識。

つまり、昭和的な借金嫌悪が、投資の合理性を破壊しているということだ。

投資の“変動性”を恐れて、確定的な損失を選ぶ矛盾

多くの人はこう言う。

「投資は変動があるから不安。住宅ローン繰り上げなら確実に得する気がする」

しかし、この“得”という感覚は錯覚だ。

投資が変動するといっても、長期での平均リターンが20%前後(株式・AI関連・成長株・BTC・海外積立・オフショアの優秀アクティブ等)の商品を捨てて、確定3%に変えるのは 「不安を避けるために確定損失を選ぶ」 行為に等しい。

これはまさに感情による破滅的選択だ。

合理的投資家ならこう考える。

“最終的に数字が増える側に張る。

感情ではなく、数学を信じる。”

金利の数字しか見ない人は「生涯で最も高い損失」を出す

金利上昇局面ではSNSでこういう投稿が増える。

・「金利が0.7%から1.3%に上がった!繰上げしないと!」

・「投資よりまずローン返済!」

だが、この“金利だけを見て慌てる行動”は、実は生涯で最も大きな損を生む。

たとえば:

投資利回り20% → 1年で+200万円

住宅ローン金利3% → 同年の負担は-30万円

つまり

20% – 3% = 17%が“本来取れたはずの利益”

なのにそれを自ら潰しているということ。

投資こそが“未来の所得を生むエンジン”であり、住宅ローンは“現在の出費”。

エンジンを止めてガソリン代だけ気にするようなものだ。

これはどう見ても非合理であり、数学に対する無知でしかない。

“目先の安心”に逃げる人は、永久に資産形成できない

投資をやめてローン返済を優先する行動は、突き詰めると 「安心を買っているだけ」 だ。

しかし投資の世界では、この“安心を優先する癖”こそが最も危険である。

安心=低リターン

不安=高リターンの可能性

この構造を理解しない限り、富裕層と同じ土俵には永遠に立てない。

富裕層は金利上昇でも投資を止めない。

レバレッジバランスを調整しつつ、キャッシュフローで金利を払いながら、資本を増やしていく。

この違いが 10年後の資産差を10倍、20倍に広げる。

住宅ローン金利に怯える大衆は一生「所得労働者」のまま、

投資の複利を信じる側だけが「資本家」へと移行する。

変動を怖がると将来の大きな安心を取りこぼすことになるんですね。

特に若いうちはリスクを取って挑戦と失敗を沢山した方がいいですね。ただ下落リスクを限定的にしつつ高いリターンを狙える『元本確保型ファンド(Magjificent7)』という選択肢もあります。

現在募集中の元本確保型ファンドについては、公式LINEのメニューで確認ください。

公式LINEアカウントの追加はこちら

まとめ

金利上昇局面で投資をやめ、住宅ローン返済を優先するのは 数学的に破綻した行為 であり、

その背景には以下の構造がある。

• 投資のリターンと金利の意味を理解しない

• 借金=悪という昭和の精神論

• 変動リスクを過剰評価し、複利を過小評価する

• 目の前の安心のために長期的利益を投げ捨てる

• 感情で動き、数字で判断しない

投資脳を持つ人間は、住宅ローン金利など気にしない。

なぜなら、資本が増える速度の方が圧倒的に速いからだ。

結局、富裕層と大衆を分けるのは、“金利を恐れるか、リターンを信じるか”。

この思考の差が、そのまま資産の差となって表れる。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34823/trackback