こんにちは、K2 College編集部です。

今回は、モーニングスターのファンドオブザイヤー2021オルタナティブ型部門で最優秀ファンド賞を受賞した、大和アセットマネジメント「ダイワ・US-REIT・オープン(毎月決算型)」について解説します。

ダイワ・US-REIT・オープンですか。US-REITって事は米国不動産ですか?実は債券もそうだったのですがREITも買った事がありません。

米国不動産です。今まで株価が右肩上がりだったので、そういう方一定数いらっしゃいます。ポートフォリオに少しREITを入れておくと安定感がでますよ。一緒に勉強していきましょう。

- ダイワ・US-REIT・オープン(毎月決算型)とは?

- 投資先、組み入れ銘柄

- 直近1年で+32.5%、3年で+45.7%

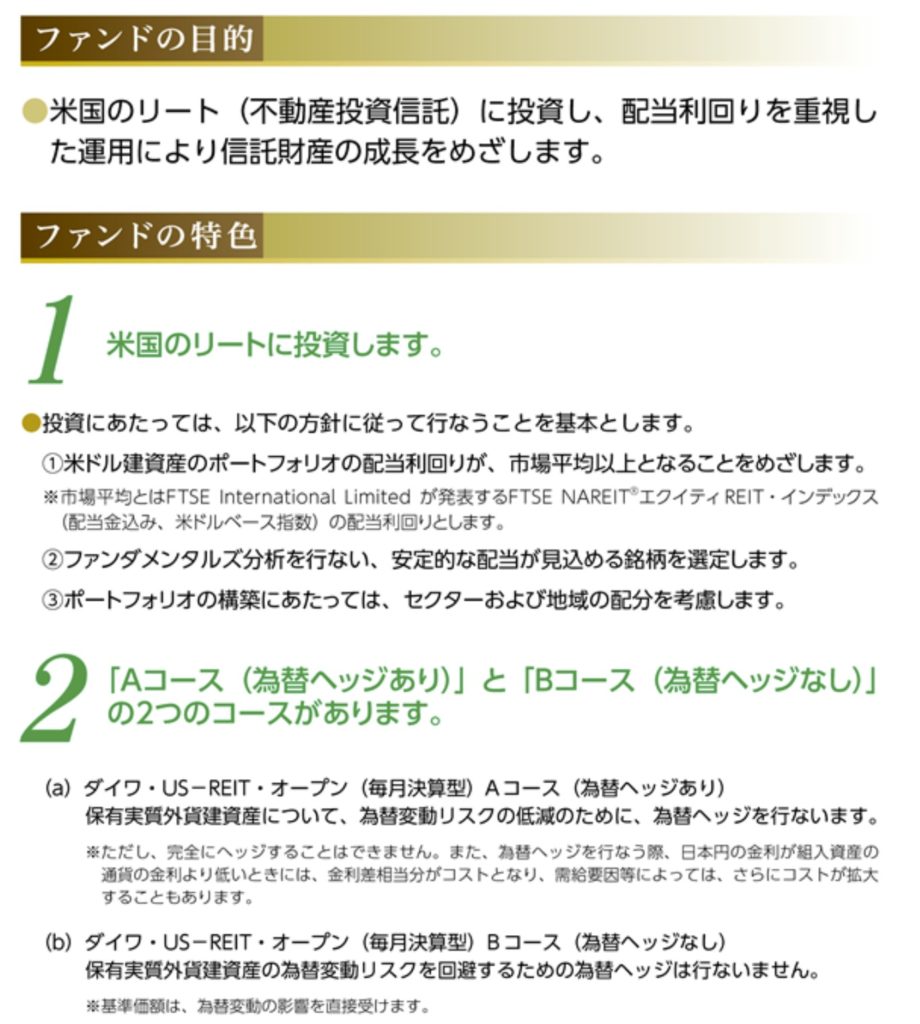

ダイワ・US-REIT・オープン(毎月決算型)とは?

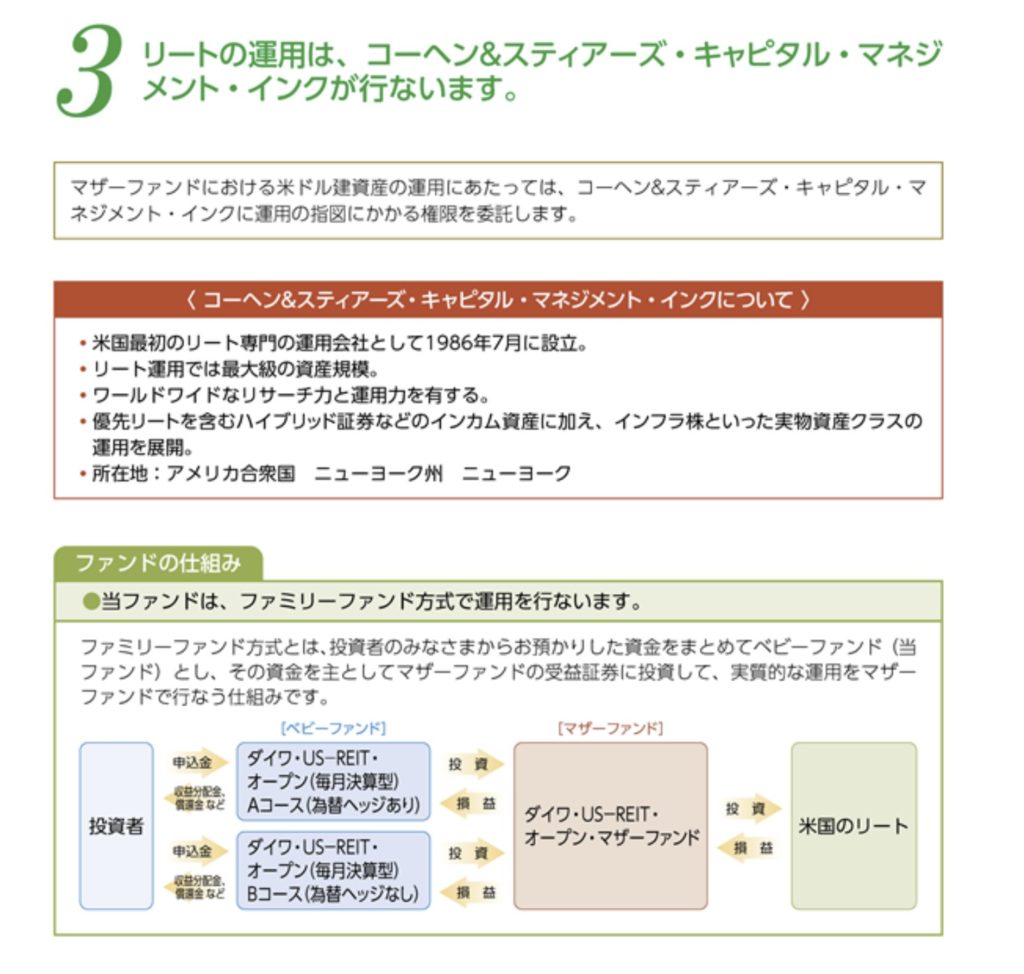

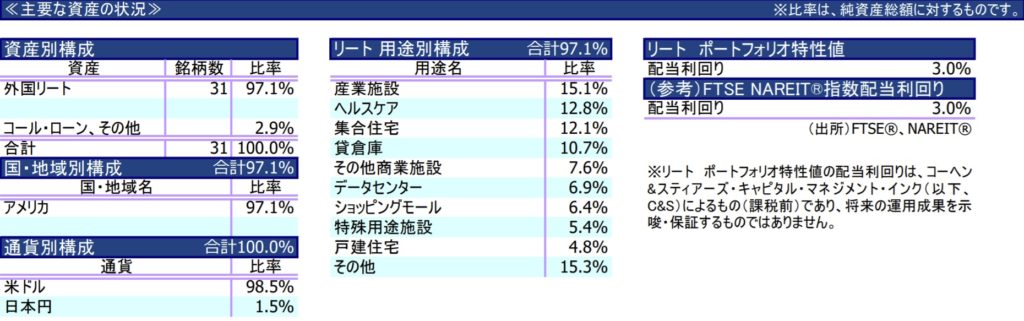

信託財産の成長をめざして運用を行います。外貨建資産の運用にあたっては、C&Sに運用の指図にかかる権限を委託します。投資にあたっては、個別銘柄の投資価値を分析して、配当利回り、期待される成長性、割安度などを勘案し投資銘柄を選定し、分散投資を行います。※C&S:コーヘン&スティアーズ・キャピタル・マネジメント・インク

名前の通り米国不動産に投資しているんですね。これはREIT初心者にはわかりやすくていいです。フィリピンとかベトナムとか言われると怖いです。

このREITは米国の金融商品取引所上場および米国の店頭登録のREITに投資しておりますので怖い事はありません。

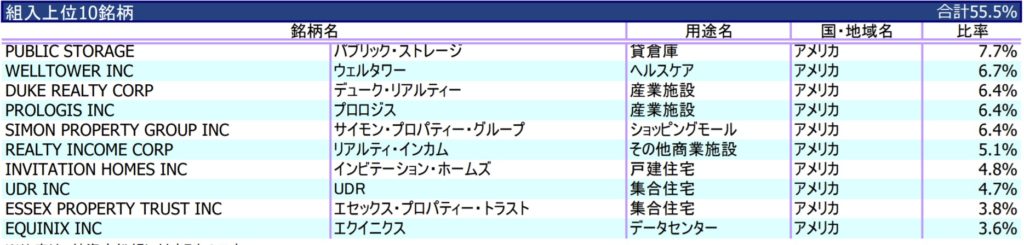

投資先、組み入れ銘柄

組み入れ上位銘柄こちら・・・

一つも知っている会社がありませんが大丈夫なんですよね?

あまり有名ではないかもしれませんが、日本でも事業を展開している会社はあります。プロロジスはマルチテナント型物流施設「プロロジスパーク」が国内複数個所で展開していますし、エクイニクスは東京、大阪でデータセンターを運営しています。あとは身近なところですと、サイモン・プロパティ・グループは三菱地所との合弁企業「三菱地所・サイモン」でプレミアム・アウトレットを運営しています。

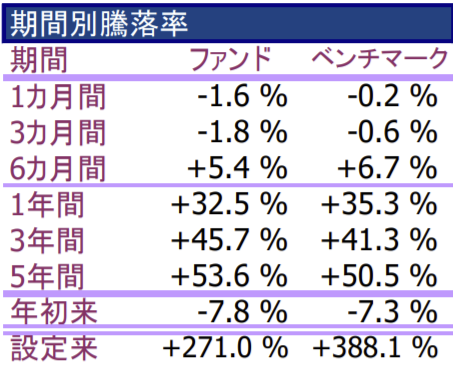

直近1年で+32.5%、3年で+45.7%

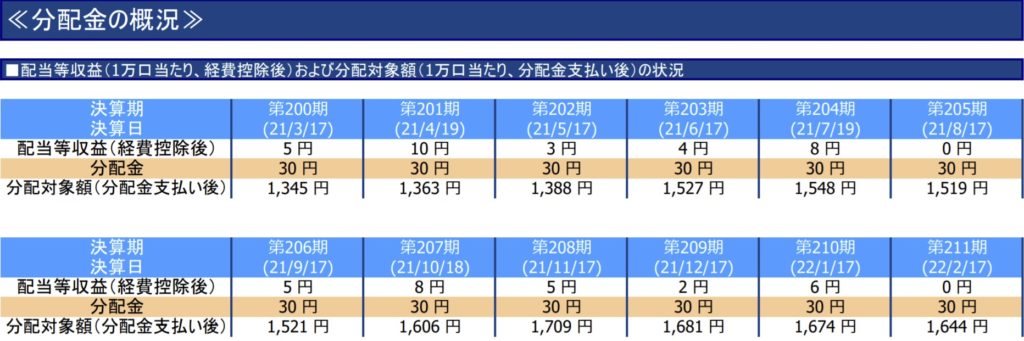

REITの利回りは株式のようにファンドの基準価格だけで判断できません。基準価額の上昇+分配金(金利)で考えるのが通常です。基準価格の上昇率は直近1年で+32.5%、3年で+45.7%。毎年の分配金は1万口当たり、30円になります。

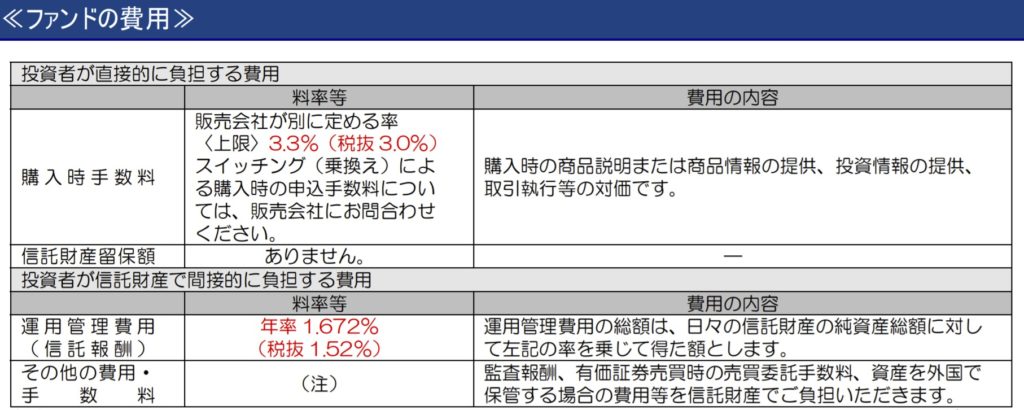

ダイワ・US-REIT・オープン(毎月決算型)を購入する際には3.3%の購入手数料、毎年の管理費用は1.672%、事務監査手数料は変動制で毎回違います。

なるほどですね。以前勉強しましたがベンチマークより下落率が高く上昇率が低いのでこれを買うなら、ベンチマークのETFなどを買うほうがいいでしょうか?

よく勉強されていますね。それが正解です。ベンチマークは「FTSE NAREIT Equity REITS 」というインデックスになります。

あとこちらのREITですが、直近1年の成績は良いですが、3年、5年の中期は他REITと比べてそれほど良くないという点も重要です。

【まとめ】株式だけでなくREITにも投資しよう

いかがでしたでしょうか。モーニングスターのファンドオブザイヤー2021オルタナティブ型部門で最優秀ファンド賞を受賞していましたので取り上げて解説してみました。ベンチマークと比べてどうか?という点はどのファンドを見るときも使える視点です。投資する前に確認するようにしましょう。

よくわかりました。

今年は株式市場が調整局面になる可能性が高い為、株式以外もポートフォリオに入れておきましょう。

まとめ

- ダイワ・US-REIT・オープン(毎月決算型)は米国不動産に投資するREITファンド

- ベンチマークと比べてどうかを考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

もっと高利回り、低リスクのファンドを希望する場合は、こちらの海外投資入門書を参考にしてください。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/4034/trackback