こんにちは、K2 College編集部です。

今回は、リスクヘッジをしながら国際分散投資する「楽天みらいファンド」について解説します。

リスクヘッジしながら!興味ありますね。

はい、今回の楽天みらいファンドはここが一番重要になります。運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- 楽天みらいファンドとは?

- 投資先、組み入れ銘柄

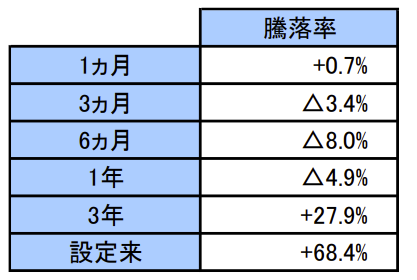

- 直近1年で-4.9%、3年で+27.9%

楽天みらいファンドとは?

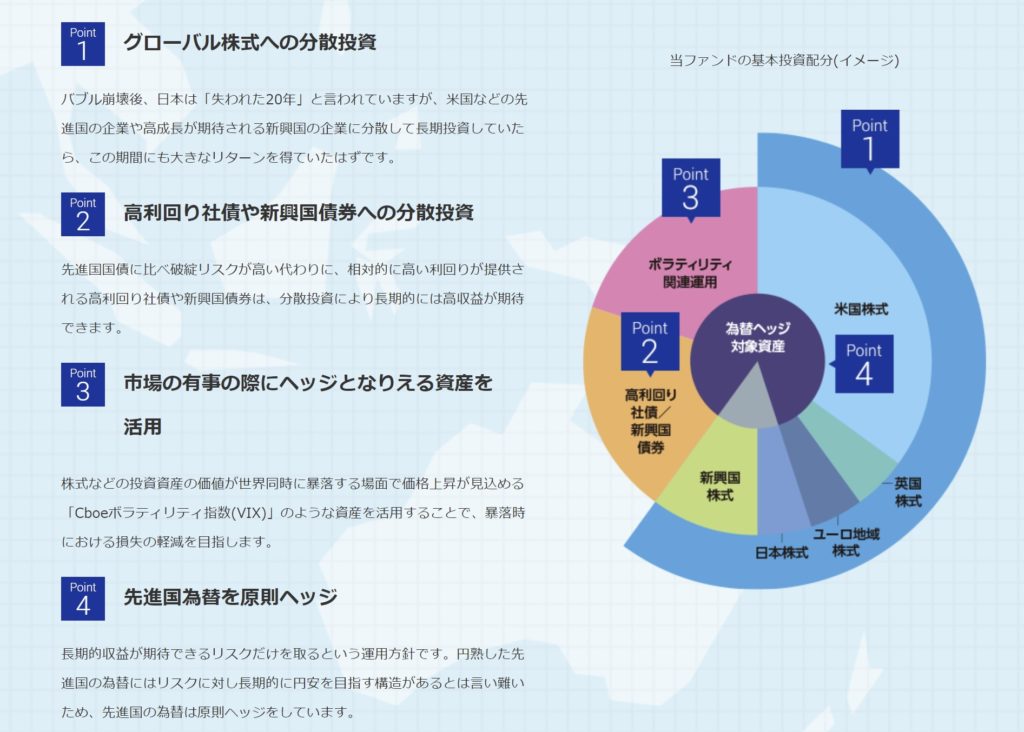

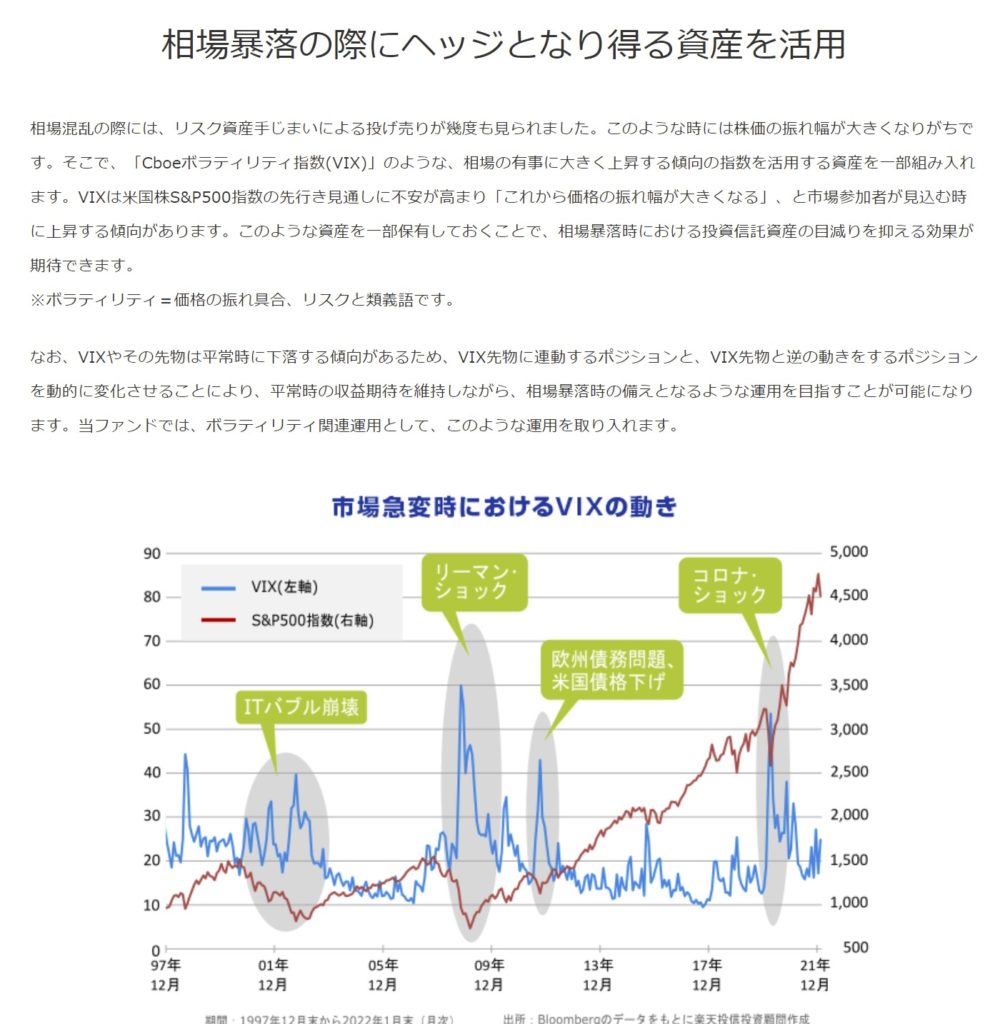

point3がこのファンドで重要なところです。株式暴落時に価格上昇が見込まれる資産がリスクヘッジとして含まれています。

なるほどですね。株式などでリスクを取りつつ、相場が下がった時に価格上昇が見込まれる資産が入っている為に基準価額の下落がマイルドになるんですね。

その通りです。では次で投資先、組み入れ銘柄を解説していきます。

投資先、組み入れ銘柄

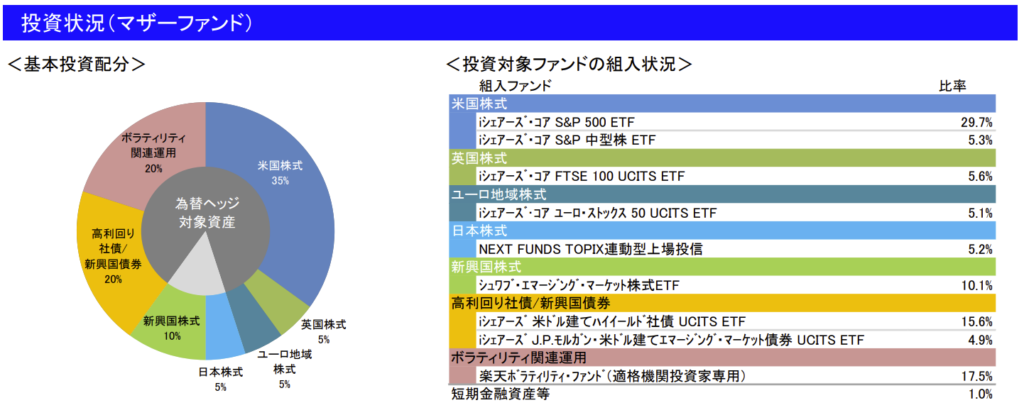

世界株式を分散で60%程度、社債債券20%、先ほど解説した相場が下がった時に価格上昇が見込まれる資産(VIX先物)が20%程度というポートフォリオになっています。

最近株価が下落しているので、こういった資産が含まれているとちょっと安心できるかもしれないですね。

そうですね。ファンドの紹介ページにも「予想」ではなく「仕組み」で長期投資の成功を目指します。とあるように運営の意図もそこにあると思われます。

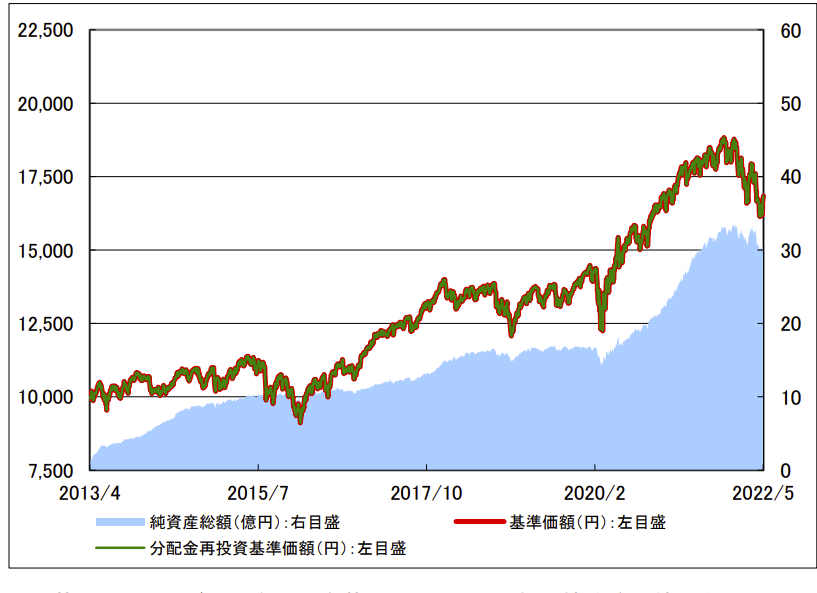

直近1年で-4.9%、3年で+27.9%

この1年では-4.9%、3年で+27.9%のプラスになります。常に株価下落時の保険がかかっている為、株価上昇時の値動きも限定的になり、その分リターンも悪くなりますね。リスクヘッジしなければいけない時とそうでない時のポートフォリオ変更がしっかり組まれていればこういった結果にならないはずです。

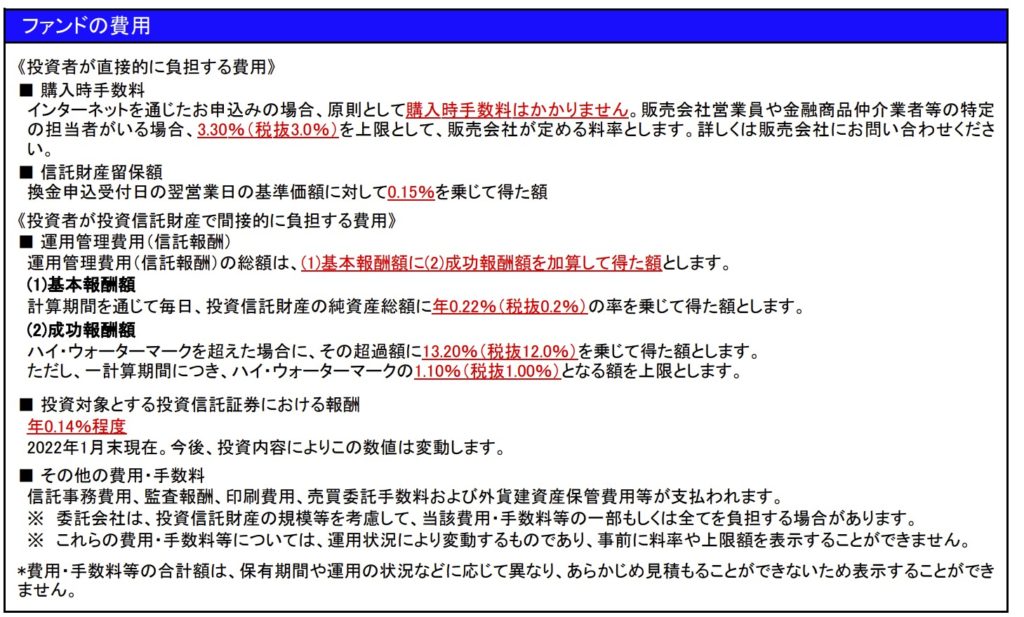

インターネット購入の場合購入時手数料は無料(営業経由で購入の場合は3.3%)、毎年の管理費用は、基本報酬額の年0.22%(税抜0.2%)+ ETF等ファンド組入れ資産の管理報酬等年0.14%程度 = 年0.36%程度が実質的な運用コストとなります。また、ハイウォーターマーク方式も採用しており、最高値基準価額を超えた場合はで最大年1.1%程度が追加でかかります。

リスクヘッジの分安心感がありますが、やはり株価上昇時に値動きが限定的という事はリターンも少ないですね。

そうですね。仕組み化で長期投資の成功を目指します。の理念は良いのですが、実態が伴っていません。これだと長期投資の成功は難しいと考えられます。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。リスクヘッジをしながら国際分散投資する「楽天みらいファンド」を取り上げて解説してみました。何が自分にとって一番いい投資なのかよく考えて投資していきましょう。

よくわかりました。

今年(2022年)の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 楽天投信投資顧問「楽天みらいファンド」はリスクヘッジをしながら国際分散投資するファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

今年(2022年)の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6104/trackback