こんにちは。K2 College大崎です。

6日のニューヨーク外国為替市場では、アメリカの長期金利が上昇し、1ドル=145円07銭まで上昇し3日来の高値を更新しました。

先日、求人に関する統計が市場予想を下回ったことで、利上げが緩やかになるとの見方が広がりましたが、FRBの高官が利上げに積極的な姿勢を示し、市場観測をけん制した形ですね。

本日、日本時間21時30分には9月の雇用統計が発表されますので、金利がどう動くのか要注目です。

ということで、今回は長期金利の値動きに連動するETFをご紹介します。

- Direxionデイリー20年超米国債ベア3倍ETF(TMV)

- まだTMVへの投資妙味はあるか

Direxionデイリー20年超米国債ベア3倍ETF(TMV)

米主要株式指数が年初来で20〜30%のマイナスとなる中、Direxionデイリー20年超米国債ベア3倍ETF(TMV)は年初来で約130%のプラスとなっております。

いや〜強いですね。

Direxionデイリー20年超米国債ベア3倍 ETF(TMV)は、手数料および費用の控除前の段階で、ファンドの日次基準価額の値動きがNYSE20年超米国債インデックスの値動きの反対の3倍となる投資成果を目指します。

要は、米20年国債の金利が上昇(債券価格が低下)すると、価格が3倍上昇するというものです。

下グラフは米国の2年国債、10年国債、20年国債の年初来の推移ですが、すべて右肩上がりに上昇しておりますよね。

FRBはインフレ抑制をするために利上げをしていくと言って来ているわけですから、国債の利回りは上昇し、価格は下がることはわかっているわけです。

ブログでも昨年から量的金融緩和の縮小(テーパリング)や利上げについて述べて来ましたが、このETFに投資していれば大きなリターンを上げることができましたね。

なお、このETFは日次ベースの投資目標を追求するため、1営業日を超える取引期間においては、対象指標に連動した値動きが期待できるものではありませんし、3倍といったレバレッジが掛かっておりますので、高いリスクを伴うこと忘れてはいけません。

また、相場の方向感が定まらず、対象指標が下落や上昇を繰り返した場合、対象指標と比較してパフォーマンスが逓減して行くという特性がありますので注意も必要です。

まだTMVへの投資妙味はあるか

TMVは長期金利が上昇する際に利益が見込める商品です。

前述しましたとおり、経済指標への市場予想やFRBや政府高官などの発言により上げ下げしますので注意は必要ですが、長期金利が上昇すると考えている場合は、投資する価値はあると思います。

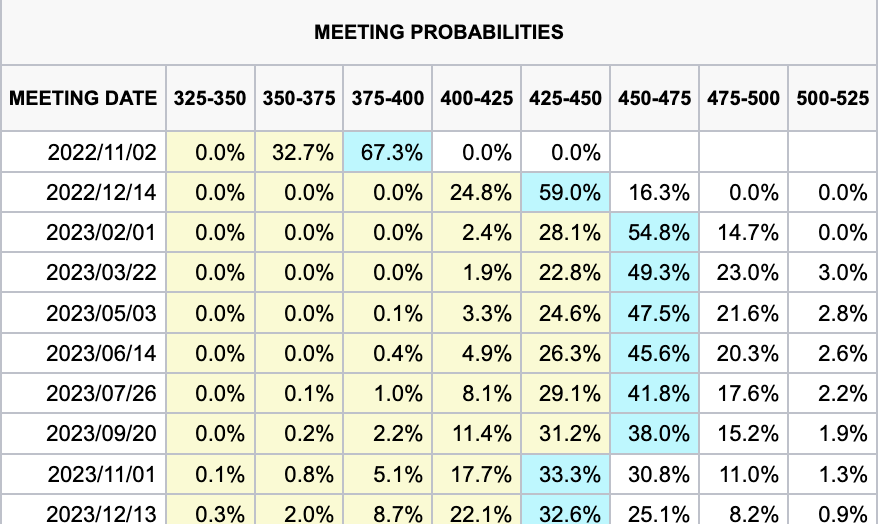

下グラフは今後の利上げ予測ですが、現状、11月FOMCでは0.75%、12月FOMCでは0.5%、来年2月FOMCでは0.25%の利上げをする見込みが高いです。

また、今夜の雇用統計で金利がどう動くのかも気になるところですね。

市場は2023年の利下げを再び織り込み始めておりますが、FRBは大幅な利上げの継続は必要だと考えており、雇用統計次第では大幅利上げ継続の必要性を示唆する可能性があります。

また、国債が売却されれば債券価格は下落し、金利は上昇しますが、FRBは保有債券の縮小を通じた量的引き締め(QT)も続けており、QTは米長期金利の上昇要因になるというのも判断材料のひとつになるかと思います。

まとめ

- まだTMVへの投資妙味はあるか

- 利上げやQTは続くのでしばらくは投資妙味はあると思う

投資先で悩んでいる方は、セカンドオピニオン含めてこちらからご相談ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7806/trackback