こんにちは、K2 College編集部です。

死亡保険金には非課税枠が設定されており、遺族が受け取る死亡保険金の一部が非課税となる仕組みがあります。これにより、遺族の経済的負担を軽減することができます。この記事では死亡保険金の非課税枠について詳しく説明します。

死亡保険金に非課税枠があるんですね。

はい、遺族の必要な保障のためのものなので、非課税枠があります。

- 非課税枠の基本的な考え方

- 非課税枠の適用範囲と条件

- 非課税枠の利用例

- 非課税枠の効果的な活用方法

- 非課税枠の限界とリスク

非課税枠の基本的な考え方

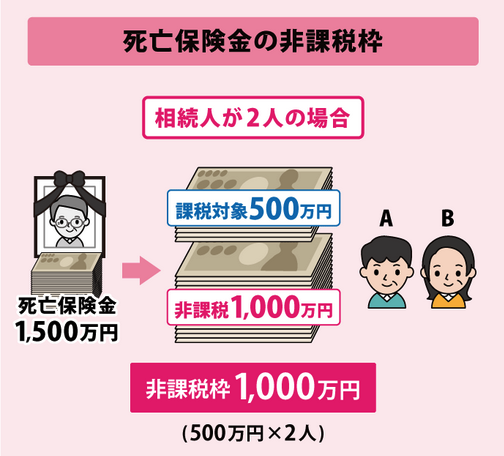

死亡保険金の非課税枠は、相続税の課税対象となる遺産総額から控除される金額を意味します。この非課税枠により、遺族が受け取る死亡保険金の一部が非課税となり、相続税の負担が軽減されます。

非課税枠の計算方法

非課税枠の計算方法は以下の通りです:

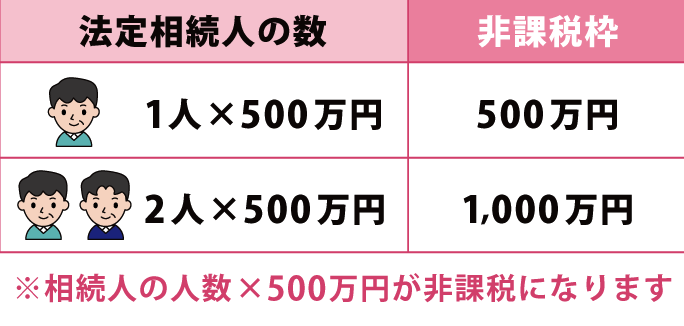

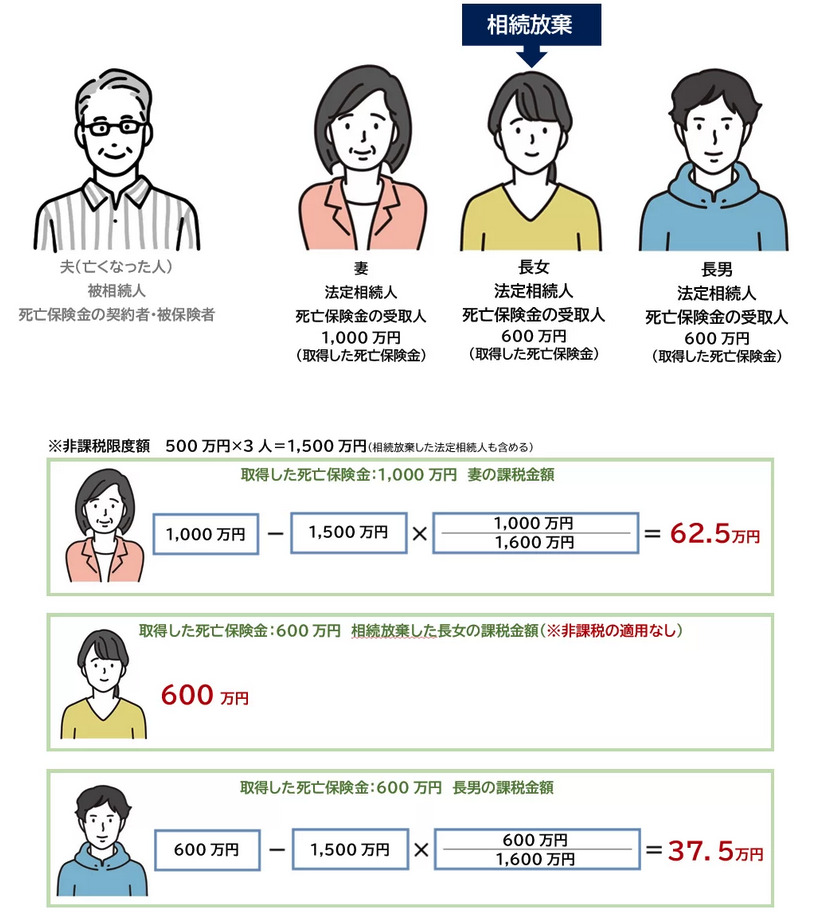

非課税枠 = 500万円 × 法定相続人の数

例えば、法定相続人が3人いる場合、非課税枠は1500万円となります。この金額までの死亡保険金は相続税の課税対象外となります。

法定相続人の数の重要性

非課税枠の計算には法定相続人の数が重要な要素となります。法定相続人には、配偶者、子供、被相続人の父母、兄弟姉妹などが含まれます。法定相続人の数が多いほど、非課税枠も大きくなります。

法定相続人が多ければ枠もそれだけ増えるんですね。

はい、そのようになっています。

非課税枠の適用範囲と条件

非課税枠の適用範囲と条件についても理解しておくことが重要です。以下に、適用範囲と主な条件を説明します。

適用範囲

非課税枠は、死亡保険金に対して適用されます。具体的には、生命保険契約や個人年金保険契約に基づいて支払われる死亡保険金が対象となります。

主な条件

- 被保険者の死亡:非課税枠は被保険者が死亡した場合にのみ適用されます。

- 保険金受取人が法定相続人であること:非課税枠が適用されるためには、保険金の受取人が法定相続人である必要があります。

- 相続税の申告:非課税枠を適用するためには、相続税の申告書を提出する必要があります。申告書には、死亡保険金の金額や受取人の情報を記載します。

死亡したときの保険のみ対象なんですね。

はい、相続税も関係してきます。

非課税枠の利用例

非課税枠を利用することで、相続税の負担を大幅に軽減することができます。以下に、具体的な利用例を示します。

利用例1:単独の法定相続人

法定相続人が配偶者のみの場合、非課税枠は500万円となります。例えば、死亡保険金が1000万円の場合、500万円が非課税となり、残りの500万円に対して相続税が課されます。

非課税枠 = 500万円 × 1人 = 500万円

課税対象額 = 1000万円 – 500万円 = 500万円

利用例2:複数の法定相続人

法定相続人が配偶者と子供2人の計3人の場合、非課税枠は1500万円となります。例えば、死亡保険金が2000万円の場合、1500万円が非課税となり、残りの500万円に対して相続税が課されます。

非課税枠 = 500万円 × 3人 = 1500万円

課税対象額 = 2000万円 – 1500万円 = 500万円

子供が多ければそれだけ非課税枠が増えるんですね。

そうですね。ただ養子に関しては何人いても一人とカウントされるそうです。

非課税枠の効果的な活用方法

非課税枠を効果的に活用するためには、以下のポイントに注意することが重要です。

保険契約の見直し

保険契約を見直し、非課税枠を最大限に活用できるようにすることが重要です。例えば、受取人を法定相続人に指定することで、非課税枠の適用を確実にすることができます。

相続対策の一環としての保険活用

死亡保険金の非課税枠を相続対策の一環として活用することができます。例えば、相続税の負担を軽減するために、適切な保険商品を選び、非課税枠を最大限に活用することが重要です。

定期的な見直し

家族構成や相続税法の変更に応じて、定期的に保険契約を見直すことが重要です。これにより、非課税枠の適用が最大限に活用され、相続税の負担が軽減されます。

定期的な見直しは必要ですね。

はい、保険もコストなので必要な金額だけ掛けておくのがいいですね。

非課税枠の限界とリスク

非課税枠には限界やリスクも存在します。以下に、非課税枠の限界とリスクについて説明します。

限界

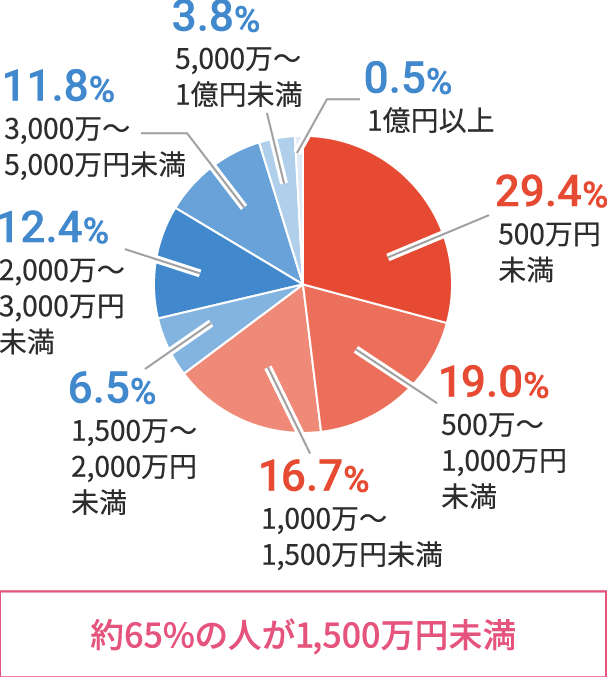

- 非課税枠の金額制限:非課税枠には限度額があり、法定相続人の数に応じて決まります。そのため、非常に高額な死亡保険金を受け取る場合、全額が非課税とならない可能性があります。

- 法定相続人の数の変動:法定相続人の数が変動すると、非課税枠の金額も変わります。例えば、法定相続人が減少すると非課税枠も減少します。

リスク

- 税務調査の対象:非課税枠を適用するためには、適切な申告が必要です。不適切な申告や書類の不備があると、税務調査の対象となり、追加の税金が課されるリスクがあります。

- 保険金の受取人指定の問題:保険金の受取人が法定相続人でない場合、非課税枠が適用されないため、相続税の負担が増加するリスクがあります。

リスク軽減のための対策

- 専門家の活用:相続税の申告や保険契約の見直しには、税理士や保険の専門家の助言を受けることが重要です。これにより、適切な申告と非課税枠の最大限の活用が可能となります。

- 事前の計画と準備:相続や保険金の受取に備えて、事前に計画と準備を行うことが重要です。これにより、突然の事態にも対応でき、非課税枠を効果的に活用することができます。

事前にどれだけ必要か、税金も含めて考えておく必要がありますね。

はい、相続税も合わせて考えましょう。

まとめ

- 非課税枠 = 500万円 × 法定相続人の数

- 相続や保険金の受取に備えて、事前に計画と準備を行う

死亡保険金の非課税枠は、遺族が受け取る保険金の一部を非課税とすることで、相続税の負担を軽減する重要な制度です。非課税枠の計算方法や適用範囲、効果的な活用方法を理解し、適切な相続対策を行うことが重要です。また、専門家の助言を受けることで、リスクを軽減し、最大限の非課税枠の活用が可能となります。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/23123/trackback