こんにちは、K2 College編集部です。

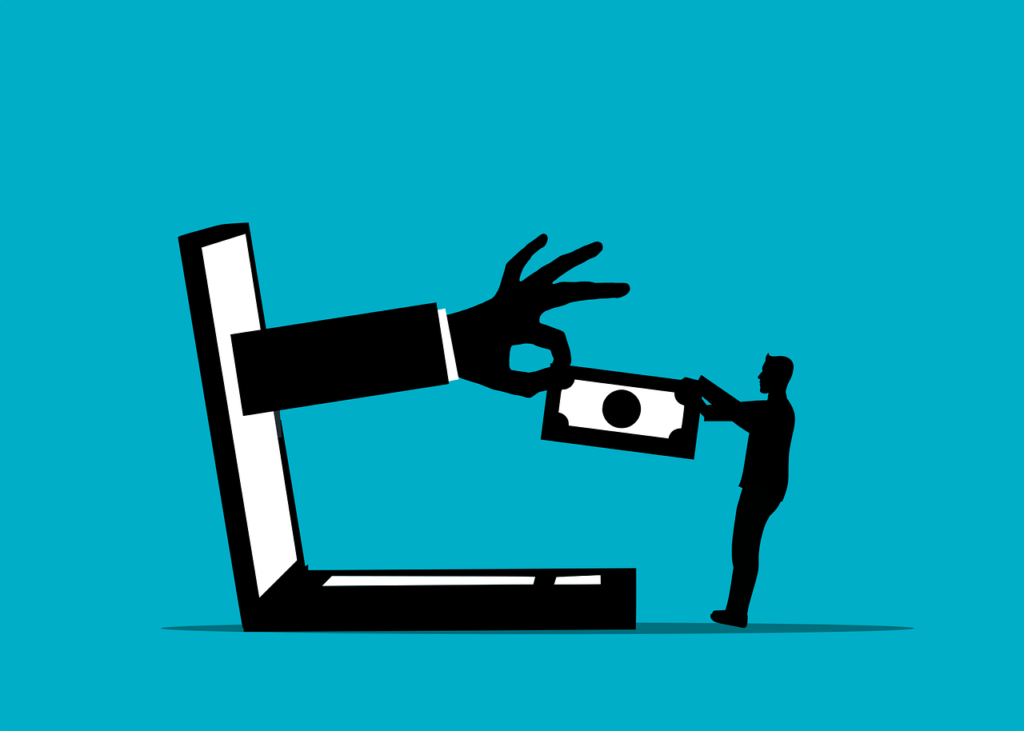

本日はSNSを通じた「個人間融資」について解説します。近年、ソーシャルネットワーキングサービス(SNS)を通じた個人間融資が急増しています。この現象は、金融技術の進化、SNSの普及、そして経済的なニーズの変化が交錯した結果として生まれています。個人間融資は、新たな金融の形態として注目される一方で、リスクも伴うため、理解と対策が必要です。

個人間融資、というのは初めて聞きました。

インターネットを経由して、資金を必要としている個人とそれを提供する個人を結びつける仕組みです。

- 個人間融資の定義と背景

- 実例と事例

- 対策と展望

個人間融資の定義と背景

定義

個人間融資(P2P Lending)は、個人が他の個人に対して直接的に融資を行う仕組みを指します。従来の銀行や金融機関を介さずに、インターネットを利用して融資が行われるため、手続きが簡便で迅速に資金を調達できるという特徴があります。

背景

- 技術の進化:インターネットとモバイル技術の発展により、個人間の直接的な金融取引が容易になりました。

- SNSの普及:Facebook、Twitter、InstagramなどのSNSプラットフォームは、人々のつながりを強化し、情報の拡散速度を加速させました。

- 経済的ニーズ:金融危機や経済不況の影響で、従来の金融機関からの融資が困難になった人々が代替手段を求めるようになりました。

SNSを通じた個人間融資の利点

- 迅速な資金調達:従来の金融機関に比べて手続きが簡便であり、短期間で資金を調達できる。

- 低い貸出金利:銀行などの金融機関に比べて低金利で融資を受けられる場合が多い。

- アクセスの広がり:金融サービスを利用しにくい人々(例えば信用情報に問題がある人々)でも利用可能。

- コミュニティの利用:信頼関係があるコミュニティ内での融資が可能であり、貸し手と借り手の関係が近しいため、返済の確実性が高まる。

SNSを通じた個人間融資のリスク

- 信用リスク:借り手が返済を怠る可能性があり、貸し手が損失を被るリスクがある。

- 詐欺のリスク:SNSを悪用した詐欺行為が発生する可能性がある。信頼できない相手に対する融資は、特にリスクが高い。

- 規制の問題:法的な枠組みや規制が未整備なため、トラブルが発生した際の法的救済が難しい場合がある。

- プライバシーの問題:個人情報の管理が不十分な場合、プライバシー侵害のリスクがある。

メリットもありますが、詐欺のリスクもありますね。

プラットフォーム側での審査結果をもとに判断していく形になります。

実例と事例

海外の事例

アメリカやイギリスでは、既に多くのP2Pレンディングプラットフォームが存在し、個人間融資の市場が成長しています。例えば、アメリカのLendingClubやProsper、イギリスのZopaなどが有名です。これらのプラットフォームは、SNSを活用して広範なユーザーベースにリーチし、迅速かつ効率的な融資プロセスを提供しています。

日本の事例

日本でもクラウドファンディングの一環として個人間融資が増加しています。特にManeoやCrowdcreditなどのプラットフォームが人気です。また、SNSを活用した個人間融資の例としては、TwitterやFacebook上でのコミュニティを通じた融資が見られます。

個人投資家からすると新しい資産運用、ということでしょうか?

日本ではどちらかというとファンドのように不動産や企業へ投資をする形が多いです。

対策と展望

規制と法整備

個人間融資の健全な発展のためには、適切な規制と法整備が不可欠です。例えば、金融庁や関連機関が個人間融資プラットフォームを監督し、利用者保護のためのガイドラインを策定することが重要です。

教育と啓発

利用者がリスクを理解し、安全に個人間融資を利用できるよう、教育と啓発活動が必要です。SNSやプラットフォームを通じて、詐欺の手口やリスク管理の方法についての情報提供が求められます。

技術的対策

ブロックチェーン技術やスマートコントラクトの活用により、取引の透明性と安全性を向上させることが期待されます。これにより、信用リスクや詐欺リスクを低減することが可能です。

プラットフォームがどこまで信頼できるのか、難しいですね。

投資、ですから最終的には自己責任になります。規模が小さい分案件は多いですが、デフォルトリスクもあります。そのあたりの見極めが必要ですね。

まとめ

- 少額から投資できるソーシャルレンディングサービスが増えている

- 日本では事業融資、不動産融資の募集がメイン

- リスクとリターンが見合っているのか?見極めが必要

SNSを通じた個人間融資は、現代の金融技術と社会的な変化の中で急速に普及している新しい融資形態です。その利便性と革新性は魅力的であり、多くの人々に新たな資金調達の手段を提供しています。しかし、その一方で、信用リスクや詐欺リスク、法的な課題などの問題も存在します。これらのリスクに対処し、健全な個人間融資の環境を整備するためには、規制の強化、教育と啓発、そして技術的な対策が不可欠です。SNSを通じた個人間融資の今後の発展には、これらの課題を克服することが求められます。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/21095/trackback