35年住宅ローンは、長期的な住宅取得の手段として多くの日本人が利用しています。長期ローンは毎月の返済額を抑えられる一方で、返済期間の長さや金利リスク、経済環境の変化によって様々なリスクを伴います。少子高齢化や不動産市場の動向も、将来的な問題を複雑化させる要因となっています。

35年住宅ローンは様々なリスクや問題点があるのですね。

35年住宅ローンの問題点と、それに伴う将来のリスクを5つの視点から整理してみましょう。

- 返済期間の長期化による生活リスク

- 金利変動リスク

- 不動産価値の下落リスク

- 心理的負担と健康への影響

- 社会的・経済的リスクと制度上の課題

動画解説

返済期間の長期化による生活リスク

35年という長期間のローン返済は、予期せぬライフイベントや経済的変動に対して大きなリスクを伴います。

• 長期的な収入不安: 返済期間中に失業や病気などで収入が減少するリスクがあり、特に高齢になるほど働く機会が減る可能性があります。

• ライフステージの変化: 子どもの教育費や親の介護費用など、他の大きな支出が発生する時期と返済期間が重なることがあります。

• 老後資金との競合: 高齢期に差し掛かると、住宅ローン返済と老後の生活費用が競合し、経済的な余裕が減少します。

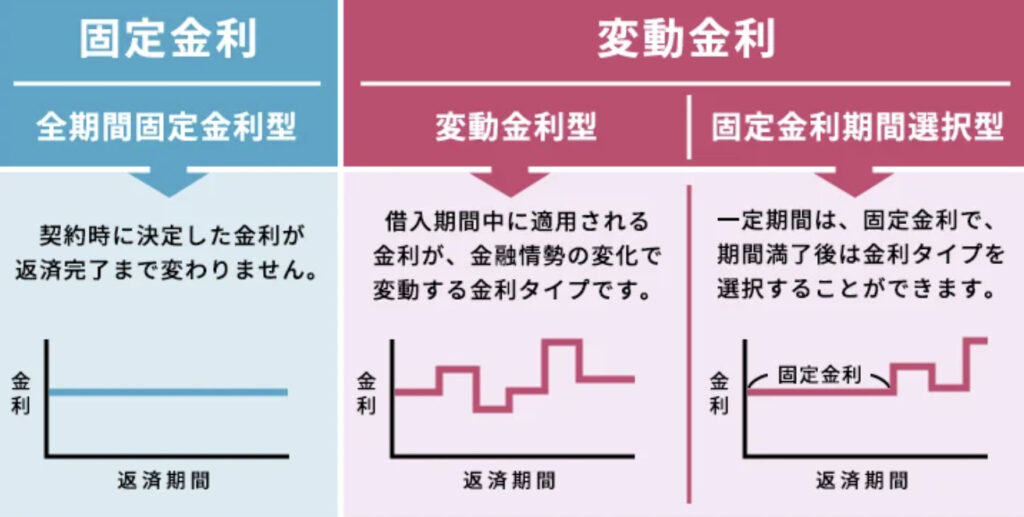

金利変動リスク

長期間の住宅ローンでは、金利変動による返済額の変化が大きなリスクとなります。

•変動金利の影響: 現在は低金利が続いていますが、将来的に金利が上昇した場合、返済額が大幅に増加するリスクがあります。

•固定金利と変動金利の選択: 固定金利は安心感がある一方で、初期費用が高くなる傾向があります。一方、変動金利は初期費用が低いものの、長期的な金利上昇のリスクを伴います。

•経済環境の影響: インフレや金融政策の変更が金利に影響を及ぼし、家計全体の負担が増える可能性があります。

不動産価値の下落リスク

ローン返済中に不動産の価値が下落すると、資産としての住宅の魅力が低下します。

•地方部での価格下落: 地方の不動産市場では人口減少や経済縮小に伴い、住宅価値が下落するケースが増えています。

•老朽化による価値低下: 住宅の老朽化が進むと、資産価値が低下し、売却や賃貸の際に想定通りの利益を得られない可能性があります。

•担保割れのリスク: ローン残高が住宅価値を上回る「担保割れ」が発生すると、売却後もローン返済が続く状況になる恐れがあります。

心理的負担と健康への影響

35年もの間、ローン返済を続けることは、心理的な負担を大きくします。

•返済プレッシャー: 毎月の返済義務が家計に与える心理的ストレスは、家族関係や健康にも影響を及ぼします。

•長期的な不安: 将来の経済状況や雇用の安定性に対する不安が、ローン契約者の精神的な負担を増幅させます。

•返済の優先順位の葛藤: 他の支出(教育費、老後資金など)との優先順位を巡る葛藤がストレス要因となることがあります。

社会的・経済的リスクと制度上の課題

日本全体の社会的・経済的状況が、35年住宅ローンのリスクをさらに増大させる要因となっています。

•少子高齢化の影響: 労働力人口の減少や経済成長の鈍化が、将来的な所得水準や住宅市場にネガティブな影響を与えます。

•税制や政策の変化: 住宅ローン控除制度や固定資産税などの政策変更が、ローン契約者の負担を増加させる可能性があります。

•自然災害リスク: 地震や洪水などの自然災害が住宅の価値や居住環境に与える影響も無視できません。

35年ローンを避けるには、どのような選択肢がありますか?

短期間のローンや、賃貸との比較を十分に行い、ライフプランに合った選択をすることが重要です。また、頭金を増やして借入額を抑えることも有効な手段です。

まとめ

- 35年という長期にわたるローンは、収入減少やライフイベントの変化による返済困難を引き起こす可能性があり、老後資金との競合も懸念される

- 変動金利の上昇や不動産価値の下落により、ローン返済額の増加や担保割れのリスクが生じ、資産としての住宅の価値が損なわれる可能性がある

- 少子高齢化や税制改正、自然災害リスクが住宅ローン契約者に新たな負担をもたらし、将来の生活設計に不確実性を加える要因となる

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/28253/trackback