こんにちは、K2 College 松本です。

今回は第一フロンティア生命の終身保険「プレミアレシーブ(円建)」を解説します。こちらは第一フロンティア生命の商品ですが、第一生命、銀行、信用金庫、証券会社で販売されている商品です。

「毎年決まった金額をずっと受け取れますよ」と勧められて加入しました。

一番多い勧められ方です。契約時期によって積立利率が異なりますが、そもそも円建なので利率がかなり低い商品です。必ず直ぐに見直したほうがよいです。

- 動画解説

- 第一フロンティア生命は第一生命の完全子会社

- 毎年一定の金額を受け取ることができる一時払円建終身保険

- 10年後の解約返戻率は108%、実質利回りは年0.80%

- 契約はしない。既に契約している人は個別に相談してください。

動画解説

第一フロンティア生命は第一生命の完全子会社

会社概要

日本の生命保険会社で、第一生命保険(現・第一生命ホールディングス)(90%)と損害保険ジャパン(10%)の2社によって株式を保有してきたが、2014年3月、損害保険ジャパン(当時)保有分の株式10%を第一生命保険(当時)に譲渡し、第一生命保険(当時)の完全子会社となりました。

設立:2006年12月1日

総資産:9兆9,370億円(2022年3月31日時点)

保有契約高:9兆8,344億円(2022年3月31日時点)

格付情報

R&I:AA- (2022年7月1日時点)

ソルベンシーマージン比率

516.8% (2022年3月末時点)

初めて聞く保険会社ですが、第一生命の子会社なんですね。

銀行の窓口販売が主流なので、一般的な知名度はありませんね。

ただ、親会社は第一生命ですし、格付けも十分に信頼に値する会社と言えます。

毎年一定の金額を受け取ることができる一時払円建終身保険

契約概要

商品名:プレミアレシーブ(円建)

正式名称:定期支払金付積立利率変動型終身保険

契約年齢:0歳〜87歳

運用通貨:日本円

保険期間:終身

積立利率:契約時期の利率で固定(毎半月毎に更新)

積立利率保証期間:20年(0歳〜75歳)、15年(76歳〜87歳)*1

受取方法:毎年受取

告知:なし

払込期間:一時払

最低保険料:500万円

*1 20年は76歳以上、15年は91歳以上になると以後更新せず終身となります。

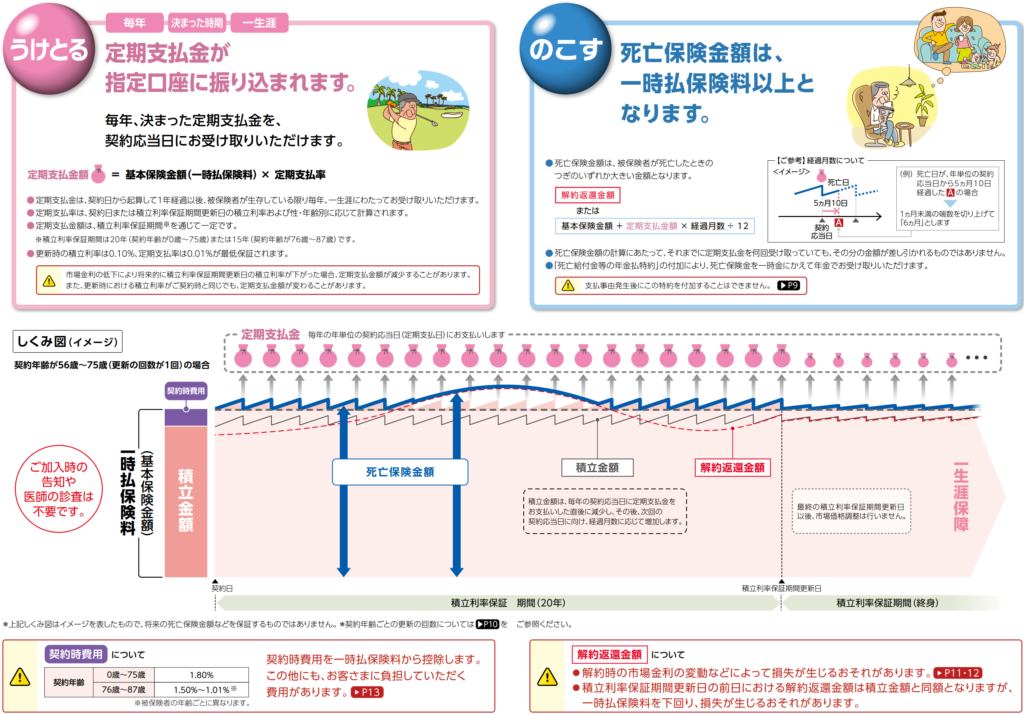

商品解説

一時払の終身保険です。契約時の積立利率によって毎年の受取金額が決まります。積立利率は毎月2回(1日と16日に)更新され、契約時の積立利率が年齢に応じて20年または15年間固定されます。その後は20年または15年毎に更改されます。告知が必要ないので誰でも申し込みでき、死亡保険金額は一時払で入金した金額が最低保証されています。

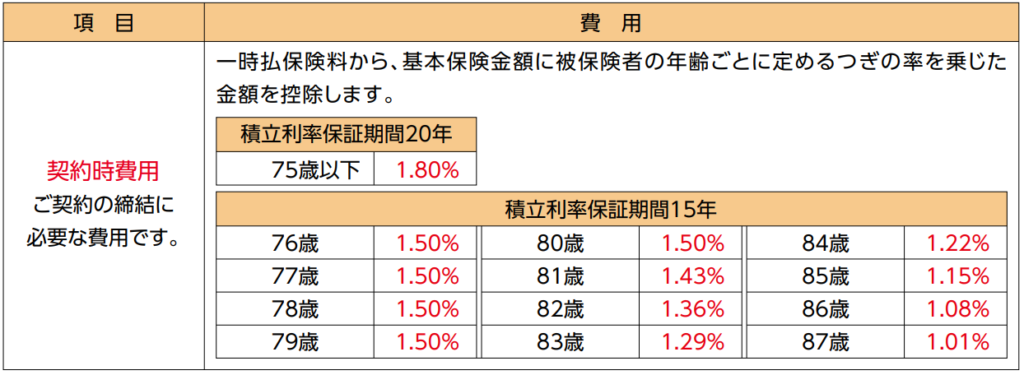

そして以下3つの手数料にも注意が必要です。

契約時費用

特定のご契約者に負担していただく費用

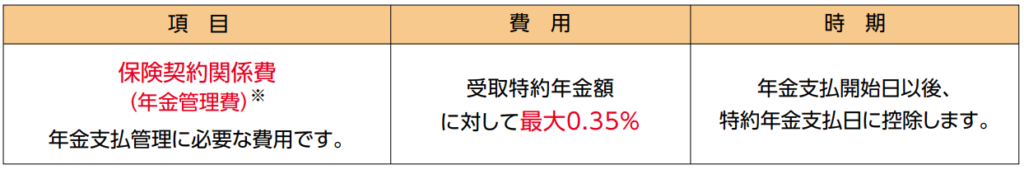

「年金支払移行特約」および「死亡給付金等の年金払特約」を付加した場合、年金受取期間中の毎年の特約年金支払日に、つぎの費用を負担していただきます。

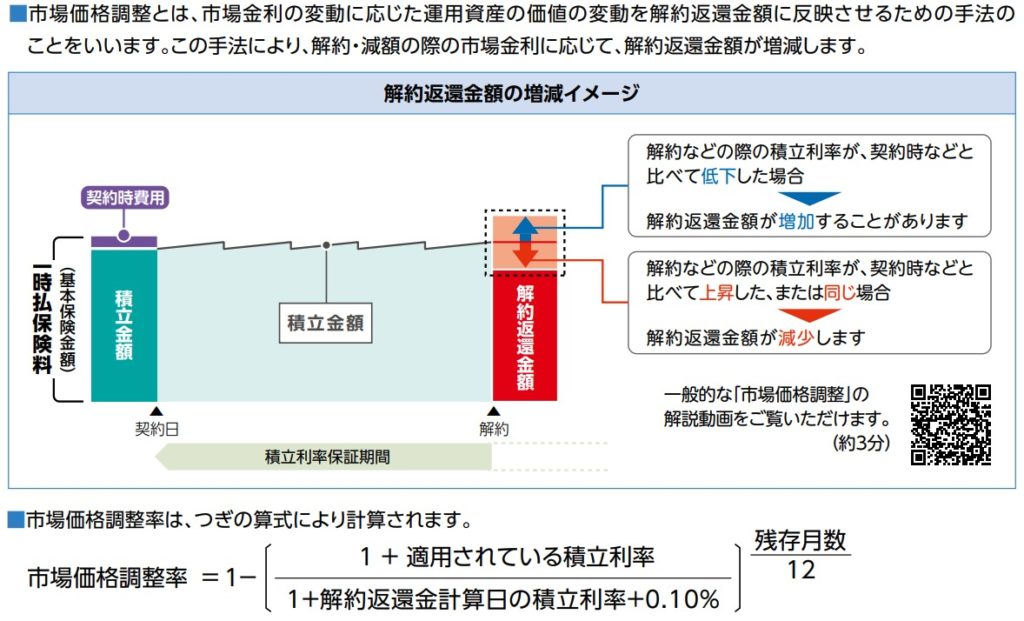

市場価格調整

色々な手数料がありますが、簡単に言うと

・契約したら最初に手数料を引きますよ。

・年金受取をする場合は手数料をいただきます。

・積立利率が契約したときよりも解約した時の方が高ければ解約返戻金は減りますよ。

ということです。

手数料も色々と掛かるんですね。

このあたりの説明不足などによって苦情がでているケースもあるようです。

10年後の解約返戻率は108%、実質利回りは年0.80%

契約例を見ていきましょう。

契約年齢:60歳 男性

運用通貨:日本円

保険期間:終身

積立利率:0.77%(2024年4月16日〜4月30日)

定期支払率:未公開

払込期間:一時払

保険料:1,000万円

定期支払率はHPには記載されていないので、正確な数字は分かりませんが、だいたい積立利率と同じくらいの数字になります。今回は0.80%としてシミュレーションしたいと思います。

定期支払金額:80,000円

<定期支払金と解約返戻金の合計(返戻率)>※10年後も同じ積立利率で更新した場合

10年後(70歳):1,080万円(108%)

20年後(80歳):1,160万円(116%)

<実質利回り>

10年後(70歳):0.80%

20年後(80歳):0.80%

銀行の定期預金よりは金利が高いので良いかと思いました。

円建の金利は低すぎるので、必ず外貨で運用するようにしましょう。

まずは世界の基軸通貨でもある米ドル建です。『新海外固定金利商品』では米ドル建で10年間預けると固定金利で5.6%も付与されます。しかも複利で運用されるので、10年後の返戻率は172%で、年平均利回りは7.2%となります。違いは歴然ですね。

契約はしない。既に契約している人は個別に相談してください。

より利回りの良いものがあるので、そちらを選択しましょう。

堅い運用をするなら海外保険商品。より高いリターンで運用をしたいならオフショアのヘッジファンドやオルタナティブ系のファンド、または元本確保型ファンドに投資しましょう。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本の保険で貯蓄や運用はしない

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/20595/trackback