こんにちは、K2 College編集部です。

今回は、東南アジア企業の株式に投資する東京海上アセットマネジメント「東京海上・東南アジア株式ファンド」について解説します。

今回は東南アジアですか。詳しく教えてください。

運用方針、組入銘柄など解説していきますので一緒に勉強しましょう。

- 東京海上・東南アジア株式ファンドとは?

- 投資先、組み入れ銘柄

- 直近1年で+18.25%、3年で+35.53%

動画解説

東京海上・東南アジア株式ファンドとは?

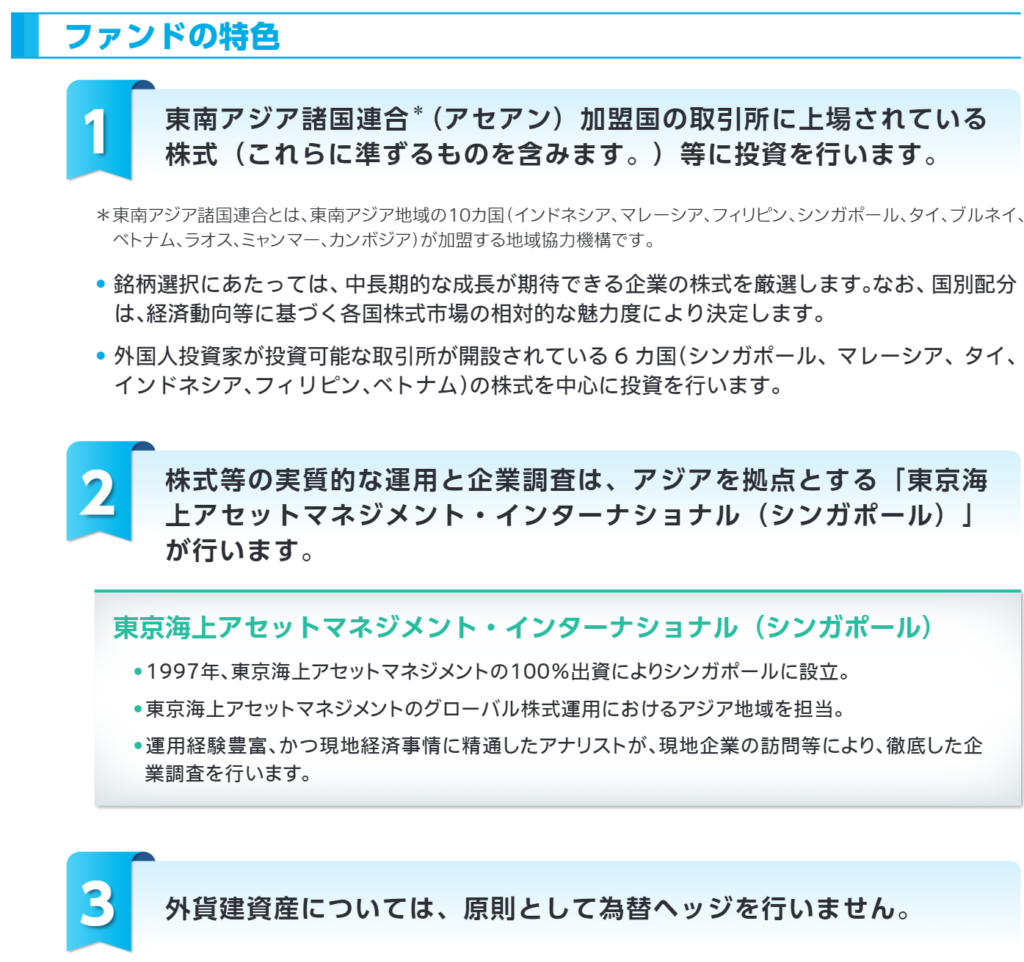

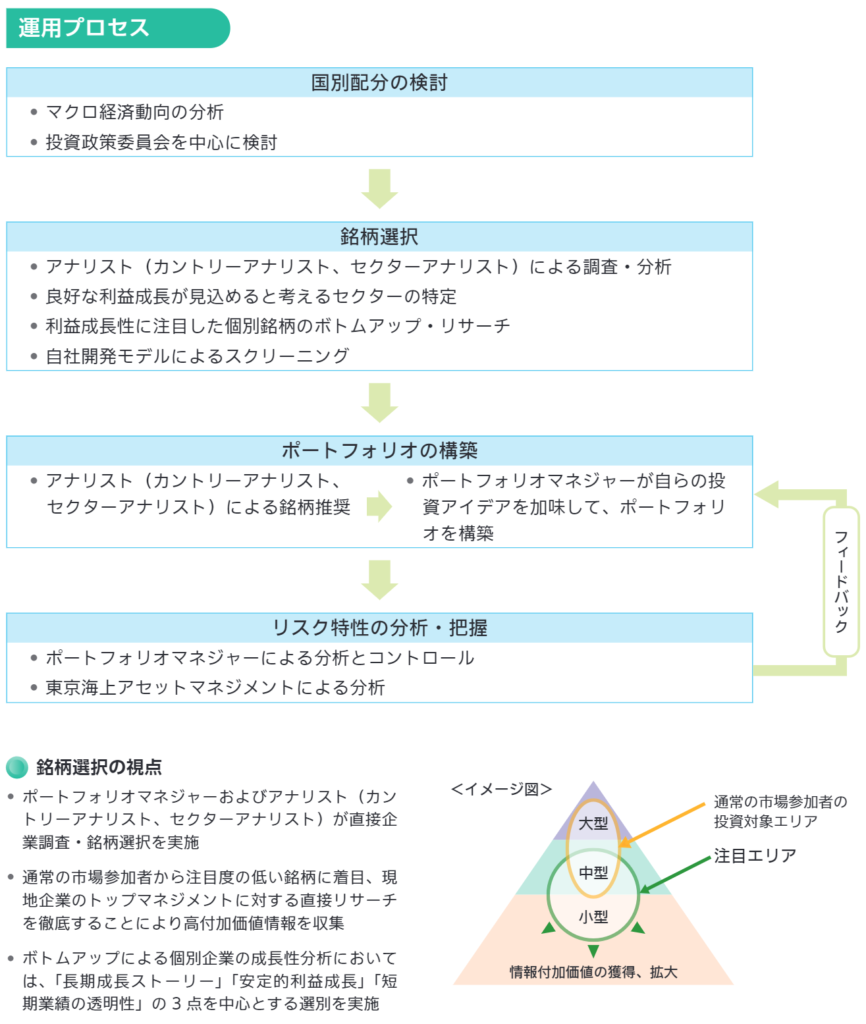

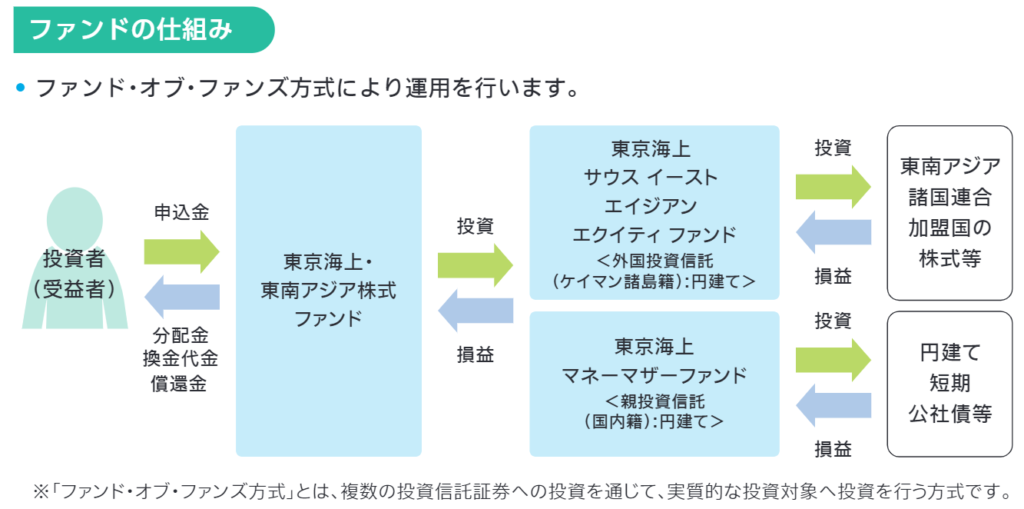

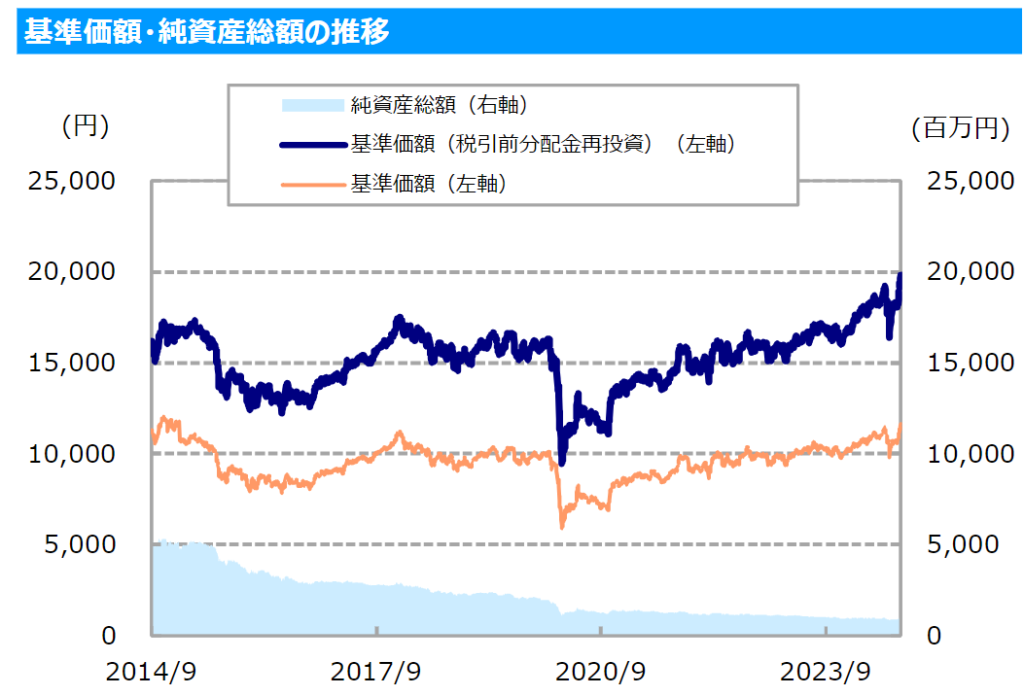

ファンド・オブ・ファンズ方式での運用となり、ケイマン籍の東京海上サウスイーストエイジアンエクイティファンドに投資します。このケイマン籍ファンドを通じて、東南アジア諸国連合(アセアン)加盟国の取引所に上場されている株式に投資するファンドです。

アセアンには中国も入ってるかと思っていましたが入っていないのですね。

そうですね。今回のファンドはアセアン諸国の中でも外国人が投資できる6カ国から投資先を選定しています。次で解説していきますね。

投資先、組み入れ銘柄

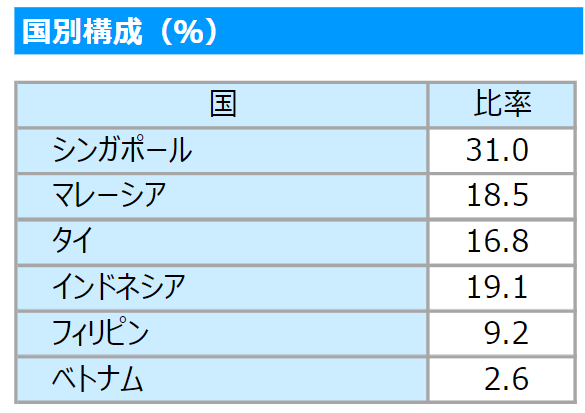

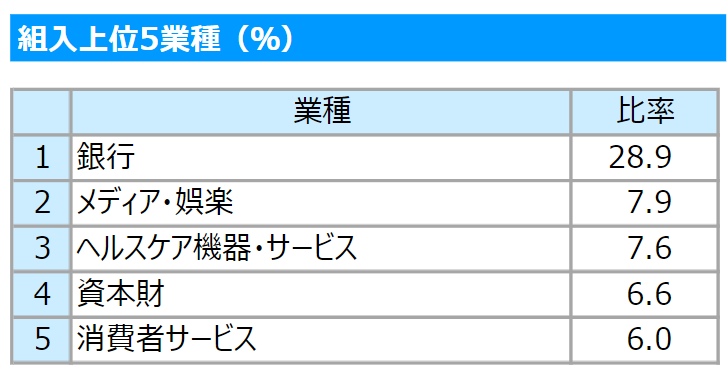

国別構成比率ではシンガポール30%強、業種別では銀行が30%弱とそれぞれ上位になっています。シンガポールDBS銀行、タイCPグループあたりは有名どころですね。

それぞれ地域で強そうな会社が多いですね。

そうですね。新興国ファンドだと銀行への投資比率が高いファンドが多いのも特徴です。

直近1年で+18.25%、3年で+35.53%

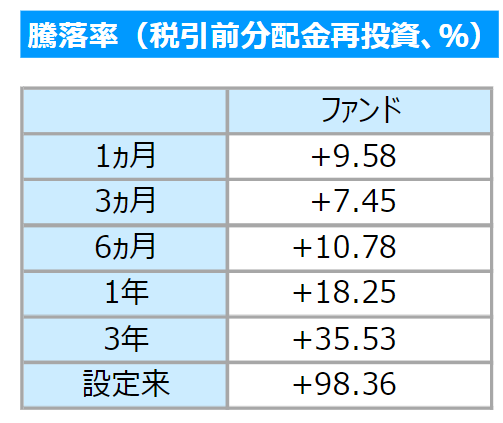

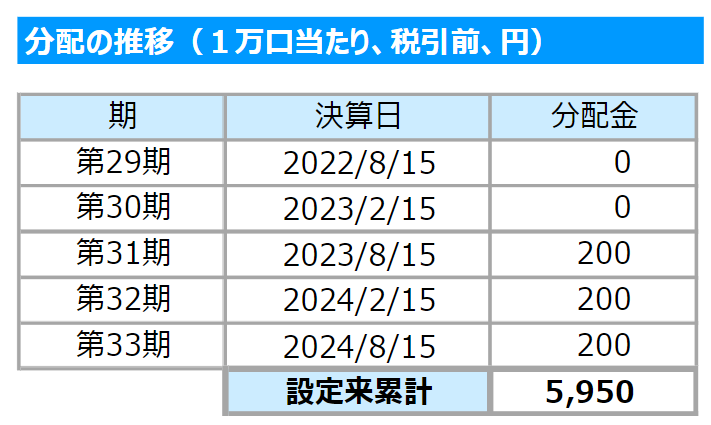

直近1年で+18.25%、3年で+35.53%の騰落率になります。また年2回の決算時分配金が出る場合もあります。

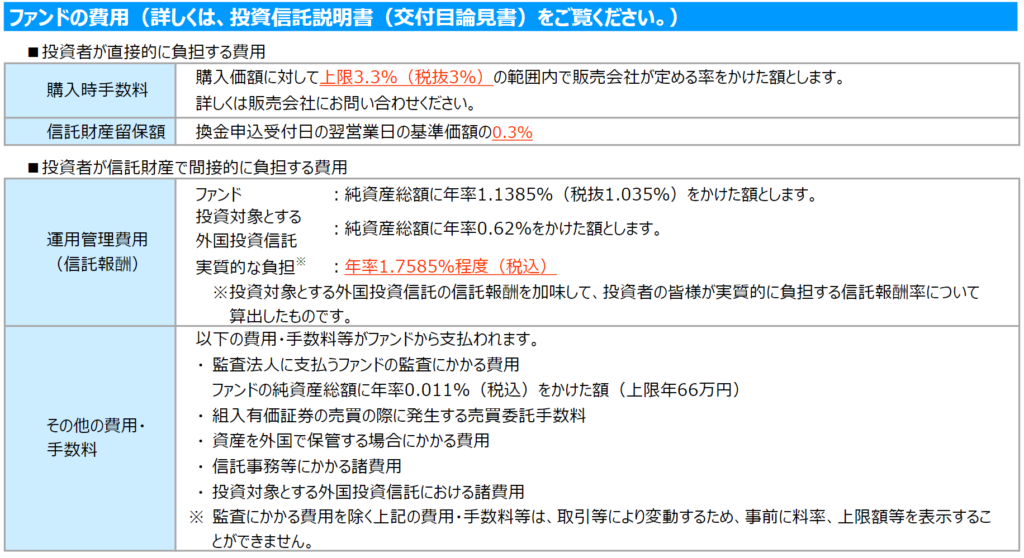

購入手数料3.3%、解約時手数料0.3%、毎年の管理費用は年1.7585%、その他手数料もかかります。

うーん、手数料が高いわりにリターンがマイルドな印象です。全世界株式インデックスよりも手数料が高く、リターンが低い為、このファンドには投資しないかなと思います。

そうですね、投資先をエリアでセグメントしたファンドになっていますが、全世界株式に劣後するなら投資する理由はないですよね。インデックスファンドと比べてどうか?という点はどのファンドを見るときも使える視点です。投資する前に確認するようにしましょう。

【まとめ】投資するファンドを正しく選定しよう

いかがでしたでしょうか。東南アジア企業の株式に投資する東京海上アセットマネジメント「東京海上・東南アジア株式ファンド」を取り上げて解説してみました。投資に慣れてきたら、外貨で海外での投資も検討していきましょう。

よくわかりました。

2023年の調整相場以降は、我々のようなIFAに相談して投資しましょう。

まとめ

- 東京海上アセットマネジメント「東京海上・東南アジア株式ファンド」は東南アジア企業の株式に投資するアクティブファンド

- 円はリスクということをしっかり考えよう

- ポートフォリオのバランスを考え、時間を味方に投資しよう

2023年の調整相場以降はショート(空売り)のできるヘッジファンドと株式相場と相関性の低いオルタナティブへの投資をしましょう。ただこの二つは国内ではほとんど取り扱いがないので、直接海外(オフショア)へ投資をしましょう。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/26124/trackback