日本において地主が抱える最大の悩みの一つは、相続発生時に課される多額の相続税である。特に都市部に広大な土地を持つ地主は、相続税評価額が実勢価格より高く算定されることが多く、現金収入を伴わない資産に対して過重な課税が行われる。これが「資産リッチ・キャッシュプア」という典型的な状態であり、先祖代々の土地を手放さざるを得ない事態を招く。

加えて、相続人間で土地を分割する際の公平性の確保や、相続税納税のための現金調達など、実務上の問題も山積している。こうした状況を打開するために、地主は「税負担を軽減する仕組み」と「資産承継の円滑化」の両立を図らねばならない。

地主特有の相続税問題について詳しく教えてください。

本稿では、代表的な対策方法を5つの切り口から考察します。

- 地主が直面する相続税の現実

- 小規模宅地等の特例による評価圧縮

- 不動産の有効活用と法人化戦略

- 生命保険による納税資金の準備

- 争族を避けるための生前対策

地主が直面する相続税の現実

地主が相続時に直面する課題は、主に次の三点に集約される。

第一に、地価の高さである。都市部や駅近の宅地は路線価が高く設定され、数百坪の土地があるだけで評価額は数億円規模に膨らむ。実際に賃料収入が十分でなくても、高評価に基づいて課税されるため、納税額は莫大なものとなる。

第二に、流動性の欠如だ。土地は現金のように分けて使うことが難しく、納税のためには売却や担保化を余儀なくされる。これにより「代々守ってきた土地を相続税のために手放す」という事態が生じやすい。

第三に、遺産分割の困難さがある。複数の相続人がいる場合、土地を公平に分けることは現実的に難しく、不動産の偏在が争族の火種となる。相続税そのものと同時に、分割方法の設計も地主にとって避けられない課題である。

小規模宅地等の特例による評価圧縮

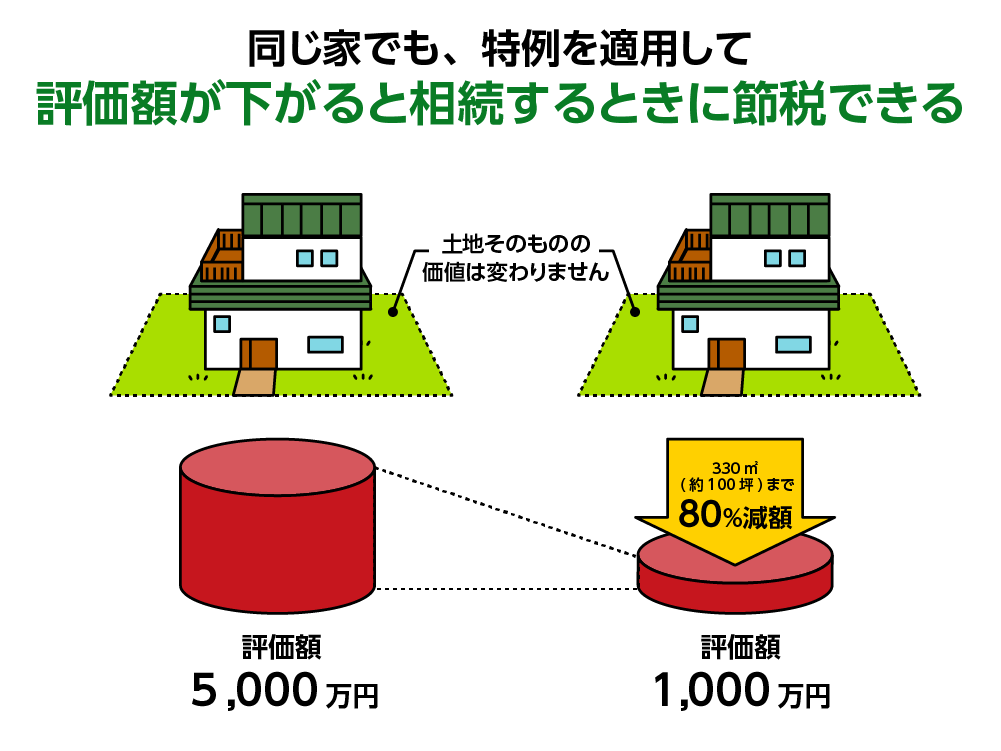

地主がまず検討すべきは、税法上の「小規模宅地等の特例」である。この制度を活用することで、土地の評価額を大幅に減額できる。

• 居住用宅地:330㎡まで80%減額

• 事業用宅地:400㎡まで80%減額

• 貸付事業用宅地:200㎡まで50%減額

例えば、評価額2億円の自宅敷地があっても、330㎡部分については1,6000万円が減額され、評価額は4,000万円に抑えられる。結果として課税対象が大幅に減り、納税負担は劇的に軽減される。

ただし、この特例を利用するためには、相続人が相続発生後もその宅地を居住や事業に利用することが条件となる。形式的に土地を保有するだけでは特例を受けられないため、事前に「誰がどの土地を相続し、どのように利用するのか」を家族間で合意しておく必要がある。

不動産の有効活用と法人化戦略

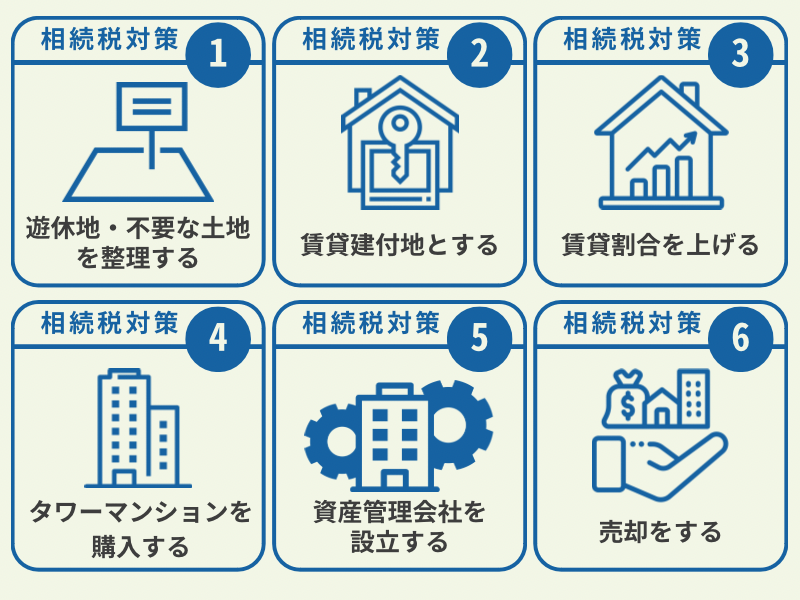

地主の多くは、相続税評価額が高いにもかかわらず、賃料収入が相対的に少ない土地を抱えている。この場合、不動産の有効活用が鍵となる。

遊休地を賃貸アパートや駐車場に転用することで収益性を高めれば、納税資金を確保しやすくなる。さらに、貸家建付地の評価減(建物を建てて貸すことで土地評価額を下げる制度)を利用できれば、相続税評価そのものを引き下げる効果もある。

加えて、法人化も選択肢の一つだ。土地を法人に移転し、法人が賃貸事業を営む形にすれば、法人税率の低さを活かして資産を成長させられる。さらに、将来的に自社株として後継者に資産を承継する仕組みを作れば、株式の評価引き下げや贈与の分散も可能となる。もっとも、法人化には移転時の登録免許税や不動産取得税など初期コストがかかるため、長期的な視点での検討が不可欠である。

生命保険による納税資金の準備

地主にとって相続対策のもう一つの柱は、納税資金の確保である。不動産は換金しづらいため、相続税の支払いには現金が欠かせない。この点で有効なのが生命保険の活用だ。

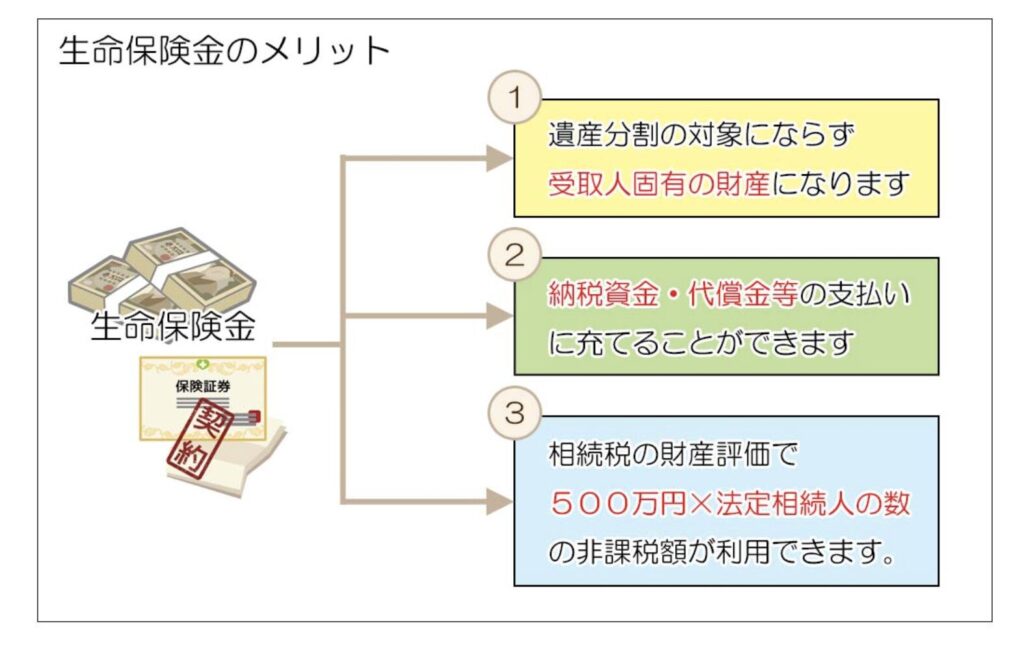

経営者や地主本人を被保険者とした生命保険に加入しておけば、相続発生時にまとまった死亡保険金が支払われ、納税資金に充当できる。また、相続税には「500万円×法定相続人」の非課税枠があり、保険金の一部を非課税で受け取れるメリットもある。

法人を活用すれば、保険料の一部を経費計上しつつ、死亡保険金を役員退職金として遺族に支給するスキームも構築できる。これにより法人税と相続税の双方で負担を抑えることが可能となる。

争族を避けるための生前対策

相続税の負担そのもの以上に、地主にとって深刻なのが「争族」である。土地は分割が難しく、不公平感が相続人間の対立を生みやすい。このリスクを回避するには、生前の対策が欠かせない。

具体的には、遺言書の作成や民事信託の活用が有効である。遺言によって誰がどの土地を相続するのかを明確にすれば、争いの火種を抑えられる。民事信託を使えば、地主が生前に後継者に土地の管理権限を委ね、相続発生後もスムーズに事業や土地運営を継続できる。

また、暦年贈与や相続時精算課税制度を利用し、生前から少しずつ資産を移転することも有効だ。これにより課税対象を分散させ、相続発生時の税負担を平準化できる。

地主の相続税対策で一番効果的なのは何ですか?

特例活用と生前準備の組み合わせがです。

まとめ

- 地主が直面する相続税問題は、資産の大部分が不動産に偏在していることに起因する

- 流動性に乏しい土地に高額の税が課され、納税資金を確保するために先祖代々の土地を売却せざるを得ないケースは後を絶たない

- こうしたリスクを回避するには、まず小規模宅地等の特例を活用し、評価額を抑えることが基本である

- そのうえで、不動産の有効活用や法人化による収益性向上、生命保険による納税資金の準備、生前の遺言や信託を通じた争族回避といった総合的な施策が必要だ

- 相続は「税金の問題」であると同時に「家族の問題」であり、「土地をどう守り、どう承継するか」という根源的な問いでもある

- 地主が安心して資産を次世代に託すためには、早期からの計画的な相続対策が不可欠である

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/33757/trackback