暗号資産105銘柄を「金融商品」として金商法の規制対象に組み込む――金融庁が固めたとされるこの方針は、表向きの“投資家保護”や“透明性強化”のみで説明できるものではない。むしろ、これは日本の金融行政が長年続けてきた ①国内事業者の保護、②国外への資本流出の抑制、③課税の完全捕捉 の三本柱を、暗号資産市場に適用する政策である。

暗号資産は国家から独立した資産として誕生したが、今やその自由度が国家にとって脅威となりつつある。海外取引所・DeFi・ステーブルコイン・P2Pなど、国家の監視を回避するルートが増え、日本の税制・金融秩序・資本規制の枠組みが通用しにくくなっている。

今回の動きは、そうした“外部空間”を国家管理の内側に引き戻し、暗号資産の流れを国内エコシステムへ固定しようとする歴史的な転換点である。金融庁の意向、国内大手業者の利害、税務当局の課税強化、財務省の資本規制――すべての目的が揃い、この政策は極めて高い確率で実現に向かう。

以下では、この動きが日本の政策思想とどのように整合し、どのような具体的帰結をもたらすのかを五つの視点から検証する。

- 暗号資産の「金融商品化」が意味する国家の再支配構造

- 「105銘柄」に象徴される、国家が望む“国内大手だけの閉鎖市場”

- 資本流出封じ込めの論理:暗号資産は“最大の出口”だった

- 分離課税化は“優遇”ではなく“捕捉率100%化”のための交換条件

- 暗号資産の“自由性”は制度化で失われ、国家管理モデルに吸収される

暗号資産の「金融商品化」が意味する国家の再支配構造

暗号資産は資金決済法の枠内では“支払い手段”の位置づけに留まり、国家の監督は限定的だった。しかし金融商品化されると、株式や債券と同じく、発行体・流通事業者・投資家すべてが金融庁の監督下に入る。

■ 発行体の自由が消え“半証券化”が進む

トークン発行プロジェクトには、

• 正式な開示資料(実質的な有価証券報告書)

• トークン設計の透明化

• 流通量・内部保有率の情報公開

が求められ、これまでの“自由なトークノミクス”は成立しづらくなる。

■ 取引所は証券会社レベルの監査体制へ

金商法に合わせた

• 内部監査

• システム監査

• カストディ強化

• 反社チェック

が必須となり、金融商品取引業者と同等の責務を負う。技術力だけでは生き残れず、コンプライアンス体力が業者の価値を決める構造へ変化する。

■ 投資家は「完全捕捉」の対象に

売買履歴、送金履歴、保有残高、ステーキング報酬まで、すべてが取引所から国税庁へ自動的に連携される可能性がある。暗号資産の“国家の外側にある自由”は消え、国家管理に統合された資産クラスへ変質する。

「105銘柄」に象徴される、国家が望む“国内大手だけの閉鎖市場”

105銘柄という数字は、国内取引所が現時点で扱っている主要銘柄にほぼ一致すると見られる。これは、国家が“既存の大手を保護し、国内市場を閉じる”方向へ舵を切っている証拠である。

■ 大手取引所だけが金商法に対応できる

bitFlyer、bitbank、Coincheckなどの大手は、すでに資金決済法下で重い監督を受けており、内部統制が整っている。

金商法への適応も現実的で、国家の意図に最も整合する事業者といえる。

■ 中小・新規・海外勢は参入不可能

金商法の要求は、資本要件から監査対応まで非常に重く、スタートアップが参入する余地はほぼない。さらに、海外大手(Binance、Bybit等)は日本市場に合わせて組織を再編するメリットがなく、“無登録の違法業者”として扱われる未来が濃厚だ。

■ 結果:国内市場の寡占化

これにより、日本の暗号資産市場は

「国家が認めた数社だけが扱える、閉じたエコシステム」

へ収れんし、競争は実質的に消滅する。

資本流出封じ込めの論理:暗号資産は“最大の出口”だった

日本政府が最も危惧しているのは、国内の2000兆円を超える個人資産が海外へ逃げていくことだ。暗号資産は、そのための最も簡易で強力な“出口”だった。

■ 暗号資産は資本規制を完全に回避できる

• 国内取引所→USDT→海外取引所→DeFi

• Ledger等の自己保管

• 海外OTCやP2Pで匿名で換金

など、国家規制の網を超えるルートが豊富に存在する。

これは金融庁にとって重大な脅威であり、金商法化の最も強力な原動力である。

■ 金商法化で「海外への出口」は制度的に遮断される

具体的には、

• 海外取引所を“無登録業者”として締め出す

• 日本人の利用に法的リスクを伴わせる

• 国内銀行から海外暗号資産関連への送金制限

• “マネロン対策”名目の監視強化

• 大量のトークン移動にレポート義務

などが整備され、暗号資産による資本逃避のルートは激減する。

日本政府にとって、これは極めて合理的な動きである。

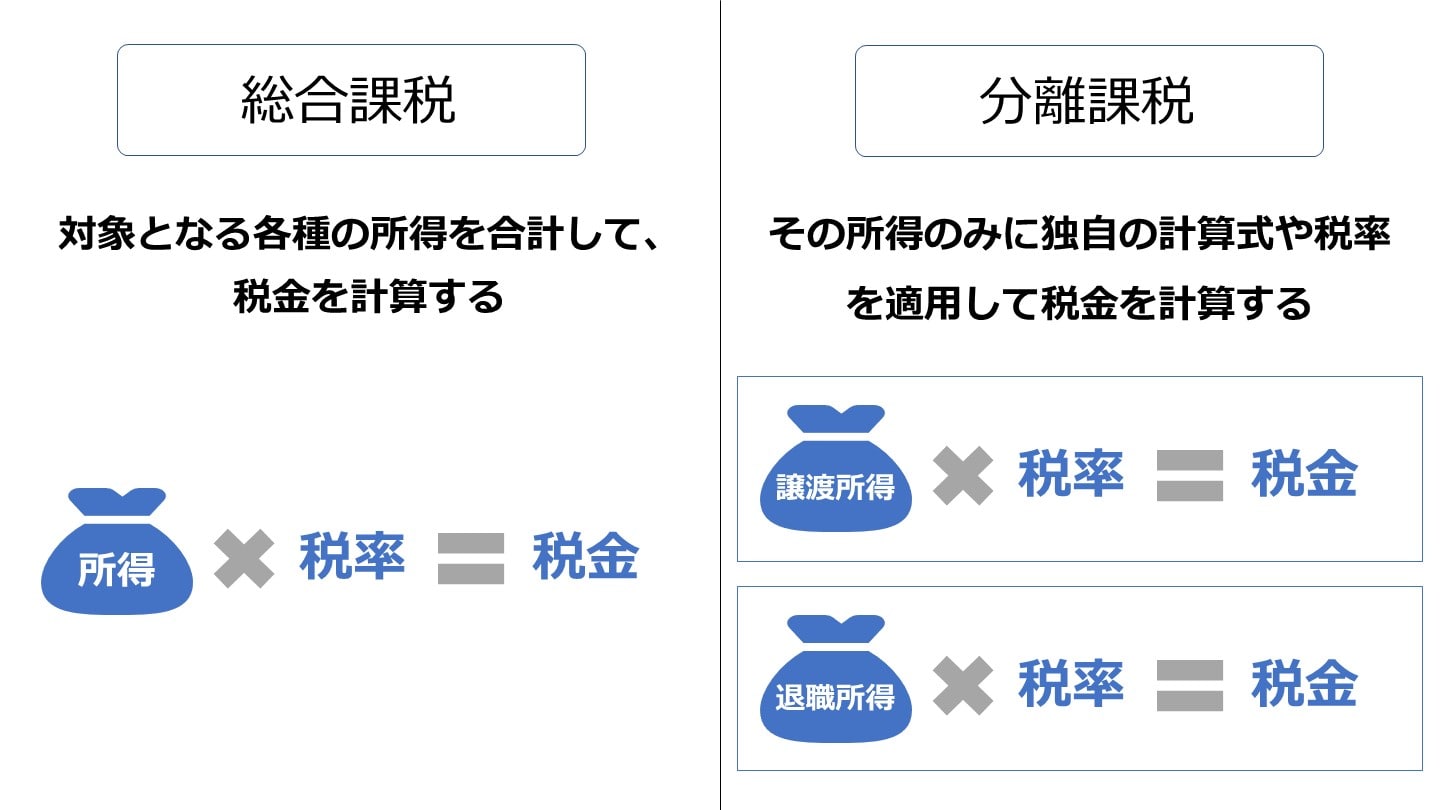

分離課税化は“優遇”ではなく“捕捉率100%化”のための交換条件

暗号資産の税制を雑所得(最大55%)から申告分離課税(約20%)へ移行させる案は、一見すると投資家に有利な“緩和”に見える。しかしその本質は、国家の税収を最大化するための制度設計である。

■ 高税率は逃げ道を増やすだけ

現行制度では、投資家は

• 海外取引所に逃げる

• 申告をごまかす

• USDT等で資産を非公開化する

といった行動を取り、国家は課税できていない。

■ 税率を下げると「国内取引が最適解」になる

20%程度の分離課税になると、

「国内で取引するのが最も得」

という状況が生まれ、投資家は国内市場に戻ってくる。

そして国家が本当に欲しいのはここからである。

■ 国税庁が取引履歴を完全自動捕捉

国内取引所が

• 全取引履歴

• 入出金情報

• ステーキング収益

を国税庁に報告する仕組みが整えば、課税漏れはほぼゼロになる。

これにより、国家は“税率を下げながら税収を増やす”という本来の目的を達成できる。

暗号資産の“自由性”は制度化で失われ、国家管理モデルに吸収される

暗号資産は国家の外側で動く自由な価値交換システムとして成立してきた。しかし今回の制度化は、その自由性の根幹を切り取り、暗号資産を “国家が管理できる金融商品”へ変換する作業である。

■ 自由だったものが管理対象へ

• 発行体は開示義務

• 取引所は金商法準拠

• 投資家の取引はすべて報告

• 海外移転は監視対象

• 保有残高も国税庁が把握

これは暗号資産の“国家からの独立”を終わらせる動きであり、日本国内では “許可された暗号資産のみが存在を許される” という制度に変わる。

■ 暗号資産の未来は「自由市場」ではなく「管理市場」へ

国家が資本逃避と課税漏れを最も恐れる以上、暗号資産の扱いは今後どれだけテクノロジーが発展しても、自由方向ではなく管理方向に進むことがほぼ確定的である。

利益に対する税金が安くなるから良いニュースだと思っていましたが、結局は日本の管理下になるという側面もあるんですね。

暗号資産の本質である中央集権に属さない分散型システムですが、その根本を覆すことをしていくのが日本です。

現状では海外でビットコインETF(IBIT)を買うのがいいです。毎月の積立投資もできますし、まとまった資金で一括投資もできます。ご希望でしたら下記の直接相談から「IBIT資料希望」とお問い合わせください。

直接相談はこちら

【まとめ】

暗号資産105銘柄の金商法化は、単なる規制強化ではなく、日本の金融行政が長年採用してきた三つの基本原則――

①国内事業者を保護する、

②資本流出を防ぐ、

③税収を最大化する

――を暗号資産市場に本格的に適用する動きである。

暗号資産は本来、国境や国家に縛られない“自由な資産”として誕生したが、日本の制度の下ではその自由性は大きく制限され、国家管理型の金融商品として再設計される。

今後の日本の暗号資産市場は、国家が認可した銘柄と国内大手業者だけで構成される“閉じた金融エコシステム”となり、投資家はその枠組みの中でしか動けなくなる。

これが意味するものは、暗号資産の未来が自由市場ではなく 「国家が意図する管理市場」 へ収束していくことであり、これが今回の政策の本質的帰結である。

必要であれば、こうした制度変化後に取り得る“海外資産防衛策”や“非居住者戦略”についても続けて整理できます

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34698/trackback