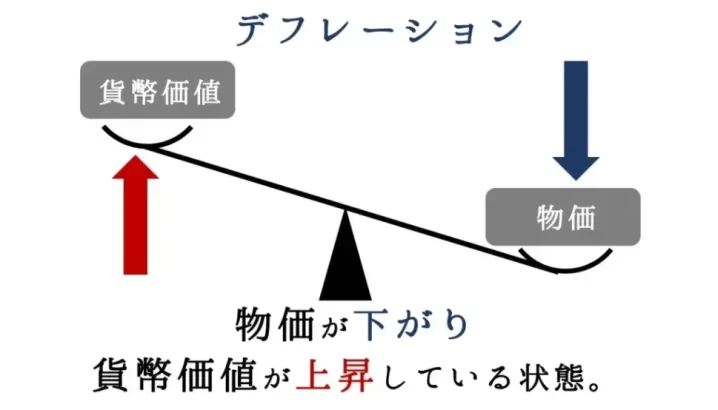

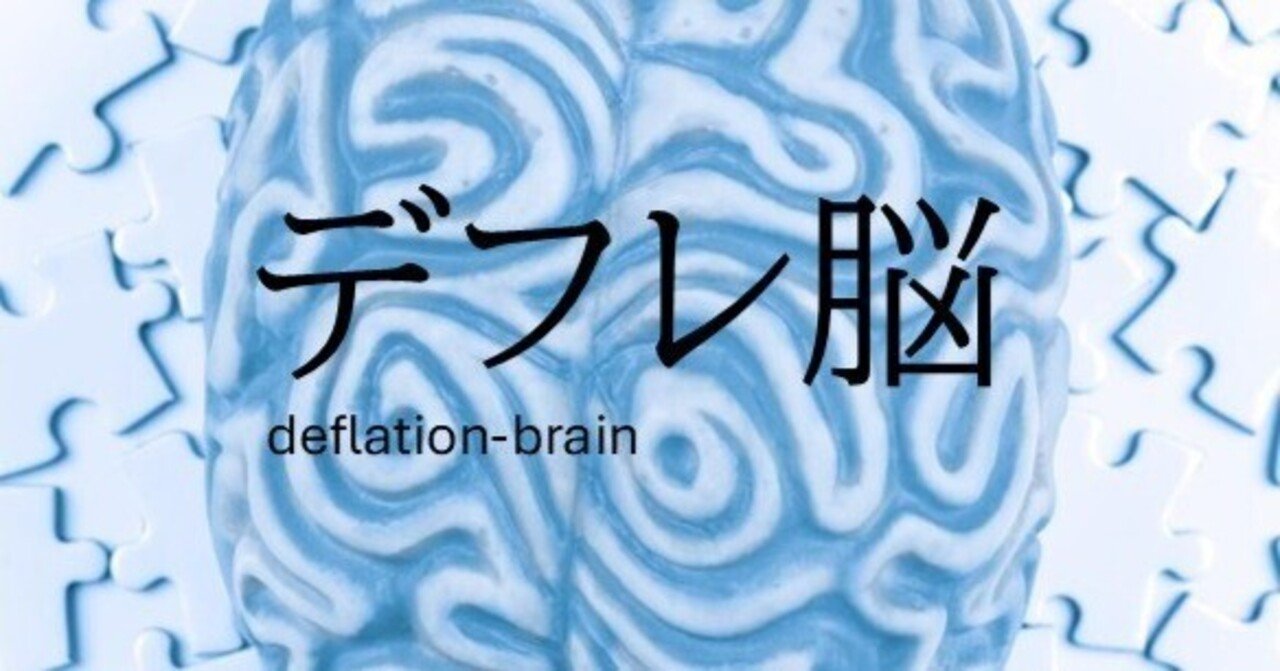

長いデフレは、日本人の価値観を徹底的に変えてしまった。

給与は増えず、預金は増えず、投資も期待できない。

この“増えない前提”を何十年も続けた結果、資産形成の中心にあるべき「リターンを獲りに行く」という発想が消えてしまった。

代わりに根づいたのは、

• コストは悪

• 税金は奪われるもの

• 管理は簡単であるべき

• 国内で完結すれば安心

という、成長を完全に拒む思考である。

しかし投資の本質とは、**“リスクを抑えながらも効率的に増やすための行動を取り続けるゲーム”**であり、コストも税金も、増やすための派生現象でしかない。

それにもかかわらず、日本人はSNS・YouTube・Google口コミといった“大衆情報”の海に引き戻され、「増やすための合理性」ではなく「大衆が安心する情報」に従って進路を決めてしまう。

以下では、デフレ思考が生み出した五つの根本的な問題と、そこから抜け出し“増やす側”に回るための視点を整理する。

- デフレ脳が生む「増えない前提」の資産形成

- 税金を恐れる思考が“儲かる世界”への入口を塞ぐ

- コストを悪と捉える“消費者思考”が投資の伸びしろを奪う

- 管理のしやすさを求める人は、実は“管理される側”に回っている

- SNS・YouTube・口コミが大衆心理を複製し、日本人をデフレ思考に戻す

デフレ脳が生む「増えない前提」の資産形成

デフレ期の日本では、増えないことが“普通”になった。

給与は横ばい、銀行金利はゼロ、株式投資はなんとなく怖い——この空気が長すぎたため、人々は「増やす」という感覚を忘れた。

投資とは本来、リターンを得るために適切にリスクを取り、時間の力を使って資産を拡大していくものだ。しかし多くの日本人には、

• リターン=危ない

• リスク=絶対に取るべきでない

• 投資=損をするかもしれない

という“防衛前提”の発想が染みついてしまっている。

この防衛思考が招く最大の問題は、資産形成が「守るだけ」になってしまうことだ。

守るだけの運用は、インフレ下では実質的に資産を失う行為である。世界の投資家が「どう増やすか?」を出発点にするのとは真逆で、デフレ日本人は「どう減らさないか?」という低次元の世界に閉じ込められている。

その結果、増やすために必要なものまで排除し始める。コスト、税金、海外投資、管理の複雑さ——これらは世界ではすべて“資産を増やすために必要なパーツ”だが、日本では避ける対象になる。

デフレは、経済だけでなく、思考そのものを痩せさせたのである。

税金を恐れる思考が“儲かる世界”への入口を塞ぐ

日本人が最もこだわるのが税金だ。「税金を減らしたい」「節税できる商品は?」と多くの人は口にする。

しかしこの発想は、資産形成の順序を根本から誤っている。

そもそも税金とは、

**“儲かったから発生する現象”であり、“損している人には関係ないもの”**である。

にもかかわらず、多くの日本人は“儲ける”より先に“税金をどう減らすか”を考えてしまう。

結果として、

• 国内の非課税制度(NISAなど)に依存

• 海外投資は税務が怖いので避ける

• 利回りの高い商品でも税金を理由に拒否

• 元本確保型の利得でも課税を気にして動けない

このように、本来取るべき「儲かる行動」を税金が阻害している。だが正しくは逆で、税金は儲かった後に初めて考えれば十分だ。

世界の投資家はこう言う。

「税金は成功の証、払えばいい。その上でさらに増やす。」

この考え方に立てれば、投資の選択肢は一気に広がる。

コストを悪と捉える“消費者思考”が投資の伸びしろを奪う

SNSやYouTubeでは「手数料が低い商品を選べ」「コストは悪」という主張で溢れている。

だがこれは“消費者の論理”であり、投資家の論理ではない。

コストが存在する商品は、

• 高い参加率

• 元本確保

• プロのアクティブ運用

• 特殊なヘッジ構造

• 市場と非相関の戦略

など、コスト以上のメリットを投資家に返すために存在する。

たとえば、

「0.5%のコストが高い」

と判断して低コストのインデックスしか見ない人は、

「1%のコストで年間10–20%のリターンを取る」

という世界を知らないまま生きていく。

さらに、コストを嫌う人はほぼ例外なく、

• リスクを取らない

• 利回りは低い

• 元本は横ばい

• 税金も気にする

という“増えないサイクル”に閉じ込められる。

世界の富裕層はこう考える。

「コストは払う。しかしその10倍のリターンを取る」

つまり重要なのは**コストの大小ではなく“そのコストがどれだけのリターンを生む構造か”**である。

管理のしやすさを求める人は、実は“管理される側”に回っている

日本人は「管理がラク」「国内で完結」「日本語で対応」という条件を重視する。しかしこれは便利なようで、実は最も危険な感覚だ。

管理がラクということは、裏を返せば

“国や金融機関があなたを管理しやすい”

ということに等しい。

• 銀行預金はマイナンバーで完全捕捉

• 国内証券は税務署にデータが即座に共有

• 国内保険も同様

• 資産はすべてJPYに偏る

• 日本の税制と金利に従属

つまり管理のしやすさとは、あなたの資産が誰かに握られている状態である。

世界の資産家が行うのは、

• 海外口座

• オフショア運用

• 複数通貨

• 複数の法域

• SPCや元本確保型の組み合わせ

• 国境を跨いだ分散

これは「面倒な管理」ではなく、**“自分が資産の主導権を握るための設計”**である。

対して国内完結は、主導権を完全に放棄しているに等しい。

管理のしやすさを優先する人は、資産形成の世界では一生“従属する側”のままである。

SNS・YouTube・口コミが大衆心理を複製し、日本人をデフレ思考に戻す

現代の日本人が世界基準の投資感覚を身につけられない最大の理由は、情報源がすべて“大衆向け”に偏っていることだ。

SNSやYouTubeはアルゴリズムによって、

• 不安を煽る情報

• 大衆が安心する情報

• 低リスク・低コスト礼賛

• 投資否定のコメント

を優先的に拡散させる。

その結果、

• 海外は危険と思い込む

• コストが少しでも高いと拒否

• 国内で完結すればOKという錯覚

• インデックスを信仰のように信じる

• 投資の本質を見ようとしない

という“群集心理”が日本中にコピーされる。

これはデフレ思考をAIが高速複製している構造であり、見れば見るほど合理的な判断から遠ざかる。

世界の投資家は、SNSや口コミの意見ではなく、

データ・構造・リスク調整後リターン・市場サイクル

を基準に意思決定をする。

日本人は“情報の質”の段階で、すでに勝負になっていない。

手数料は極力低いものを選ぶという思考しかなかったので、改めたいと思います。

インデックスよりも大きなリターンを狙いながら、ダウンサイドリスクをヘッジできるのが『元本確保型ファンド(Magjificent7)』です。

現在募集中の元本確保型ファンドについては、公式LINEのメニューで確認ください。

公式LINEアカウントの追加はこちら

まとめ

デフレ思考は、経済以上に「思考の貧困化」を引き起こした。

増えることを想定しない、リスクを見ない、コストが怖い、税金を嫌う、国内に閉じこもる——これらすべてが、資産形成というゲームで最もやってはいけない行動である。

本来、投資とは極めてシンプルだ。

• リスクを適切に取り

• 時間を味方につけ

• 世界の成長に資産を乗せ

• 途中で利益確定し

• 構造を最適化し続ける

それだけで資産は増えていく。

コストはリターンを生む燃料であり、税金は儲かった証拠であり、管理の複雑さは主導権の証明であり、海外運用は自由を拡張する行為である。

「安心=正しい」という日本の価値観から一歩踏み出した瞬間、あなたは“増やす側”に回り、資産形成の世界で初めて正しいスタートラインに立つ。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/34884/trackback