■ 総論:節税ブームの裏側で

2010年代半ば、日本の中小企業経営者の間で「節税型保険」が爆発的に広がった。

いわゆる「全損」「半損」スキーム――法人が支払う保険料を全額または半額損金算入できるとして販売された商品群である。

当時は保険会社・代理店・税理士が一体となり、

「保険に入れば税金が減る」

「2年後に解約すれば返戻金が戻る」

という“魔法の節税術”として中小企業経営者を惹きつけた。

しかし、2019年の国税庁による通達改正を境に状況は一変。

それまで損金算入を認めていた保険料が、一律に否認・一部損金化され、節税の根拠が崩れた。

一夜にして「節税商品」は「脱税疑惑商品」へと立場を変え、多くの契約者が税務調査・追徴課税・契約見直しの渦に巻き込まれた。

だが、その後――国税に否認された“後始末”の現実は、意外なほど語られていない。

保険は残る。支払済み保険料も戻らない。

そして販売した保険屋は、往々にして責任を取らない。

- 全損・半損スキームの構造

- 国税庁の通達改正と否認の論理

- 否認後に残った契約の処理

- 保険販売者の責任と説明義務

- 崩壊後の業界と学ぶべき教訓

全損・半損スキームの構造

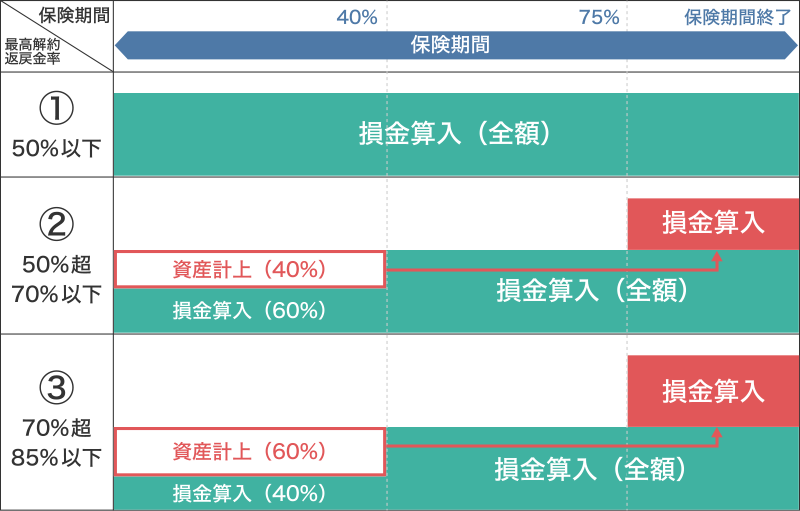

問題の保険は、主に法人向け一時払終身保険・長期平準定期・逓増定期などで構成されていた。

• 全損型:保険期間5年以内、解約返戻率を2〜3年目で高く設定し、短期解約で返戻金を受け取る。保険料を全額損金算入できるよう設計。

• 半損型:長期定期保険を利用し、支払保険料の50%を損金算入。解約返戻金が高水準に設定されているもの。

仕組み上は「損金算入による節税+解約返戻金によるキャッシュバック」で、見た目の“節税効果”が極めて大きく見えた。

しかしその実態は、税務上の**損金計上のタイミングをずらした“租税回避行為”**であり、経済合理性を欠いていた。

つまり、「保障」よりも「節税効果」を目的にした契約構造自体が、税務上の本質から逸脱していたのである。

国税庁の通達改正と否認の論理

2019年2月、国税庁は「法人契約の節税保険に関する通達」を改正。

従来の「保険期間」「解約返戻率」「解約時期」などの形式基準に代わり、**実質課税原則(substance over form)**を明確に打ち出した。

その要旨はこうだ。

「解約返戻金の水準・返戻期間・契約目的などからみて、実質的に貯蓄目的である場合、損金算入は認めない。」

つまり、保険が“保険の形をした貯蓄”であれば、損金とは認めないという立場だ。

この改正により、

• それまで合法とされていた全損・半損保険の多くが事後的に否認対象となり、

• 契約者は過年度分の追徴課税+延滞税を負う事態となった。

特に、販売時点で「国税庁の確認済み」「通達に適合している」と説明していた事例では、顧客の不信が爆発。

国税は「販売時点の形式的要件ではなく、実質課税を優先する」と断言し、過去の“合法説明”を全面的に否定した。

否認後に残った契約の処理

問題は、否認された後に「契約がどうなるか」である。

多くの法人が税務上否認された時点で、すでに高額の保険料を支払済みである。

1. 解約しても損失が出る

返戻率が高く設計されていた商品でも、短期解約すれば元本割れが発生する。

また、返戻金を受け取ればそれが益金算入となり、さらに課税される。

2. 続けても意味がない

損金算入が否認された以上、保険料は「単なる費用」として残り、節税効果は消える。

にもかかわらず、高額な保険料支払い義務は契約期間中継続する。

3. 契約転換・一部減額も困難

保険会社側は、制度上「契約者都合による変更」扱いとして再設計を拒むケースが多く、出口戦略が取れない。

こうして、多くの中小企業が「節税効果のない高コスト保険」を抱えたまま、資金繰りに苦しんでいる。

保険販売者の責任と説明義務

では、この事態に販売側――つまり保険屋は責任を負うのか。

答えは「道義的にはYes、法的には限りなくグレー」である。

保険募集人は「重要事項説明義務」を負うが、税務上の損金可否は最終的に税理士判断であり、保険会社や代理店は税務保証をしていない。

そのため、「節税効果を断言した」証拠がなければ、法的責任を問うのは極めて難しい。

実際、国税否認後に契約者が保険会社や代理店を訴えた事例もあるが、多くは「損害因果の立証困難」で棄却されている。

しかし倫理的には、販売側の責任は重い。

なぜなら、多くの営業担当者が当時、

「税理士もOKと言っている」「国税の確認を取っている」「他社もやっている」

という虚偽の安心感を与えて販売していたからだ。

結果として、顧客は「合法な節税」と信じ、国税否認後に企業資金・経営信頼・従業員保障のすべてを失った。

崩壊後の業界と学ぶべき教訓

節税保険の終焉は、単に一つの金融商品が消えたという話ではない。

それは、日本の保険販売文化が抱えてきた**「節税=善」**という誤った信仰の崩壊でもあった。

2019年以降、主要保険会社は節税型商品を一斉に販売停止。

業界再編が進み、かつて“法人保険の王者”と呼ばれた営業職員の多くが姿を消した。

その一方で、残された契約者たちは今も高額な保険料を払い続けている。

解約すれば損、続けても無意味――まさに出口のない保険。

しかも、販売者はすでに転職・退職しており、説明責任を果たす者はいない。

教訓は明確だ。

税制の隙をつく「節税商品」は、制度変更一つで崩壊する。

そして、そのリスクは常に“顧客だけ”が負う。

本来、保険とは企業や家族を守るためのものであり、「節税」を主目的とする瞬間に、その本質を失う。

経営者に求められるのは、「今の利益」ではなく「将来の持続性」を守る判断だ。

損金保険をしたけど、出口で上手く処理できなければ普通に課税されるので、結局なんだったんだろう?って感じでした。

税法は変わっていくので、将来のことなんて担保はできないんです。真っ当に保険は保障の為の金融商品として提案していきましょう。

投資としての金融商品なら海外を上手く活用してください。弊社ではパートナー事業も行っているので、幅広い商品から顧客が満足してくれる提案ができると思います。

一度、下記のパートナー提携相談からお問い合わせください。

※パートナー提携相談(無料)

結論:節税幻想の終焉と信頼の再構築

節税を目的に売られた保険は、税法が変われば簡単に崩れる。

だが、崩れた後の責任は、販売者ではなく契約者が負う――この構造こそ最大の問題である。

「保険で節税できます」と安易に勧める行為は、もはや倫理の欠如であり、金融の信頼を傷つける。

税制の“抜け道”を追うのではなく、制度の趣旨に沿った資産防衛を考えることが、真のリスクマネジメントである。

いま求められるのは、「損金算入」ではなく「誠実算入」だ。

経営者も保険営業も、短期の節税ではなく、長期の信頼を積み上げる時代に入っている。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/35174/trackback