こんにちは、K2 College河合です。

本日は野村證券の新商品『グローバル・ダイナミック・ボンド・ファンド』を解説します。(日本を除いて)世界中利上げのこのタイミングでの世界債券ファンド。中身をチェックしてみましょう。

利上げで債券資産は全部売却しないといけないと思ってました。

基本的にはそれで正しいんですけど、債券単価が株価に連動するハイイールド債などはむしろ投資した方がいいということもあります。このファンドの中身を一緒に見ていきましょう。

- 動画解説

- 債券投資 + デリバティブ

- 色々な債券投資

- このファンドの投資履歴と運用成績

- ヘッジファンドは長期投資で

動画解説

債券投資 + デリバティブ

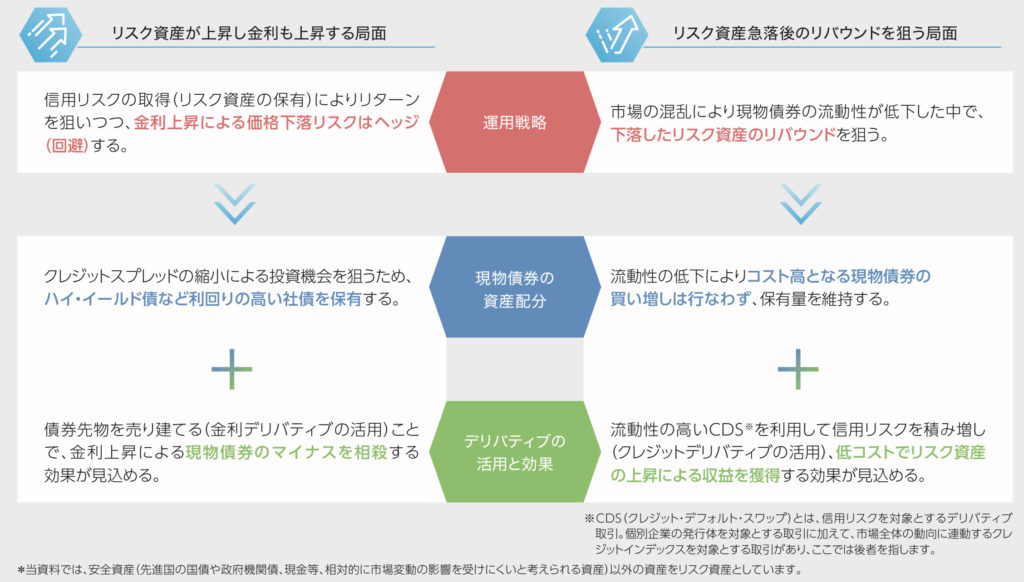

このファンド名にある「ダイナミック」とはデリバティブを入れて運用することを言います。デリバティブを入れることで、当然ながらリスクを下げ投資効率を上げることができます。デリバティブを入れるということは、それだけ個人投資家には難しく、ETFにもないため、ファンドを通して投資をする意味があるということになりますね。

ファンドに投資するならコストが低いETFの方がいいと思ってましたが、確かにデリバティブなんて個人で取り扱えないので、ヘッジファンドになら投資をしてもいいですね。

はい、その通りです。ミューチュアルファンド(ヘッジファンドでないもの)のうちアクティブファンドの8割がインデックス(ETF)に負けているので、ミューチュアルファンドならETFに投資をした方がいいと思います。このファンドも3.3%の購入手数料と1.653%の年間信託報酬がかかりますが、それでリスクを減らせると思ったら、それもしょうがないということになります。

色々な債券投資

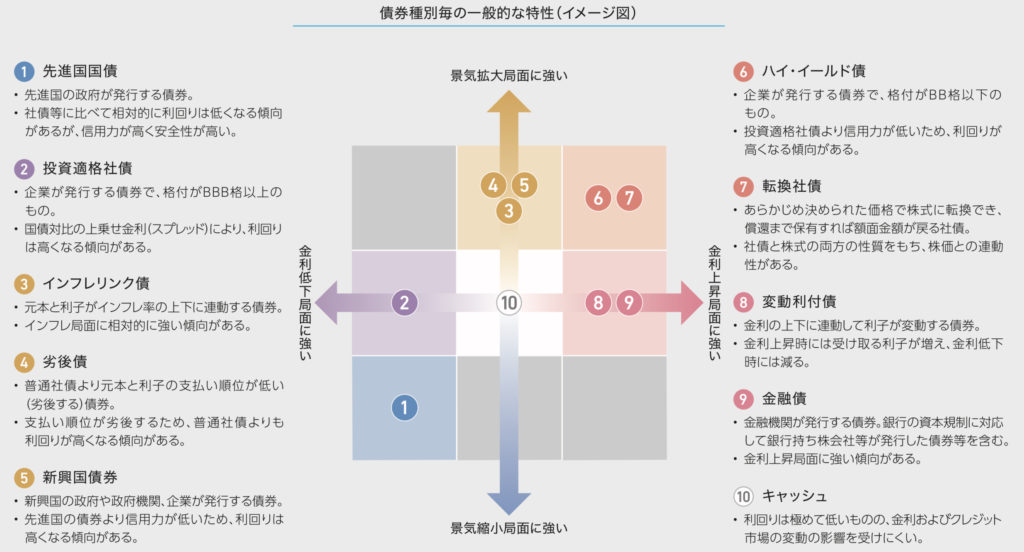

通常、債券投資と聞くと、国債や大企業が発行している社債をイメージすると思いますが、債券だけでもこれだけの種類があります。そしてそれぞれ景気と金利の状況によって良いものと悪いものに分かれます。

現在(2022.4)は景気拡大か縮小か判断が難しいところですが、わかりやすい利上げ局面です。そうなると・・・

6)ハイイールド債

7)転換社債

8)変動利付債

9)金融債

というのが投資をするといい債券資産になります。

知りませんでした。利上げ=債券売りだと思っていましたが、これだけ債券でも投資しておくといい資産があるんですね。全部株へ投資もリスク高いなと思っていたので、検討してみたいです。

特徴として、債券単価が市中の金利ではなく、発行体の株価に連動している、もしくは固定金利ではないということがポイントです。ただ債券は相対取引なので、株のように市場で株価見て注文というわけにはいきませんから、こうした債券投資こそプロ(ファンド)へ任せた方がいいと思います。

このファンドの投資履歴と運用成績

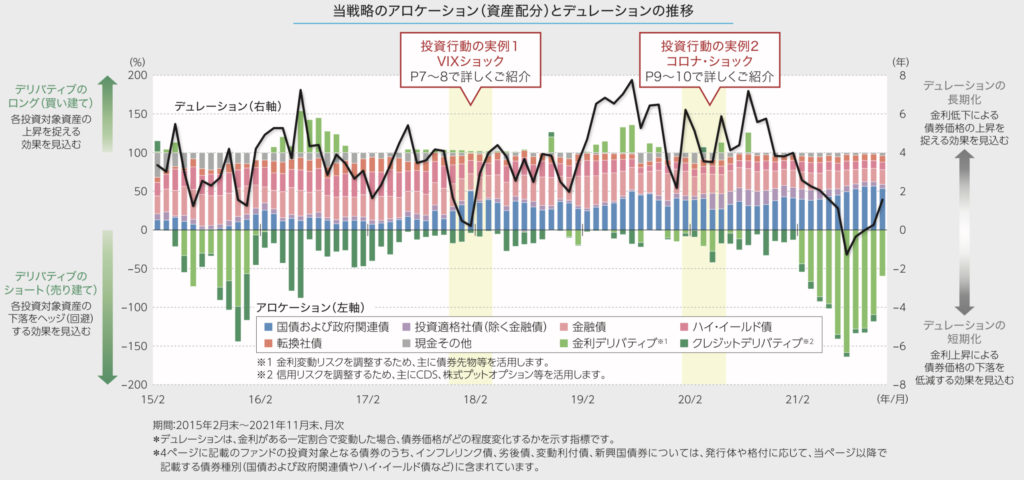

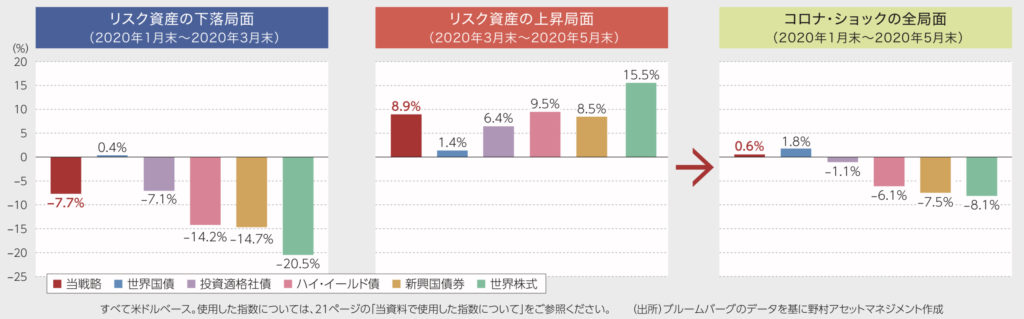

これまでの債券市場でのそれぞれの債券の値動きを見てみましょう。一番酷かったのがコロナ時ですが、その時にもちゃんとリターンがでいるものがあることがわかりますよね。コロナの1年だけを拡大してみます。

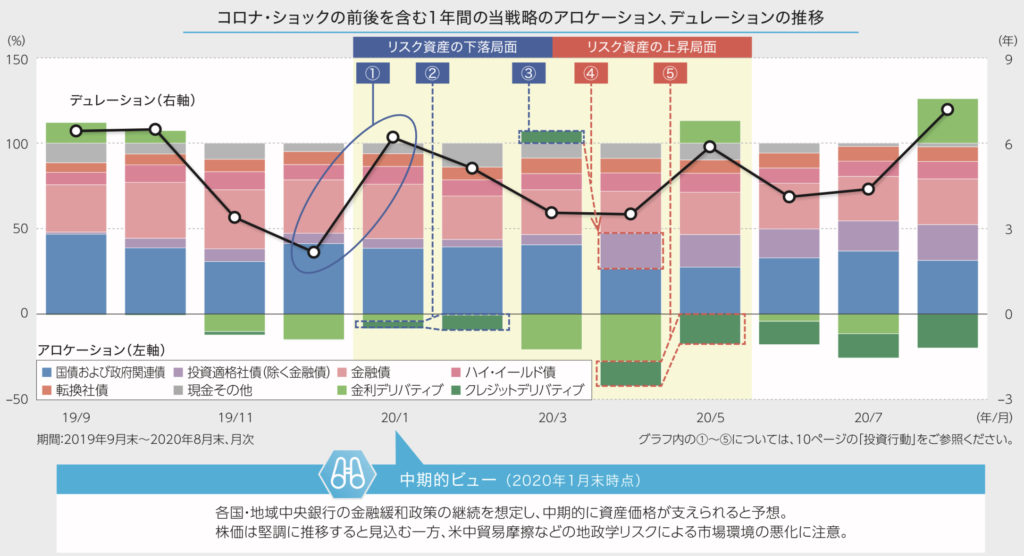

もう記憶に薄くなっているかもしれませんが、2020年にコロナが発生しだし、3月にパンデミックにより各国鎖国となりました。株価も一時は下げましたが、パンデミックと同時に各国量的緩和と支援を表明したことで、むしろ株式市場へ投資資金が流れ込み、株価はハイテク株、製薬中心に大幅高となりました。その間、このファンドは投資対象債券をこのように振り分けていたようです。

結果、下落時の損失は限定的に、上昇時はそこそこのリターンをあげていました。とはいえ、コロナ禍では上記6~9含め、投資はしない方が良かったようです。

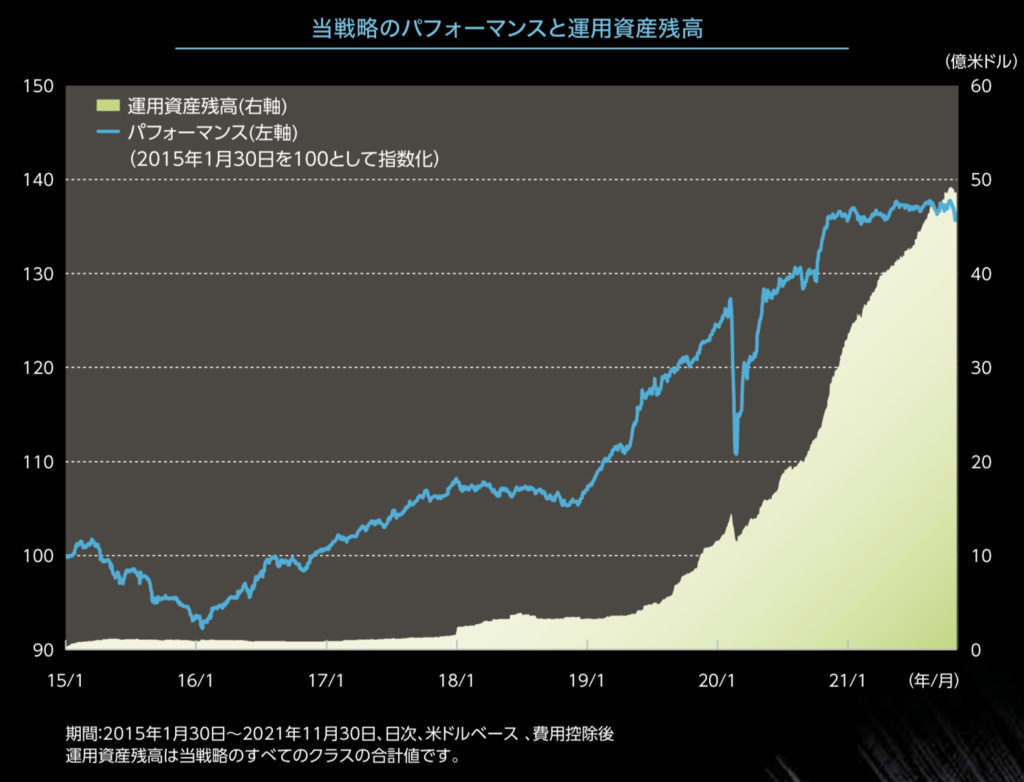

こちらが2015 年来の運用成績。コロナ発生時を除いて、リスク(上下のブレ)が比較的低く、安定した運用をしていることがわかります。

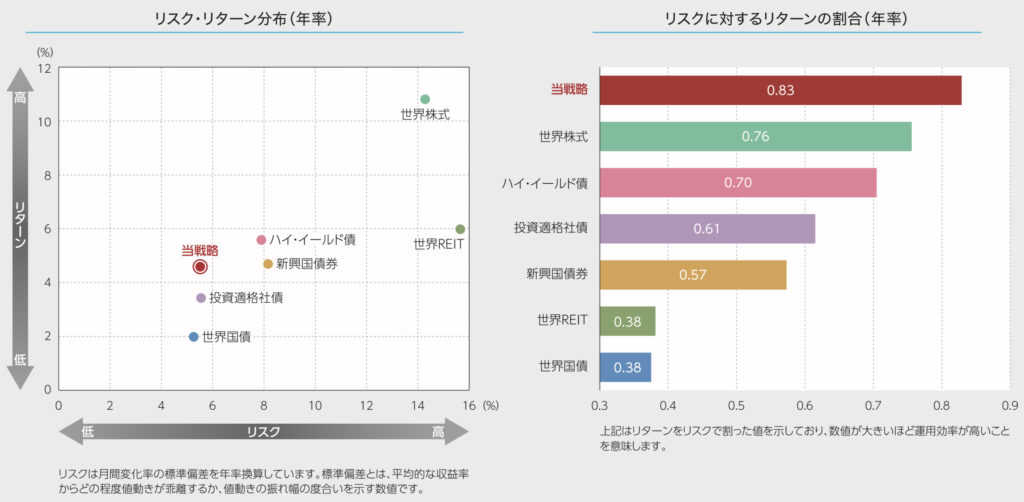

リスク=リターンを見てみると・・・

年率平均リターン:4.5%

年率平均リスク:5.5%

くらいで、国債や投資適格債(よく知っている上場企業)と同等のリスクでもっと良いリターンとなり、同程度のリターンであるハイイールド債や新興国債券よりはリスクが低くなっていることがわかります。なので、債券投資をするならこのヘッジファンドで行い、合わせて株のリターンも得るために米株や世界株へも投資をするといいですね。

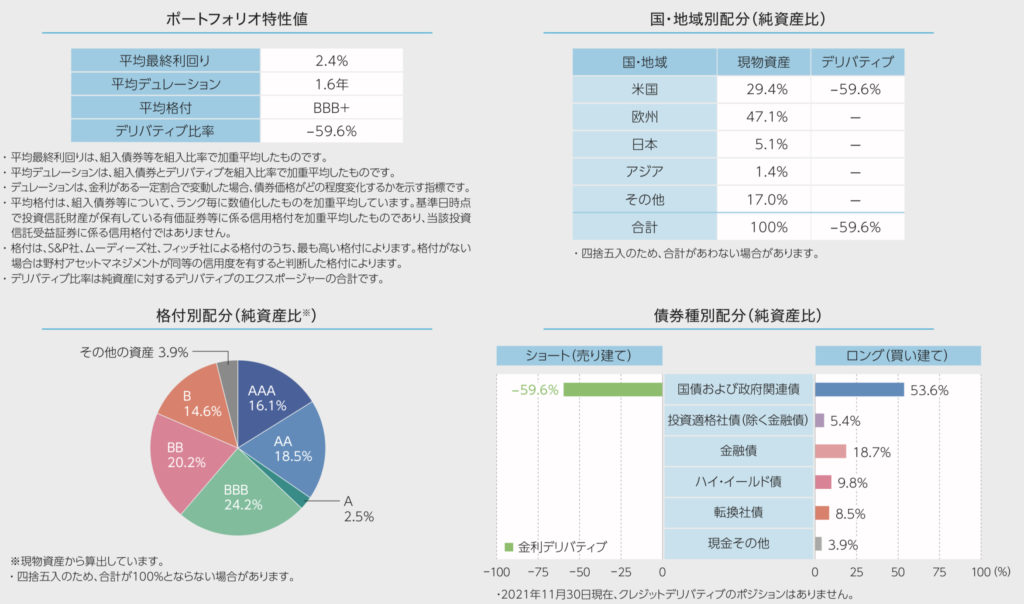

こちらが現在の投資先ポートフォリオ。利回りが2.4%、保有期間が1.6年、平均格付けがBBB+、デリバティブで-59.6%のヘッジ(ショートポジション)をしています。これだけショートをかけないといけない相場の中、ミューチュアルファンドを通して債券資産を買っていたらと思うと怖いですよね。地域別に見てみると欧米だけで80%となってます。

債券をショート(空売り)という発想がありませんでした。餅は餅屋ですね。

そうですね、ミューチュアルファンドやETFでの投資は近年のように相場がいい時はいいのですが、結局高くなってちゃんと売り抜けないといけません。そこで仮にちゃんと売れたとして、その後どのような投資をするのでしょうか?これから下がると思った投資家がまた同じような、もしくは違う資産へ投資をすることって結構難しいですよね。そういう時にヘッジファンドやオルタナティブへの投資を検討されるといいと思います。

ヘッジファンドは長期投資で

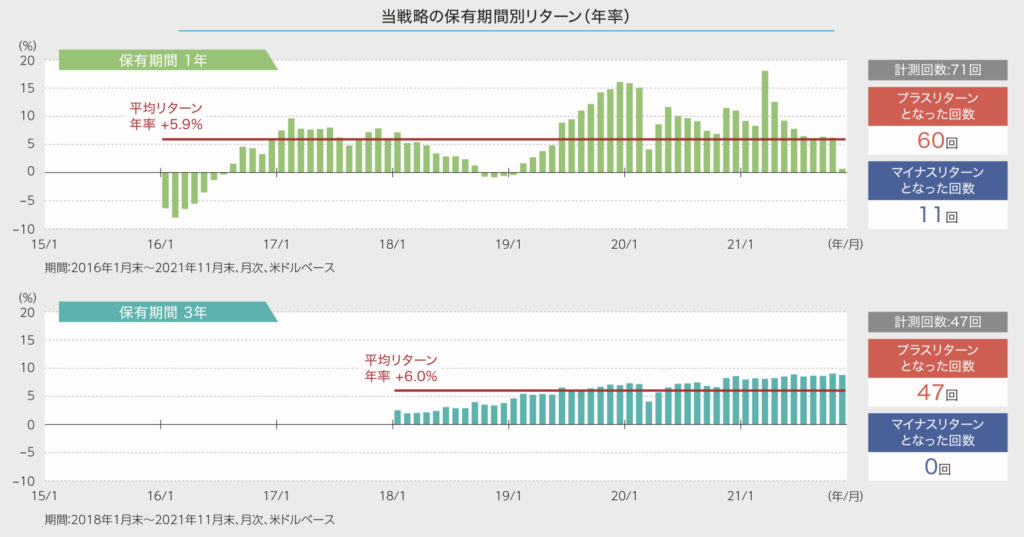

最後に投資前半に言えることでもありますが、ヘッジファンドは特に長期投資をしましょう。ここでは1年と3年を比較しているだけですが、1年の投資ではマイナスになった回数が過去11回もありましたが、3年保有するだけでこれが0になります。なので、証券マンは買わせたら、1年後には売りましょうって言ってくると思いますが、利益が出てても損をしていても、構わず保有し続けましょう。

そうなんです、投資する決断はできたとしても売るタイミングがわかりません。。

投資は売るのが最も難しいと言います。そういう時はいつでも遠慮なく我々投資アドバイザーへご相談ください。いつでも無料にて相談に乗ってます。

※直接相談はこちら(無料)

- ポートフォリオに債券資産を入れるならこのファンドを検討しよう

- ヘッジファンドはリスクを減らしリターンを増やす

- 長期投資をして、売りタイミングは我々へご相談を

日本にもだいぶヘッジファンドの選択肢が増えてきましたが、それでもオフショアにあるファンドの一部を日本に仕入れてきているだけですから、もっとたくさんの選択肢から、もっと成績の良いヘッジファンドへ投資をしようと思ったら、オフショアへ直接投資をすることを検討してください(海外投資)。

※『海外投資入門書(マニュアル)』はこちら(無料)

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/4705/trackback