こんにちは。K2 College大崎です。

FRB(米連邦準備理事会)は1-2日に開催したFOMC(連邦公開市場委員会)で、政策金利の誘導目標を0.75%引き上げ、3.75-4.00%としました。

市場の予想どおりですね。

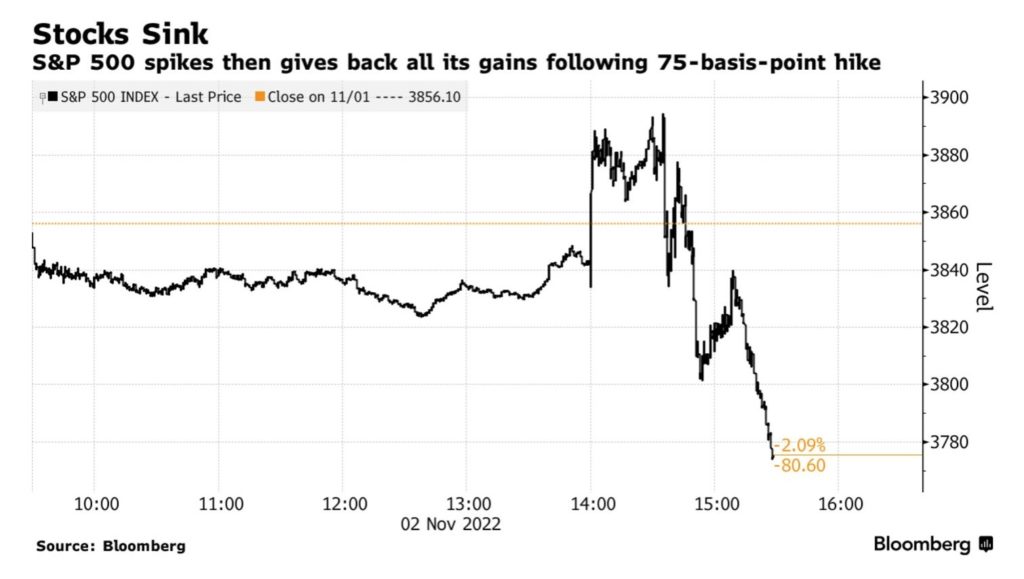

ただ、FOMCの声明発表後、株価や債券価格は一旦上昇しましたが、その後のパウエル議長の記者会見で下落しました。

S&P500指数は、一時1%上昇しましたが、2日の終値では2%を超す下落となり、ブルームバーグのデータによれば、FOMCの政策決定発表日にS&P500指数の下げ幅が2回連続で1%を上回るのは08年以来とのことです。

来月にも利上げ幅が縮小されるかも知れないとの声明に期待をもったものの、「利上げ停止を考えるのは極めて時期尚早」とのパウエル議長の発言にその期待も打砕かれたようですね。

- 金融引き締めから政策転換をするわけではない

- ディフェンシブセクターが最も良いパフォーマンスとなる傾向

金融引き締めから政策転換をするわけではない

FRBは4回連続で0.75%という大幅利上げを決定しました。

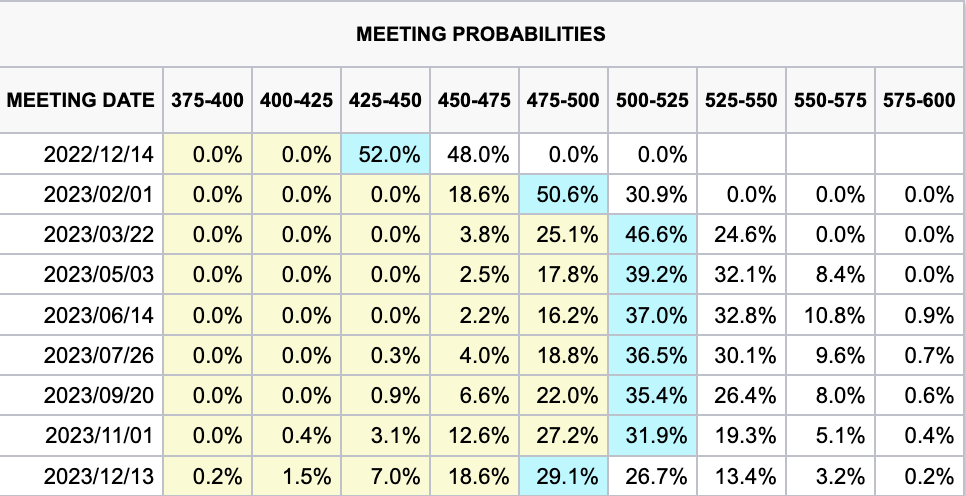

ここ最近は利上げ幅にフォ−カスされてきましたが、今後は、政策金利の最終到達点(ターミナルレート)はどこになるのか、ターミナルレートに達するまでにどれくらい時間がかかるかという点にフォーカスされていくでしょう。

物価高はすぐには収まることはないですから、利上げのペースを落としたとしても利上げが続くことには変わりありませんし、金融引き締めから政策転換をするわけでもありません。

市場予想を見てもターミナルレートは5.00%-5.25%と予想されており、2023年12月まではこの水準が維持されると見られております。

また、物価目標を確実に達成するために、さらなる利上げをするかも知れませんしね。

ちなみに、政策金利の見通しに反応しやすい2年債利回りは、現在4.718%となっており、一時5%超まで上昇しております。

ディフェンシブセクターが最も良いパフォーマンスとなる傾向

また10年債利回りは再び上昇してきており、株価にとってマイナス要因が続いております。

金融引き締めにより株式市場から資金は流れやすい状況ですが、今後、景気後退局面に移行してきます。

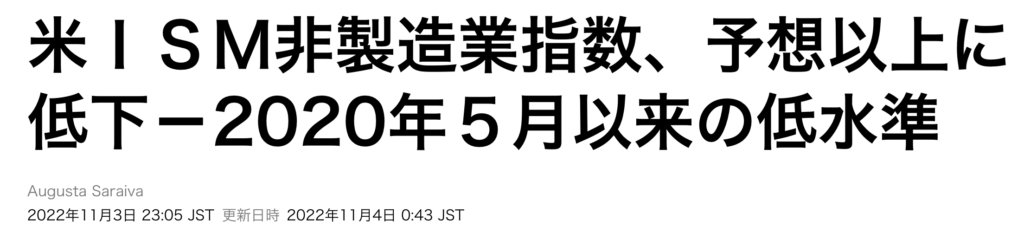

米供給管理協会(ISM)が発表した10月の非製造業総合景況指数を見ても、市場予想以上に低下しており、経済が低調なことを示唆しております。

企業業績も悪化して株価が下がる「逆業績相場」となっていきますから、企業業績が景気との連動性が低いヘルスケアや生活必需品、公益などといったディフェンシブセクターに投資先をローテーションして行くのもひとつの投資戦略でしょう。

まとめ

- 金融引き締めは継続しますので、株価軟調は続きます

- パフォーマンスを高めたければディフェンシブセクターに投資しておきましょう

ポートフォリオ変更の相談を希望される方は、こちらからお問合せください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/8309/trackback