こんにちは、K2 College 松本です。

今回はメットライフ生命の変額保険「ライフインベスト」を解説します。

代理店の方に「この保険の『世界株式型』がオススメです!」と勧められて加入を考えています。

確かにリターンがでてるので良い投資先の1つですが、盲信してゴリ押しで勧めてくる人には要注意です。

- 動画解説

- メットライフ生命は外資系で1番歴史があり良い会社

- 変額保険という仕組みがダメだけど投資先としては優秀

- 保障と貯蓄は分けよう!

- 契約はしない。既に契約している人は個別相談してください。

動画解説

メットライフ生命は外資系で1番歴史があり良い会社

会社概要

日本国内におけるアメリカン・ライフ・インシュアランス・カンパニー(以下、アリコ)の営業は、長らくアリコが日本支社(通称・アリコジャパン)を設けて直接行っていました。2011年4月にアリコがメットライフ傘下になったことを受けて通称を「メットライフアリコ」に変更。

2012年4月、新たに日本法人となるメットライフアリコ生命保険を設立し、従来のアリコ日本支社が締結した保険契約をすべて日本法人に移しています。2014年7月に商号をメットライフ生命保険に、ブランド名を「メットライフ生命」に変更。

外資系生命保険会社の第1号であり、日本で48年の歴史を有する。販売経路としては、約4,300名のコンサルタント社員、約6,000店の保険代理店、テレビや新聞広告等を媒介とする通信販売、115の銀行や信用金庫等を通じた金融機関による販売の4つにチャネルが分かれている。

営業開始:1973年2月1日

事業所:103営業所(2021年3月31日時点)

総資産:34兆2,317億円(2021年3月31日時点)

保有契約高:13兆1,896億円(2021年3月31日時点)

格付情報

S&P:AA- (2021年3月26日時点)

ソルベンシーマージン比率

959.7% (2021年6月末時点)

「メットライフ」より「アリコ」という呼称がしっくりきますね。

アリコでの歴史が長いので仕方ありませんね。CMなどの宣伝もしっかりする会社なので、『ピーナッツ』キャラクター(スヌーピー、チャーリーブラウンなど)の印象も強いですね。

ただ、イメージよりも大事な格付け、ソルベンシーマージン比率からも十分に信頼に値する会社と言えます。

変額保険という仕組みがダメだけど投資先としては優秀

契約概要

商品名:ライフインベスト

正式名称:変額保険(有期型2020)

契約年齢:0歳〜70歳

保険期間:10年〜30年(5年単位)/50〜80歳(5歳刻み) *契約時の年齢による

払込期間:保険期間と同じ

払込頻度:月払、半年払、年払

死亡保険金額:200万円〜

保障内容

- 死亡や高度障害になったときに、保険金を受取ることができます。

- 満期を迎えたときは、満期保険金を受け取れます。

商品解説

変額保険とは、預かった保険料の一部を運用し、運用実績によって将来受け取る死亡保険金や解約返戻金、満期保険金が増減する保険の事です。ただし死亡保険金は最低保証があります。ざっくり言うと養老保険と投資信託を合体させた商品と思ってください。

保険料は「一般勘定」と「特別勘定」と分けて運用されます。「一般勘定」は主に国債などで運用しており、運用責任は保険会社にあるので死亡保険金の最低保証があります。「特別勘定」は株式や債券などを組み合わせて運用し、運用成果に応じて死亡保険金や解約返戻金が増減します。特別勘定の損益は全て契約者の責任となります。

つまり保険料の一部は死亡保障のための経費となっており純粋に保険料全てが投資に回るわけではありません。

投資先

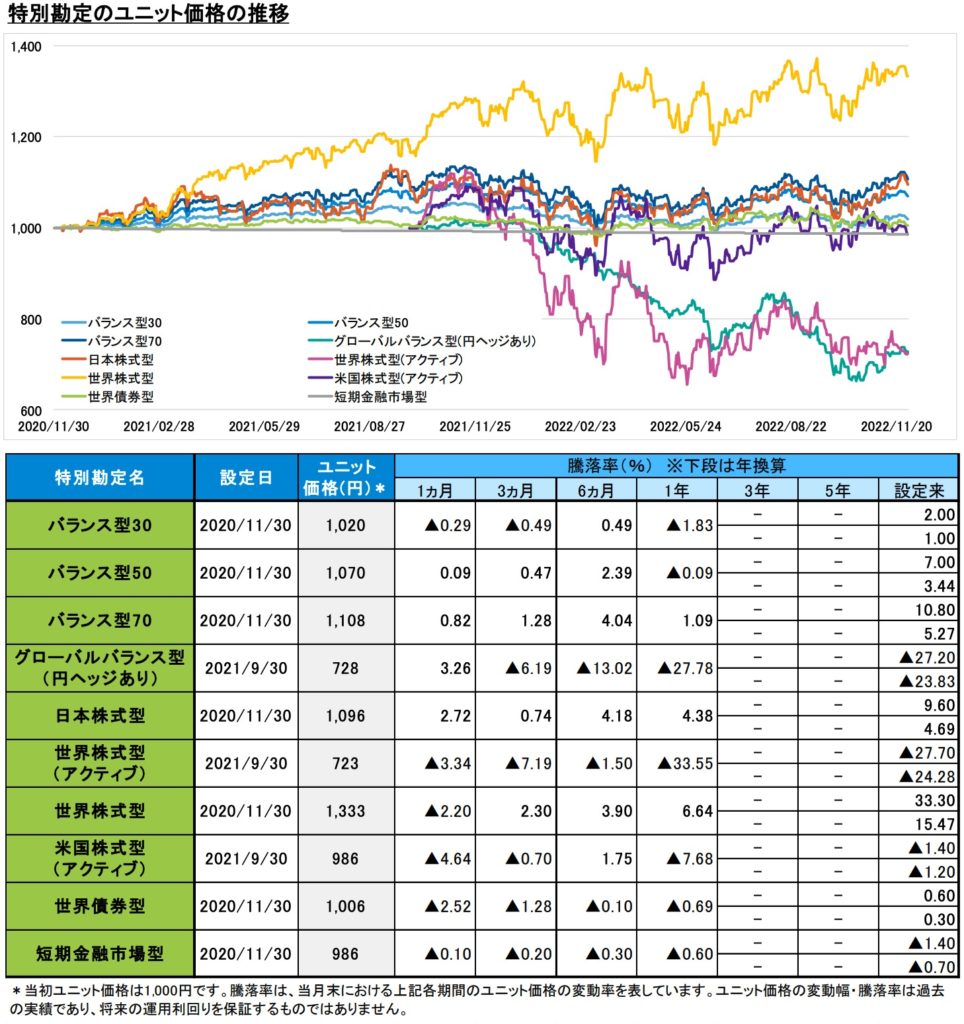

選択できる投資先は以下の10個です。

それぞれの現在(2022年11月30日)までの運用成績は以下になります。

運用年数はそれぞれ違いますが、ユニット価格というのが元々の基準値1,000からどれだけ増えたか、減ったかという数字になります。次に一番右側の設定来の騰落率を見てください。「バランス型30」の場合、運用開始当初に投資した金額が2%増えており、年換算だと1%/年ということです。

一番成績が良いのは「世界株式型」で設定来33.3%増えており、年換算で約15%/年になっておりとても優秀です。ただ今後もこの年利が続くと考えるのは楽観的すぎるので、その数字を鵜呑みにしないでください。

担当者もこの実績を特にオススメしていました。

運用実績が良いのは間違いないですが、残念なのは変額保険という箱ですね。

保障と貯蓄は分けよう!

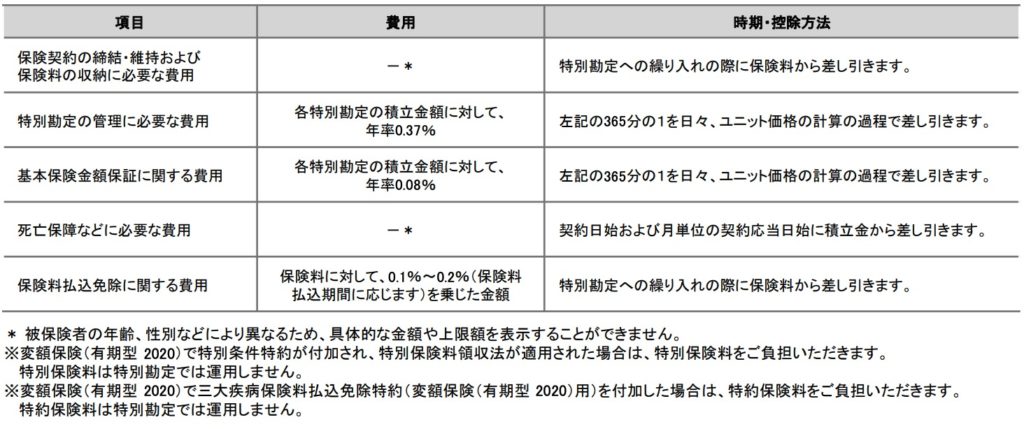

商品解説でもお伝えしましたが、変額保険は生命保険と投資信託を合体させたものです。もちろん死亡保障がタダで付いているわけではなく、コストが掛かっています。つまり死亡保障が不要な方にとっては全く無駄な費用が掛かることになります。それぞれどのような費用(コスト)が掛かっているか確認しましょう。

保険関係費

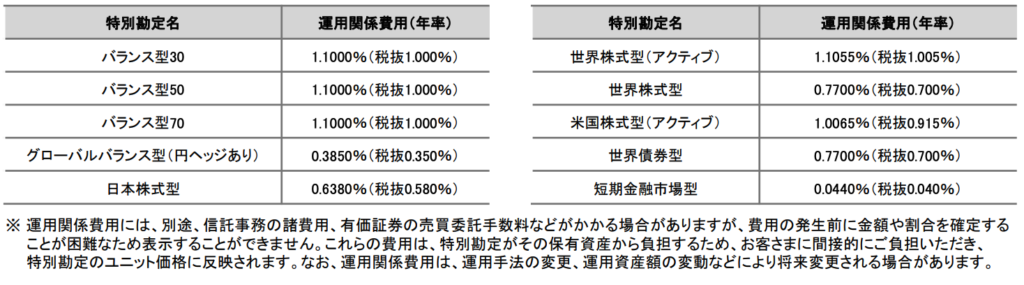

運用関係費

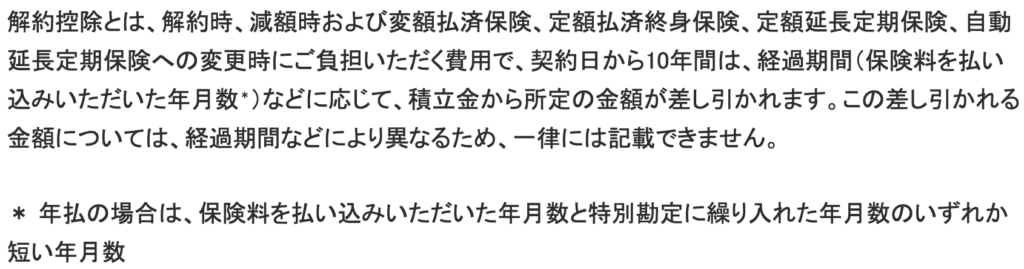

解約控除

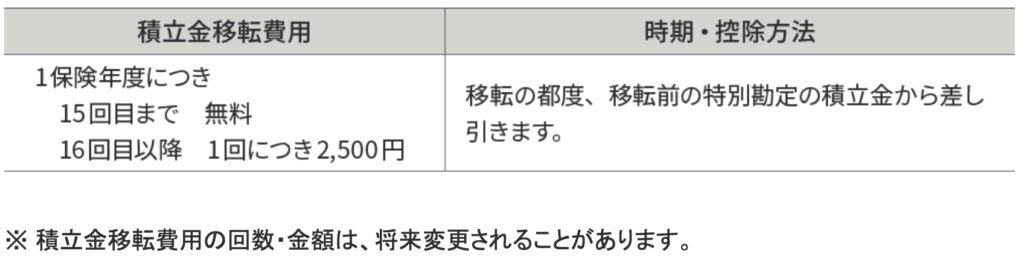

積立金移転費用

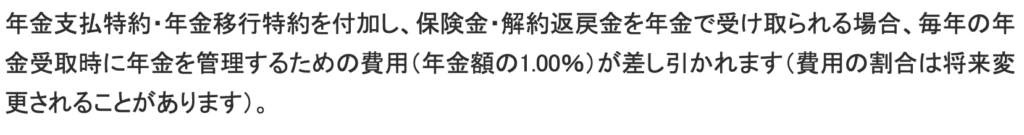

年金管理費用

コストは上記の通り沢山ありますが、メインは保険関係費と運用関係費です。ただ、保険関係費に関しては記載がないので、残念ながらブラックボックス状態(保険会社あるある)です。ザックリですが、保険料の15〜20%くらいが差し引かれ残った部分で特別勘定の買付が行われているイメージです。

では死亡保障も備えたい方には変額保険が適しているのでしょうか?

私なら別々に備えます。死亡保障は子どもが自立するまの期間だけあればいいので、保険料の安い収入保障保険で備えます。理由は、将来の状況はその時にならないと分からないからです。「何を今さら当たり前のことを…」と思われたかもしれませんね。

例えば、変額保険で貯まったお金を子どもの進学費用として使いたい場合は解約するしかありませんが、そうすると死亡保障もなくなります(まだ死亡保障は必要なのに)。逆に子どもが大学に進学せずに直ぐ社会人になった時は死亡保障が不要になりますが、死亡保障だけ外すことはできません。

それぞれ別々に備えていたら不要なものは解約すればいいし、引き出したい資金は自由に引出すことができますね。

たしかに別々に備えたほうが将来、柔軟に選択できますね。

その通りです。

死亡保障が必要な人は収入保障保険に加入するか、貯蓄と死亡保障の両立が唯一できる海外終身保険を選択肢にいれてください。詳しくは下記の入門書をダウンロードして一読ください。

※【入門書】家族のために死亡保障を準備するための入門書

契約はしない。既に契約している人は個別相談してください。

変額保険は生命保険と投資信託が合体したものですが、日本のコスパの悪い生命保険にコストを払うのが勿体ないです。確かに「世界株式型」の運用成果は素晴らしいのですが、それに投資するために「ライフインベスト」をわざわざ契約する必要はないでしょう。

また変額保険は運用成果によって解約返戻金が変動する投資性の強い商品なので、一概に他の商品と比べることができません。ただこの手の商品は投資先次第なのに、10種類しか投資先がない上に、ハイイールド債、ハイテク株、インフラ株、水関連株などのテーマ株もありませんから、長期で運用してくプラットフォームとして欠陥があります。

そしてアドバイザーがいなくて、投資先を自分で決められますか?

販売してる保険募集人も、投資とか運用なんてほとんど理解してないまま販売をしているのが現状です。

さらに、多くの方が貯蓄を目的に変額保険を契約されると思いますが、生命保険と投資信託を合体させた商品だと、死亡保障コストが掛かってしまうので「殖やす」という目標達成を遅くしてしまうだけです。死亡保障の付いていない金融商品で積立をしましょう。

特に今年(2022年)は欧米で利上げが続いていますから、一度株式への比重を減らすことも考えましょう。その代わりに下げ相場でも変わらず安定した収益を出せるヘッジファンド、オルタナティブへ投資をしましょう。

※新『オフショアファンド入門書(マニュアル)』はこちら(無料)【NEW】

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(養老保険や変額保険はしないで)

また教育資金準備や貯蓄だけが目的の方は、下記の入門書も一読ください。

※【入門書】公的年金に依存しない自分年金を準備するための入門書

※【入門書】子供のためにベストな学資保険に入るための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/9295/trackback