こんにちは。K2 College大崎です。

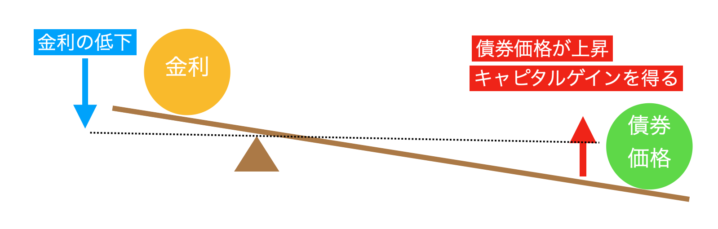

- 債券価格の上昇でキャピタルゲインを得る

- インカムゲインを得ながら、キャピタルゲインを得るタイミングを待つ

- S&P500指数が下落したタイミングでTLTは上昇している

債券価格の上昇でキャピタルゲインを得る

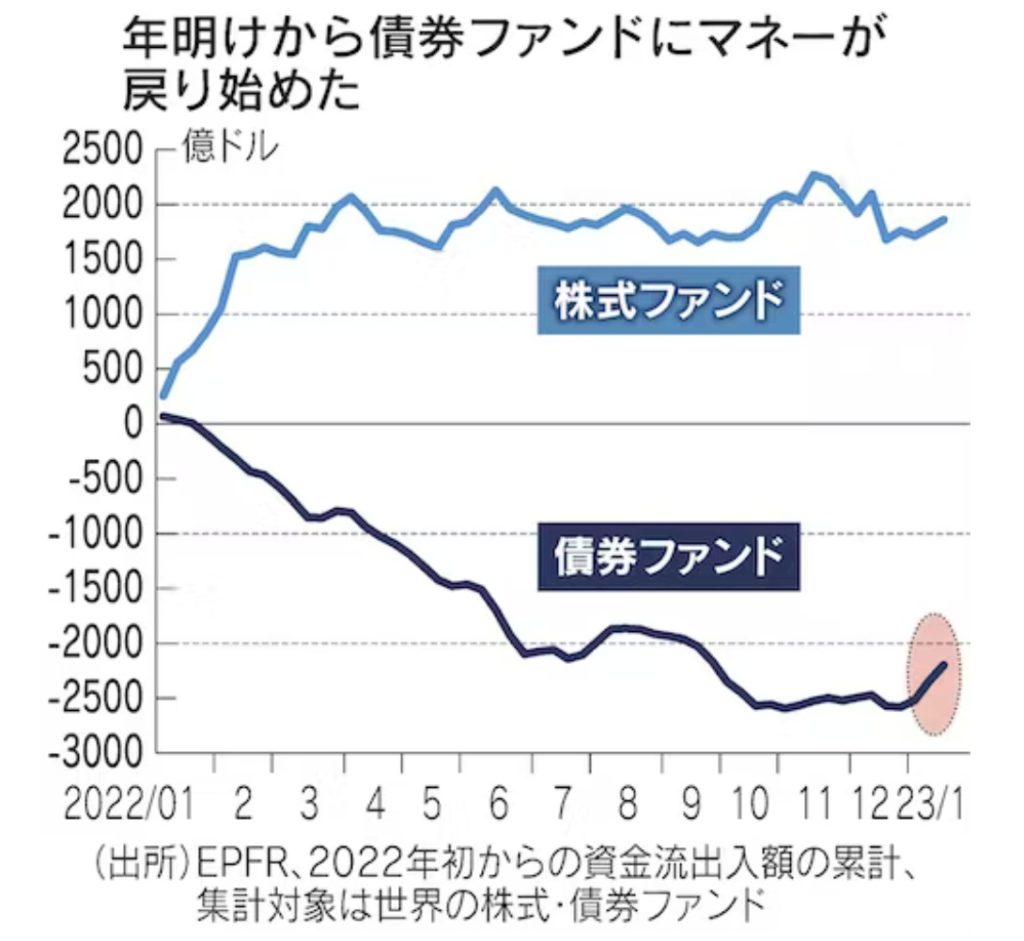

債券市場に資金が流入しておりますね。

昨年はFRB(連邦準備理事会)が通常の3倍ペースという急激な利上げを続けましたから、債券市場から多額の資金が流出しておりましたが、投資家の資金が戻り始めております。

日経新聞の記事の中で、JPモルガン・アセット・マネジメントの前川将吾氏は、「景気悪化局面でプラスのリターンを上げ続ける可能性が高いのは、信用力の高い債券だけだ」と語っています。

国債や政府機関債、高格付け社債といった投資適格債はリセッションに強い資産ですからね。

昨年9月2日に「米国債への投資妙味が出てきた」のコラムでは、債券投資への投資妙味が出てきたと述べましたが、

例えば米国債20年超のものであれば昨年11月初旬から反転してきておりますので、このタイミングで仕込むことができた方は、今後、キャピタルゲインを期待できるのではないでしょうか。

過去の水準と比較しても価格は随分安い水準ですし、

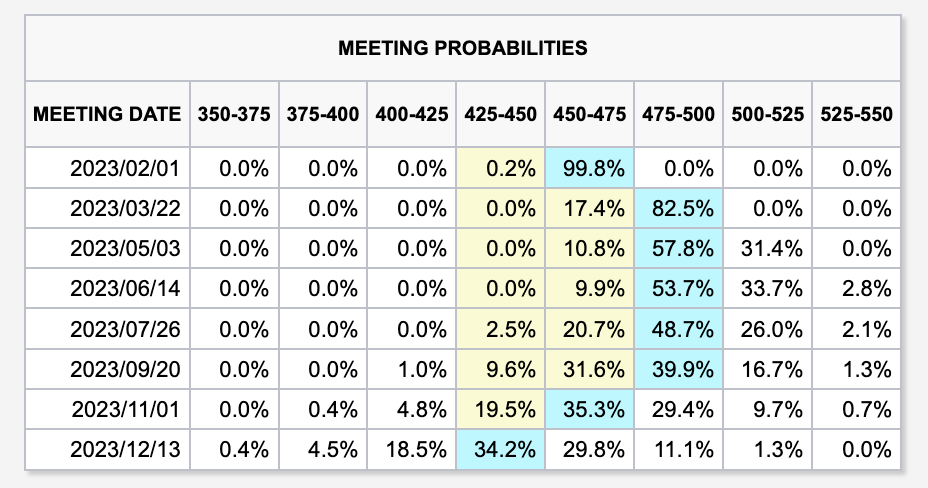

前述しましたとおり、ここまで価格が下落したのはFRBが通常の3倍ペースの0.75%という急激な利上げを続けてきたからであり、その急激な利上げも、今のところ2月と3月のFOMCでそれぞれ0.25%利上げし、年内には利下げする可能性があると見込まれております。

政策金利の利上げで債券利回りも上がり、反対に債券価格は下がって来たわけですから、利上げが鈍化し、その先は利下げが見込まれているということであれば、今度は、今までの逆回転が進みますから、今まで下がってきた債券価格は上昇していくということですね。

株式にしろ、債券にしろ、不動産にしろ、安く買って高く売ることでキャピタルゲインを得ることができるわけですから、安値の今のうちに仕込むことがポイントとなってきます。

インカムゲインを得ながら、キャピタルゲインを得るタイミングを待つ

もちろん債券ですから、分配金が支払われます。

iシェアーズ 米国国債 20年超 ETF(TLT)の最新の運用報告書(2022年12月31日時点)で30日利回りを確認すると、分配金利回りは3.92%でした。

現在は、この分配金(インカムゲイン)を得ながらキャピタルゲイン(値上がり益)を得るタイミングを待つといった状態でしょうか。

ちなみに30日利回りとは、1口当たりの過去30日のインカム利回りのことで、

過去30日間のインカムゲインから1口当たりの市場価格で除した利率を年率換算した数値のことです。

なお、米国債でも20年超の長期の債券を取り上げているのは理由があります

債券とは、お金を借りた証拠として利息の支払いや元本を返済することを約束して発行するものですが、借りる期間が長ければ長いほど元本や利息の支払いが滞ったり、支払いが不能になるといった事態が生じるリスクが高くなりますので、通常は、期間が長い債券に対する利息の方が高くなります。

現在は、米国債券市場では2年国債利回りが10年国債利回りを上回る(逆イールド)現象が生じておりますが、基本的には期間の長い国債の金利の方が高くなります。

ですので、高い利回りを得たいと考えるならば、残存期間の長い債券を選択する必要があります。

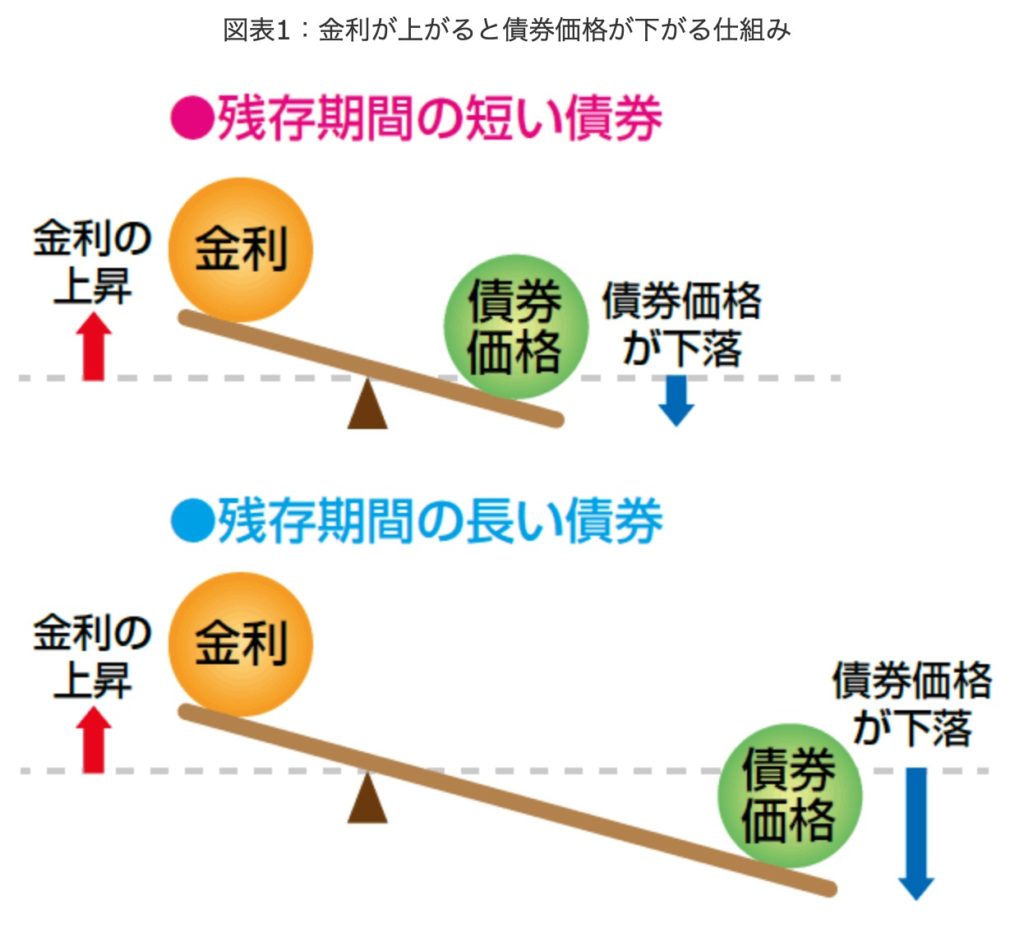

そして、現在、債券価格は安い水準にあると前述しましたが、残存期間の短い債券よりも、残存期間の長い債券の方が価格変動の幅が大きいです。

下図は、残存期間の短い債券(短期債)と長い債券(長期債)を比較した図です。

残存期間が長い債券の方がシーソーの長さが長いですし、債券価格が下落する幅も大きいですよね。

これだけ見ると、残存期間の長い債券は債券価格が下落する幅が大きいですから、怖いと考える方もいるかと思います。

しかしながら、前述したことを思い出してください。

現在は、急激な利上げで下落した長期債券も、今後は上昇局面が見込まれております。

しかも、シーソーが長い分、下落幅が大きかった反面、上昇するときも大きく上昇することが見込めるわけです。

S&P500指数が下落したタイミングでTLTは上昇している

また、債券は「魅力的なリターンと下振れリスクからの逃避という両方から恩恵を受ける可能性がある」のコラムでも取り上げましたが、

iシェアーズ 米国国債 20年超 ETF(TLT)は、株式が下落した際には上昇していることが多く、分散効果が効いていることもわかりましたから、S&P500などの株式に投資している方はリスク分散のためにポートフォリオに組み込んでおくと宜しいかと思います。

まとめ

- 債券でリターンを得る仕組みを理解して儲けよう

- キャピタルゲインを得る準備をしておこう

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/9886/trackback