こんにちは、K2 College編集部です。

新NISA(Nippon Individual Savings Account)は、投資による配当や優待を効率的に活用するための優れたツールです。ここでは、新NISAを利用した配当や優待の効果的な活用方法について詳述します。

配当や優待も使えるんですね。

はい、詳細を見ていきましょう

- 新NISAの基本的な仕組み

- 配当金の活用方法

- 株主優待の活用方法

- 新NISAを利用したポートフォリオ構築

- 新NISAの活用戦略と実践

動画解説

新NISAの基本的な仕組み

新NISAの年間投資枠の上限額は360万円(つみたて投資枠120万円、成長投資枠240万円)あり、その運用益が非課税となる制度です。

非課税保有期間が無期限化され、長期的な資産形成を支援します。配当金や株主優待も非課税対象となり、これを活用することでさらなるリターンを狙うことができます。

年間の投資枠360万円は使いきれませんね。

全体で月々30万円までなので大きい枠ですね。

配当金の活用方法

配当金は企業が利益の一部を株主に還元する形で支払われるものです。新NISAで得られる配当金は非課税となり、手取り額が増えます。

配当金再投資

- 複利効果の活用: 配当金を再投資することで、複利効果を享受できます。再投資した配当金がさらに配当を生むことで、資産が加速度的に増加します。

- 自動再投資プラン: 新NISA口座では、配当金を自動的に再投資するプランを設定できる場合があります。これにより、手間なく再投資を行えます。

- 分散投資の強化: 配当金を利用して新たな銘柄に投資することで、ポートフォリオの分散を図り、リスクを軽減します。

配当金の生活費補填

- 安定収入源: 配当金を定期的な収入源として利用することで、生活費の補填が可能です。特に退職後の生活資金として有効です。

- 目標設定: 生活費の一部を配当金で賄うことを目標とし、そのために必要な投資額や配当利回りを計算します。

配当も非課税というのは大きいですね。

はい、ただ効率よく運用できるよう、基本的に配当も再投資に回すほうがいいですね。

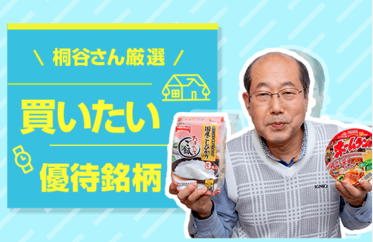

株主優待の活用方法

株主優待は、企業が株主に対して提供する特典であり、商品券や割引券、自社製品など多岐にわたります。新NISAで株主優待を活用することで、非課税の恩恵を受けながら実質的な利益を得ることができます。

企業選定

- 優待内容の確認: 投資する企業の優待内容を確認し、自分の生活に役立つ優待を提供している企業を選びます。

- 優待利回りの評価: 優待利回り(優待の価値を株価で割った値)を計算し、高利回りの企業を選定します。

- 長期保有特典: 一部の企業は、長期保有株主に対して特別な優待を提供します。これを利用することで、さらに多くの特典を享受できます。

優待の有効活用

- 生活費の節約: 株主優待を日常生活で利用することで、実質的な生活費を節約できます。食品や日用品、交通費の優待が特に有用です。

- レジャーや娯楽: レジャー施設や映画館、旅行などの優待を利用することで、余暇の充実を図ります。

- 優待の売却: 必要ない優待は、金券ショップなどで売却することも可能です。これにより現金化し、再投資資金に充てることができます。

株主優待も使いやすい優待があれば保有しておくのはいいですね。

スーパーなど身近な企業だと優待狙いもいいですね。もちろん業績が伸びていく企業、という前提はあります。

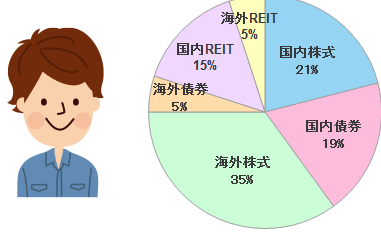

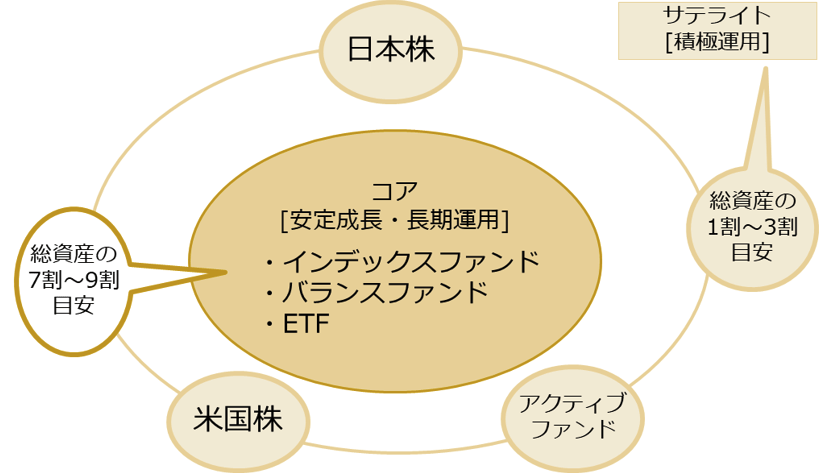

新NISAを利用したポートフォリオ構築

配当や優待を最大限に活用するためには、適切なポートフォリオを構築することが重要です。

配当重視のポートフォリオ

- 高配当銘柄の選定: 高配当銘柄を中心にポートフォリオを構築します。配当利回りや企業の財務健全性を確認します。

- 業種の分散: 異なる業種の高配当銘柄に分散投資することで、リスクを低減します。

- ETFの活用: 高配当株を対象とするETF(上場投資信託)を利用することで、手軽に分散投資が可能です。

優待重視のポートフォリオ

- 生活関連優待の選定: 日常生活で役立つ優待を提供する企業を選びます。食品や日用品、交通費などの優待が特に有用です。

- 長期保有のメリット: 長期保有特典を提供する企業に投資することで、優待内容が充実するメリットを享受します。

- 優待カレンダーの活用: 株主優待の権利確定日を把握し、効率的に優待を受け取れるように投資を計画します。

いずれもバランスが重要ですね。

個別株はもちろん値動きもあるので、長期保有できる株を選んでいきましょう。

新NISAの活用戦略と実践

新NISAを最大限に活用するためには、戦略的なアプローチが必要です。

長期投資の重要性

- 複利効果の最大化: 配当や優待を再投資することで、長期的な資産増加を目指します。

- 市場の変動に対する耐性: 長期的な視点で投資することで、一時的な市場の変動に惑わされず、安定した成長を期待します。

定期的な見直しとリバランス

- ポートフォリオの見直し: 定期的にポートフォリオを見直し、配当や優待の効果を最大化するための調整を行います。

- リバランス: 資産配分が偏った場合はリバランスを行い、リスク管理を徹底します。

投資の基本は変わらないですね。

はい、長期運用、定期的な見直し、ですね。経済全体の流れを把握し将来に備えましょう。

まとめ

- 配当、株主優待もあるので長期目線で保有する

- 資産全体のポートフォリオを考え投資を行う

新NISAを利用した配当や優待の活用方法について、以下のポイントを押さえました。配当金の再投資と生活費補填: 配当金を再投資することで複利効果を享受し、安定した収入源として利用する。

株主優待の有効活用: 生活費の節約や余暇の充実に役立て、必要ない優待は売却して再投資資金に充てる。

ポートフォリオ構築: 配当重視や優待重視のポートフォリオを構築し、長期的な視点で資産を増やす。

これらの戦略を実践することで、新NISAを最大限に活用し、効果的な資産形成を目指しましょう。

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/22999/trackback