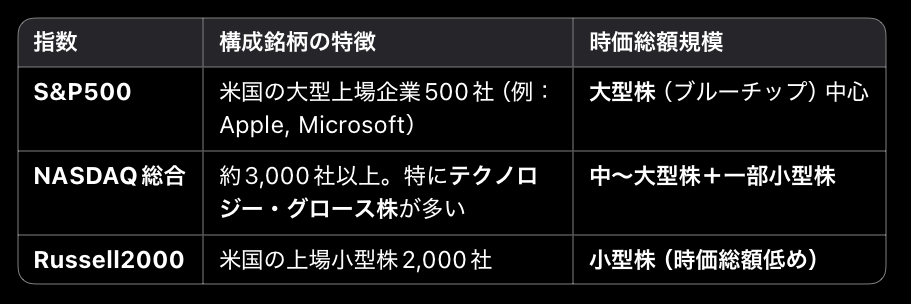

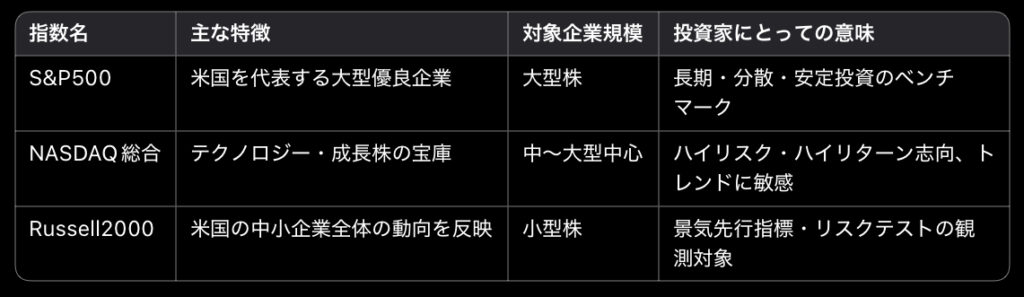

米国の代表的な株価指数である「S&P500(スタンダード&プアーズ500)」「NASDAQ(ナスダック総合指数)」「Russell2000(ラッセル2000)」は、それぞれ構成銘柄の性格や目的、業種構成、企業規模などに違いがあります。

• S&P500:米国を代表する大型株500社の時価総額加重平均。投資家にとって「市場全体の体温計」とされる。

• NASDAQ総合指数:ハイテク・成長株中心の約3,000社で構成。テック株の動向を映す。

• Russell2000:小型株2,000社から構成され、中小企業の動きを表す指標。景気敏感性が高い。

これらの指数を理解・比較することは、投資判断やポートフォリオ戦略の精度を高めるために極めて有効です。

米国の代表的な株価指数である「S&P500」「NASDAQ」「Russell2000」の違いについて、詳しく教えてください。

以下で詳しく解説していきますね。

- 構成銘柄と企業規模の違い

- 業種構成の違い

- パフォーマンス傾向と市場環境との関係

- ETF・投資商品の違いと用途

- 指標の相関とマクロ指標との関係

構成銘柄と企業規模の違い

→ S&P500は「安定と代表性」、NASDAQは「成長と変動性」、Russell2000は「景気感応度の高い中小企業群」を示します。

業種構成の違い

各指数は、含まれる産業セクターの比率にも明確な違いがあります。

S&P500:

• テクノロジー、ヘルスケア、金融、消費財などバランスが取れている

• 例:Apple、Johnson & Johnson、JP Morganなど

NASDAQ総合:

• 約50%近くがテクノロジー関連

• バイオ・ゲーム・AI・クラウド企業など成長企業が多い

• 例:Meta、NVIDIA、Amazon、Tesla(2024年にS&P除外)

Russell2000:

• 小売、地域銀行、エネルギー、工業製品など内需中心・景気敏感型

• 世界展開よりも米国内の景気動向に左右されやすい

パフォーマンス傾向と市場環境との関係

• 例:2020年~21年はNASDAQがコロナ後の金余りで急騰、2022年~は利上げで下落

• 2023年以降、金利上昇局面ではS&P500のバリュー株優位になる傾向ETF・投資商品の違いと用途

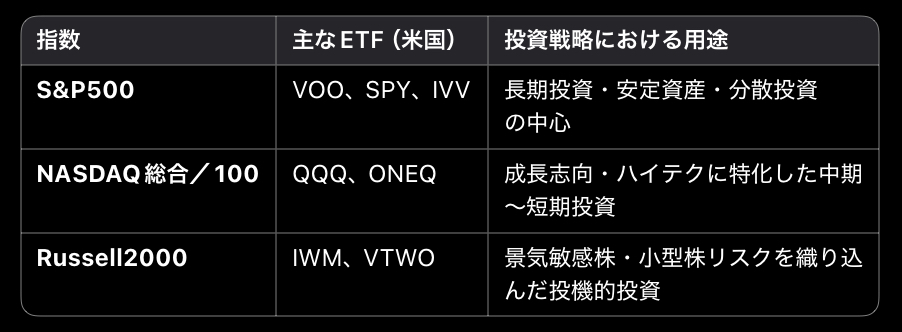

個人投資家がこれらの指数に投資する際は、インデックスETFが主な手段となります。

• NASDAQ100は、NASDAQ上場のうち時価総額上位100社に限定され、テック濃度がさらに高い。

• Russell2000はボラティリティが高いため、リスク調整型の投資が必要。指標の相関とマクロ指標との関係

• S&P500とNASDAQは高い相関関係を持つが、NASDAQのほうが値動きが大きい(ベータ値高め)

• Russell2000は異なる値動きを示すことが多く、「リスクオン/リスクオフの温度計」とされる

金利やインフレとの関係:

• 金利上昇局面:

• NASDAQ → 利益が先延ばしされるグロース株に不利(下落)

• S&P500 → 金融やエネルギー株が下支え

• Russell2000 → 資金調達コスト増で中小企業にマイナス影響

• インフレ安定期:

• NASDAQ → テック株が復活しやすい

• Russell2000 → 内需回復に連動しやすい

市況によって有効な指数は異なるのですね。

そうですね。

普段はS&P500に投資していても、景気拡大期には一部を Russell2000 へシフトすることによって、リターンの上積みを狙ったりすることができます。

まとめ

- この3指数を比較・組み合わせることで、米国市場全体の動向や資金の流れ、リスク選好の度合いを把握することができるため、インデックス投資だけでなく個別株投資にも大いに役立ちます

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実

コラム2025年12月12日英国王室は本当に世界最大の地主なのか ― 誤解の構造と土地制度の真実 コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い

コラム2025年12月10日居住地が生む“リテラシー格差”──年収・資産だけでは測れない思考の違い コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点

コラム2025年12月10日プルデンシャル生命に見る営業モデルの功罪 ― 自社製品中心・MDRT偏重・高コミッション構造の問題点 コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

コラム2025年12月9日ワンルームマンション投資に群がる大衆 ― 「不労所得」の幻と安心の自己暗示

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30750/trackback