こんにちは。K2 College大崎です。

2025年、アメリカは過去に発行した膨大な国債の償還期を迎えています。

借り換えのために新たな国債を発行し続ける必要がありますが、その一方で、金利の維持がアメリカ政府にとって大きな課題となっています。

本来であれば金利を下げて利払い負担を軽減したいところですが、現実はそう簡単ではありません。

インフレ、買い手不足、市場の信認といった複数の問題が複雑に絡み合い、金利を下げられないジレンマが生まれているのです。

今回は、このジレンマの背景と今後のリスク、そして投資家がとるべき対応について解説します。

- 動画解説

- アメリカ政府の「金利を下げたい」本音と「下げられない」現実

- 国債の買い手が減少するなか、高金利でしか資金調達できない構造

- 投資家が今からできる対応策と分散のヒント

動画解説

アメリカ政府の「金利を下げたい」本音と「下げられない」現実

国債を発行し続けるアメリカ政府にとって、金利の動向は財政の持続性を大きく左右します。

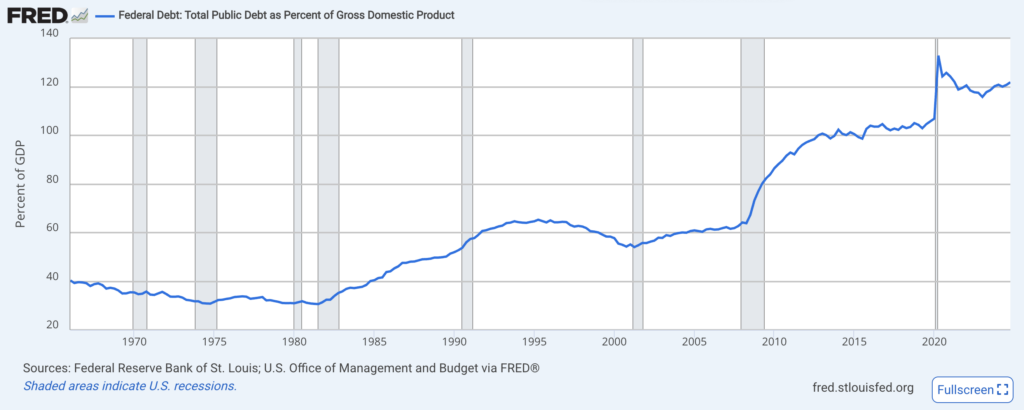

現状、米国の債務残高はGDPの約124%に達しており、利払い費用は年々膨らんでいます。政府の本音としては、金利を下げて少しでも利払い負担を軽減したいところです。

例えば、金利が1%下がるだけで、数千億ドル規模の利払い削減が可能になる計算です。

しかしながら、現実には、そう簡単に金利を下げることができません。なぜなら、新たに発行する国債を買ってもらうためには、ある程度の利回り、つまり高金利が必要だからです。

インフレが依然として根強い中、実質金利(=名目金利-インフレ率)がマイナスであれば、投資家は国債を魅力的とは感じません。

金利が低すぎると「ドル離れ」や「米国債の売り」が進み、米国の財政自体が不安視されることになりかねません。

このように、「金利を下げたい政府の意向」と「金利を維持しなければならない市場の要求」がぶつかり合うことで、アメリカは金利面での大きなジレンマに直面しています。

今後、米国債市場はどうなりそうでしょうか?

政府と市場のせめぎ合いの中で、不安定な国債市場が数年続く可能性が高いと考えてます。

国債の買い手が減少するなか、高金利でしか資金調達できない構造

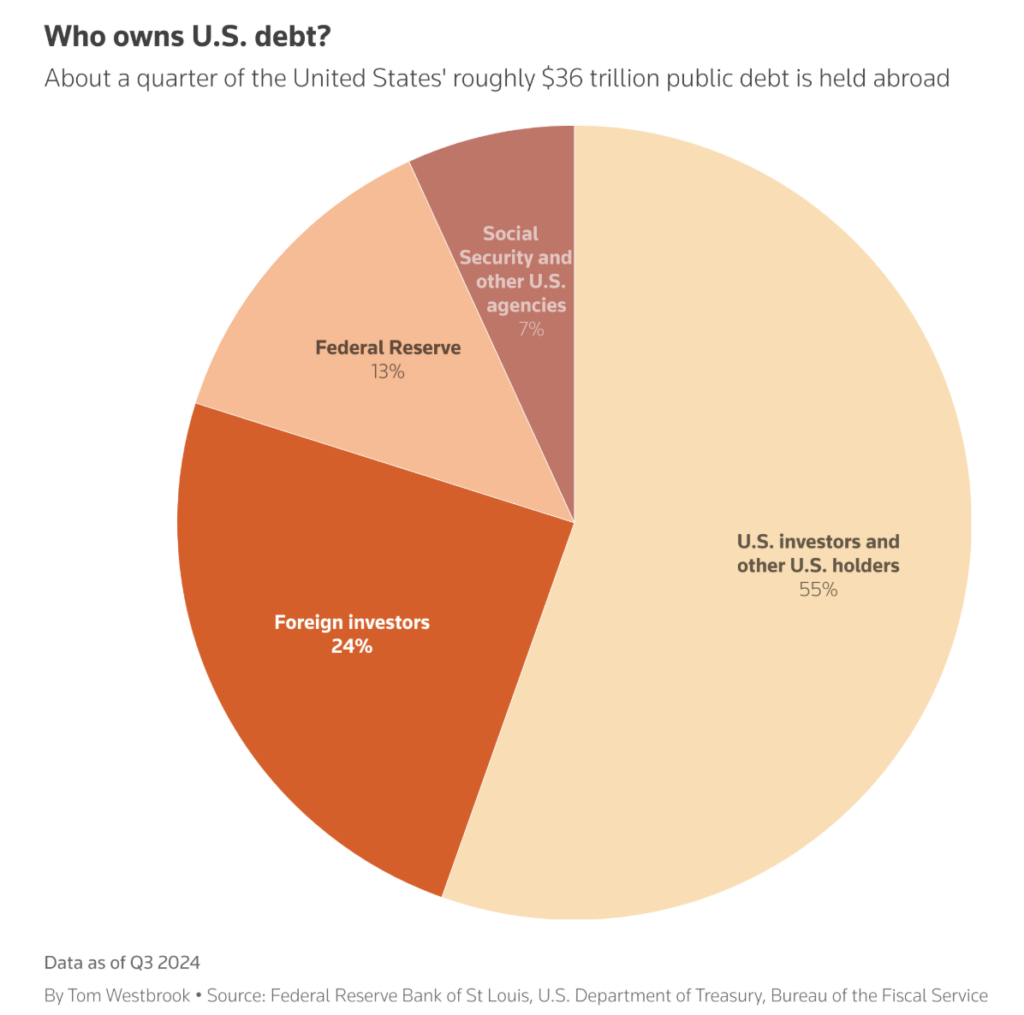

かつては米国債の最大の買い手はFRB(連邦準備制度)や日本、中国といった外国政府でした。とくに日本と中国は長らく米国債の安定的な保有者でしたが、近年その動きに変化が見られます。

日本は為替防衛のために外貨準備を売却し、中国は米中対立を背景に「脱ドル」を進めています。加えて、FRB自体もコロナ後のインフレ対策として、国債の保有を減らす「量的引き締め(QT)」を行っており、かつてのような買い手ではありません。

その結果、米国債の買い手は、民間金融機関や個人投資家が中心となってきました。しかし彼らは、純粋に「利回り」で投資判断をします。

インフレが3〜4%あるときに、利回り2%の長期債を買う人はいません。そのため、米国は国債を消化するために、より高い金利を提示するしかなくなっているのです。

つまり「金利を上げなければ誰も買ってくれない」という状態に陥っているため、たとえ政府の財政状況が悪化していても、金利を下げて借金を楽にすることができないのです。

今後さらに財政赤字やインフレが悪化すれば、金利はさらに上昇するリスクがありますよね?

そうですね。

真のリスクは「財政危機=デフォルト」ではなく、「金利上昇と通貨価値の低下」ではないでしょうか。

投資家が今からできる対応策と分散のヒント

このような構造的なジレンマの中で、私たち個人投資家が気になるのは、今後の「米国債」「米ドル」「米国株」の行方です。

金利が高止まりすれば、債券価格は下落しやすくなりますし、ドルの信認が揺らげば通貨としての価値も下がります。また、米国株についても、企業の資金調達コストが上がり、PER(株価収益率)が抑えられるため、今後の成長期待にブレーキがかかる可能性があります。

そこで投資家として重要なのが、「米国偏重からの分散」です。

たとえば、金や銀などの現物資産は、通貨の価値が下がったときの実物ヘッジになります。特に金は中央銀行が積極的に買い増している背景もあり、守りの資産として有効です。

また、コモディティ(エネルギー・農業商品など)や欧州株なども、有事の分散先として注目されています。

さらに、現金や短期債券ETFを保有しておくことで、将来の市場下落時に柔軟に再投資できる余力を持つことも重要です。

米国市場が不安定になることを前提としつつ、「守りながら攻める」資産設計がこれからの投資戦略のカギになるでしょう。

「守りながら攻める」資産設計は良いですね。

他に適した選択肢はありますか?

例えば、こちらの商品であれば、満期まで保有すれば、S&P500がどれだけ下がっても元本100%が保証されるため、リスクをコントロールできます(守り)し、S&P500が上昇すれば、四半期平均パフォーマンス×125%という形でリターンが期待できます(攻め)。

まとめ

- 国債発行には高金利維持が不可欠

- 買い手不足で利回り競争が激化

- 金・コモディティ、元本確保型ファンドなどで分散と防衛を

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30524/trackback