こんにちは、K2 College河合です。

本日は昨年(2022年)絶好調だった『トルコ株式オープン(愛称:メルハバ)』を見てみようと思います。検索したところ、日本国内にトルコ株だけのファンドはそんなにあるわけではないようで、このSOMPOと野村證券とがありましたが、SOMPOの方が資産残高が多い(とは言っても50億円程度ですが)ため、こちらを解説しようと思います。

トルコ、全然いいイメージがありません。旅行には行ってみたいと思いますが。

私も昨年旅行行きました(笑)。人は意外にも良かったのですが、高インフレ、失業率が高いなどで、危険な香りもしましたね。株はどうなってるのか、一緒に見ていきましょう。

- 動画解説

- 経済指標(2022年)

- トルコ株式オープン(愛称:メルハバ)は過去1年で100%超(2倍以上)

- トルコリラとトルコ株式指数

動画解説

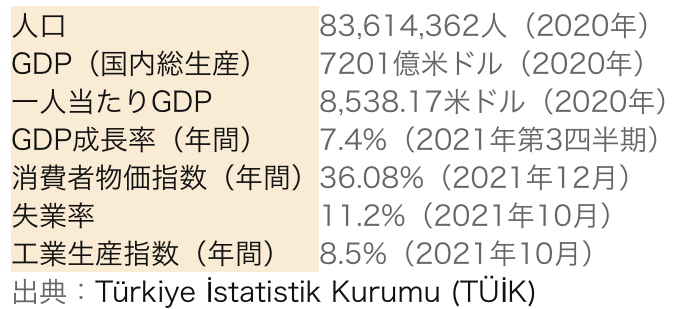

経済指標(2022年)

トルコは文化的にも経済的にも物流としてもアジア、欧州、アフリカの要となる場所に位置しています。

2022年時点で、人口が8300万人、GDP成長率が7.4%、失業率が11.2%ですから、意外に経済は良いようです。ただし消費者物価指数(インフレ率)が36.08%もあるのが問題です。どうやっても賃金アップが追いつかないですよね。

インフレを抑えるのに金利を上げるのかと思いきや、昨年1年間で-10%も利下げをしています。なかなか経済の舵取りが難しそうですね。

金利9%は魅力ですが、やはり投資先としてはリスク高そうですね。。

そうですね、株価、為替も大いにブレそうな状態ですね。

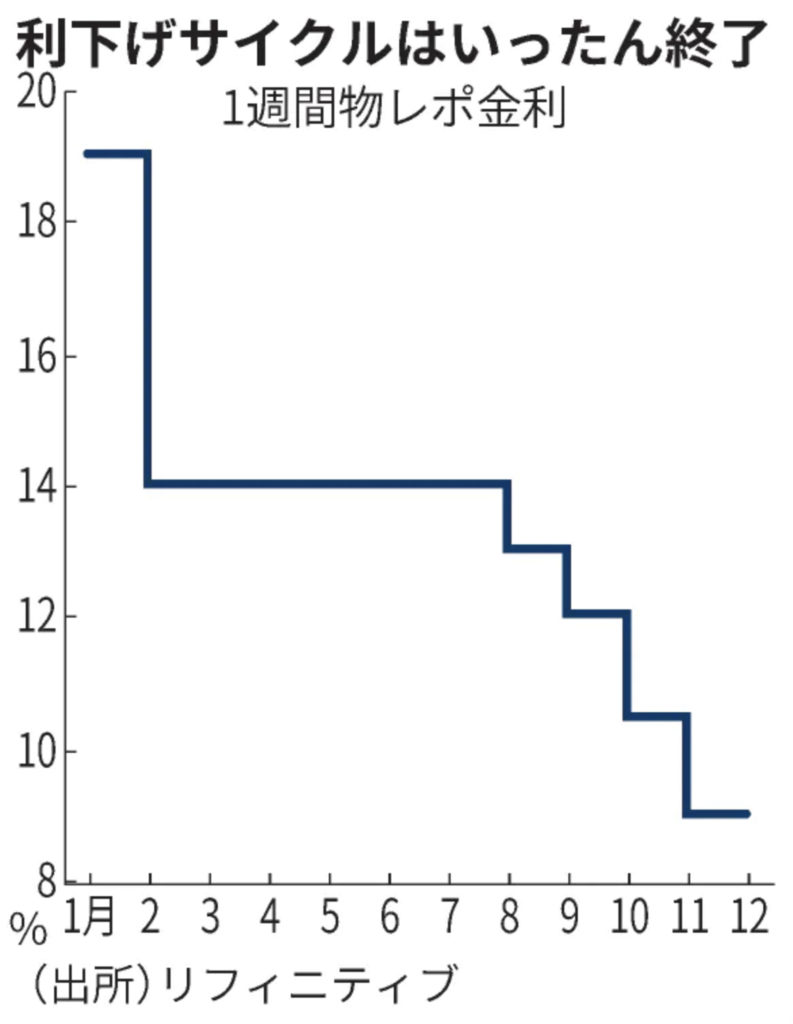

トルコ株式オープン(愛称:メルハバ)は過去1年で100%超(2倍以上)

トルコ株は私が野村にいた頃からBRICs後の投資先として注目されており、一時は良かったのですが、ご覧の通りここ10年低調でした。

しかし直近1年間だけを見ると、利下げ効果とウクライナ戦争の恩恵があり、このファンドも104%上昇しています。はい、倍以上になってます。

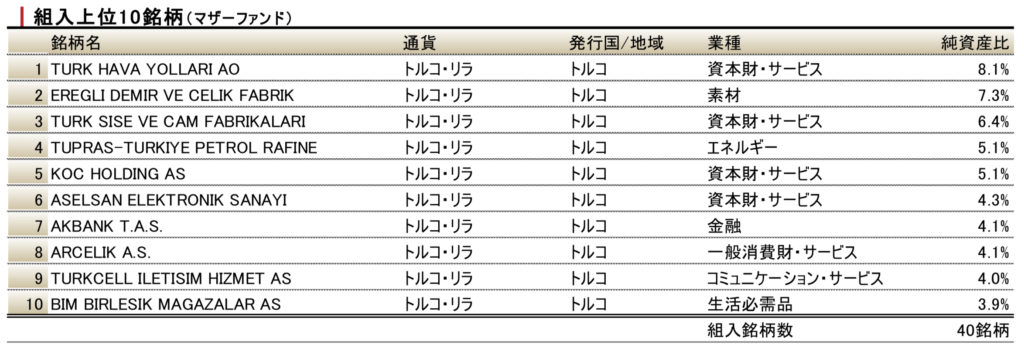

上位10銘柄を見ても、私はトルコ企業を一つも知らないようです。すみません。。

年間倍ですが。去年(2022年)は世界中利上げで株安だったので、ここだけ異次元ですね。

エネルギー、資源、ラテンが上がってましたが、トルコは欧州向けのエネルギー、資源銘柄でしたね。

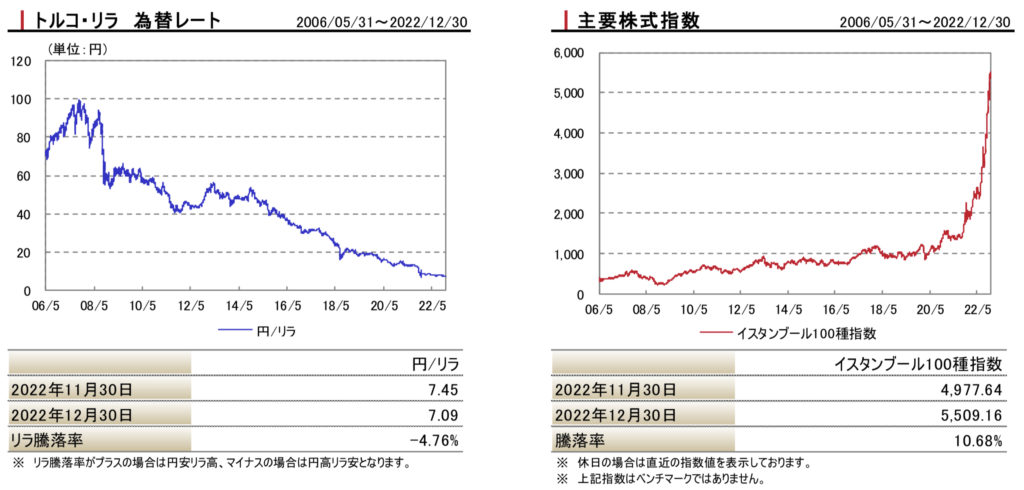

トルコリラとトルコ株式指数

ここ10年、株式相場も低調でしたが、実はそれ以上にトルコリラ(通貨)が低調でした。これだけ金利が高くても安いんですから、通貨を管理する中央銀行としても厳しいところです。またファンドの価格は円表記なので、トルコリラで運用し、円高で円表記にするため損をしていた分があります。

なお主要指数(イスタンブール100種)は昨年だけで150%以上上昇しているので、このファンドはベンチマークに劣っていることになります。リラ安円高分だけ負けているわけではなさそうですが。

結果論で2022年、トルコ株は良かったかもしれませんが、2023年の今買うのは勇気が要りますよね。

そうですよね。ただこういうファンドは長期投資する必要はないので、短期的に上がったところで売り逃げてしまうのも手です。ウクライナ戦争、まだまだ続きそうですよ。

まとめ

- トルコ株式オープンが良い運用をしているのではない

- イスタンブール100種指数へ投資をしよう

- ハイリスク=ハイリターンの方は短期的に投資するのはOK

世界は広いというのが昨年のトルコ株から感じますよね。どこかで損をすればどこかが儲かる。グローバル分散投資をしていきましょう。

また今回、トルコ株ファンドを検索していて思うのが、やはり日本の金融商品は限られているということ。日本人にトルコ株ニーズがないからでしょうが、そもそも世界の金融商品にアクセスしていたらもっと選択肢は広いですよね。こちらの入門書を参考にしてください。

※『海外投資入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/10229/trackback