こんにちは、K2 College河合です。

本日は大和証券で販売中の「マンAHLスマート・レバレッジ戦略ファンド(愛称:スマレバ)」を解説したいと思います。オフショア投資の第一世代Man Investments社のMan AHLをベースとしたファンドです。

私もオフショアのMan AHLに投資をしていました。当時は3兆円くらい投資残高があり、2008年金融危機の時にも高いリターンを出していたのを記憶してます。日本でも買えるようになってるんですね。

我々も当時オフショアのManを紹介してきましたが、ミーティングを重ねていったら、3兆円も資産があるので、もはや頑張って運用しなくても信託報酬(年2%だとして600億円)だけで会社としてはOKみたいな印象を受けてました。もはや海外積立投資のポートフォリオにも入れていないファンドなので、それを敢えて扱い出したことに驚きましたが、どうも新しい戦略のファンドを出してきたようです。

- 動画解説

- Man Investments社(Man AHL)とは?

- スマートレバレッジ戦略とは?

- ここまでの成績は順当(コロナ禍で年10%ペース)

動画解説

Man Investments社(Man AHL)とは?

Man Investments社の代表的なファンドが「Man AHL Diversified Fund」で、1994年から運用開始し、100%コンピューターだけで運用をするマネージド・フューチャーズ戦略のヘッジファンドです。コンピューターで運用するため、ファンドマネージャー(人)の主観を入れないで、過去のデータに基づき売買を繰り返します。また中長期のトレンドをフォローし、大きな上げ局面、大きな下げ局面で大きなリターンを出すことで有名です。

以前はオフショアに登記してあるファンド(オフショアファンド)へ日本人も直接投資することができました。今は日本法人でオンショア商品を販売しているので、オフショアファンドへの直接の投資を拒否されています。私もスイス本社(上の写真)へ行ったことがあります。懐かしいですね。

余談ですが、このMan出身のDavid Hardingが始めたファンド「Winton Futures Fund」(WInton社)も同じ戦略のヘッジファンドとして有名ですが、同じく以前は投資できたものの、現在はオフショア藉へ直接投資することはできません。

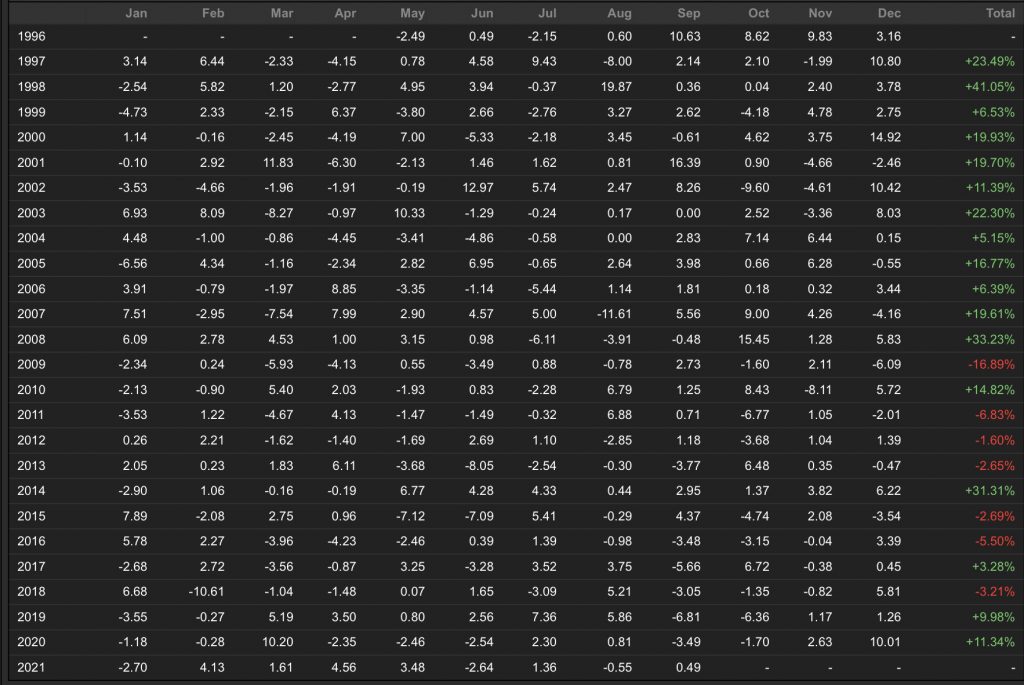

リーマンショックの後は、全ての資産で損をしていたので、マネージドフューチャーズ戦略が注目されていたのを覚えています。その後はどうなったんでしょうか?

従来のCTA(商品先物指数で売買する方法)では良いパフォーマンスが出せないため、潤沢な資金で別のファンド会社を買収したり、今回のような新しい戦略のヘッジファンドを設定したりしているようですね。

参考までにこちらオリジナルのMan AHLの成績です。2009年以降はむしろマイナスの年(一番右が赤字)の方が多いですよね。

スマートレバレッジ戦略とは?

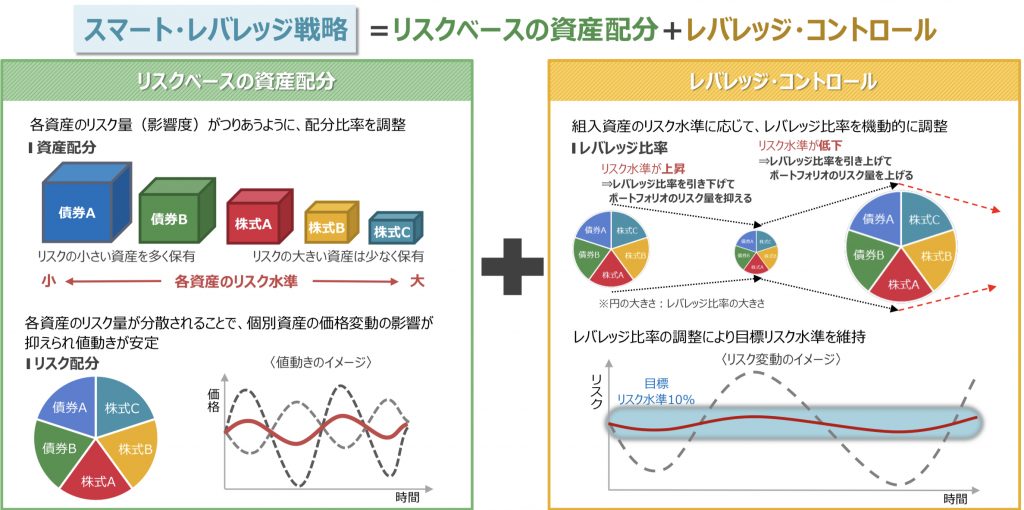

主な特徴が2つ。

- リスクベースの資産配分

- レバレッジ・コントロール

投資先は株と債券のみで、その中でもリスクの小さいものから高いものに振り分け、投資のエクスポージャーをリスクの低いものは大きく、リスクの高いものは低くしています。

更にこのファンド、投資先にレバレッジをかけていますが、市場リスク(変動率)が低い時にはレバレッジ率を高くし、市場リスクが高い時には反対にレバレッジ率を低くします。

結果として、これまでの危機時には下げを抑制することができてきました(シミュレーション上)。

投資先が株、債券しかないというのがちょっとヘッジファンドとして物足りない代わりに、下落局面に強いということですね。

その通りだと思います。このファンドの設定が2019年で、ちょうどその後(2020年3月)にコロナ危機が起こったので、その時の成績を照らし合わせてみましょう。

ここまでの成績は順当(コロナ禍で年10%ペース)

こちら設定来のパフォーマンスです。

コロナ発生(2020年3月)前までは順調に上昇していて10,700円程度、その後急落で9,800円、その後また順調に上昇して現在(2021年7月)11,382円です。直近1年間の利回りが+10.8%となってます。

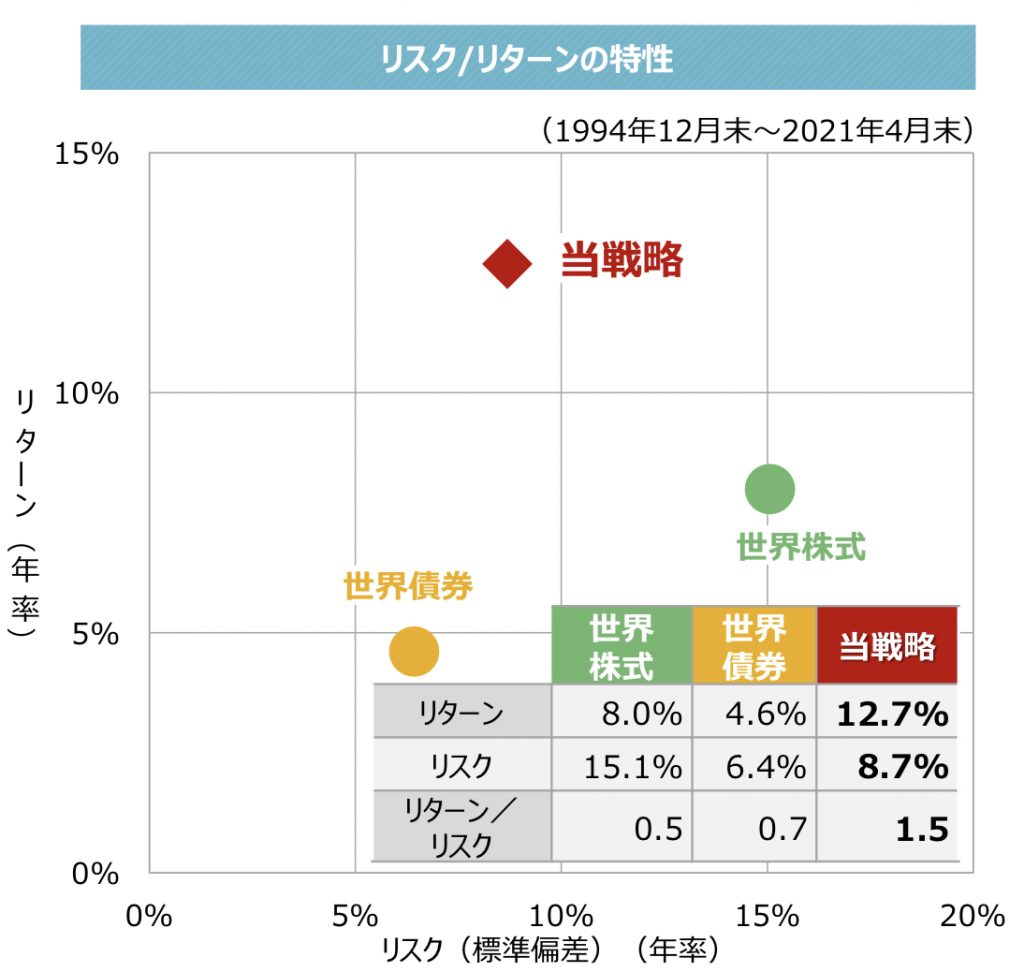

こちらこのファンドのリスク=リターン。

リターン:12.7%

リスク:8.7%

シャープレシオ:1.5

なのでヘッジファンドとして良くある感じです。投資するかどうかのポイントは年率12.7%のリターンで満足するか?ですね。

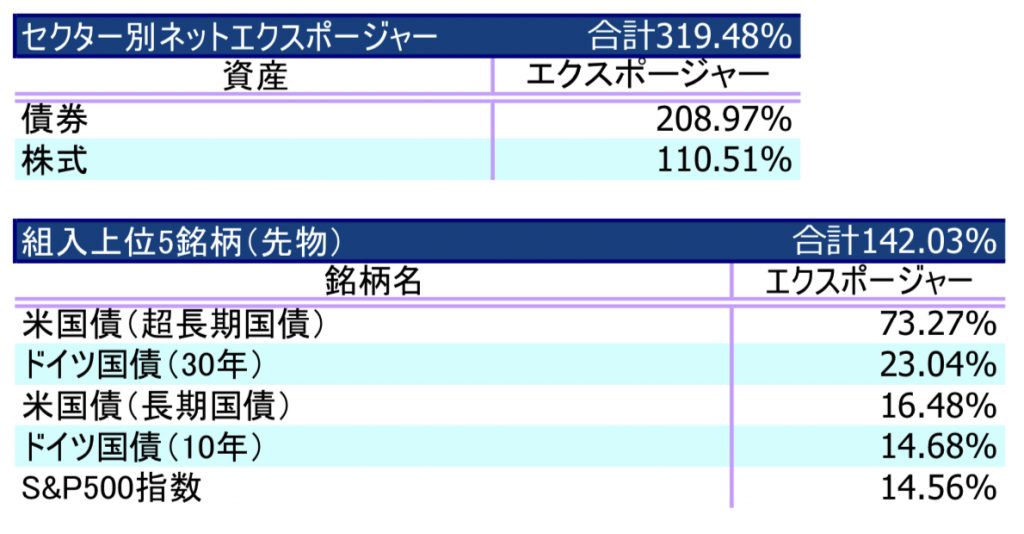

こちらが直近のエクスポージャー。

債券が208%(約2倍)のレバレッジがかけられており、株は110%なのでほとんどレバレッジはかけていません。組入上位銘柄を見ても、ほとんど金利が低く、値動きの少ない先進国債券です。

この間、世界の株式を見てきた私の印象としては、確かにボラティリティは低くなってはいるけれど、結局運用成績は株次第。特に米国株次第になるってことなんじゃないかと思います。しかもそのボラティリティを低くする方法が先進国債券をレバレッジかけて持つことだったら、なんだか安っぽいバランス型ファンドに投資しているような印象を受けます。

こちら当初シミュレーションで出したスマートレバレッジ戦略のチャートです。

そしてこちらが同期間のS&P500のチャート。

言われてみるとそのように見えてきました・・・。だったらやはりS&P500など米国株インデックスなどに投資をした方がいいんでしょうか?

一つのファンドでリスクも減らそうと思ったら、このマン社のファンドに投資するのも一つだと思います。もしくは元本確保型ファンドで何年か後(例えば6年)に元本を保証してもらった上で、米国株やヘッジファンドへ投資するのもいいと思います。

まとめ

- ヘッジファンドはリスクを減らすことのできるファンド

- リスクを減らして中長期投資するなら良いファンド

- その代わりリターンも減るので、年10%くらいで良しとしよう

ヘッジファンドへ投資するなら、圧倒的にオフショアの方が選択肢があります。まずはそちらの選択肢を見てから、大和証券でこのファンドに投資するのかどうか検討してもいいのではないでしょうか?詳しくは私の書いたこちらの入門書(マニュアル)をご覧ください。

※『オフショア投資入門書(マニュアル)』はこちら(無料)

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/1075/trackback