こんにちは、K2 College河合です。

本日はオフショアファンドの中で最も人気のある『元本確保型ファンド』の商品性について解説したいと思います。現在募集中の情報は、都度弊社メルマガにて配信しています。

元本確保と元本保証って違うのでしょうか?

「元本保証」というのは、運用期間中、いつ解約をしても元本を100%保証してくれるもので、「元本確保」というのは、満期時(6年後など)に元本の一定割合(90~100%)を保証してくれるというもので、運用期間中は投資先資産の価値によって増減します。その投資先ファンドが魅力的(リターンが高い)なのが特徴です。

- 元本確保型ファンドとは?

- 元本確保型ファンド(SP500)

- 元本確保型ファンド(Magnificent7)

- 元本確保型ファンド(ヘッジファンド)

元本確保型ファンドとは?

まずは元本確保型の仕組みをご説明しましょう。

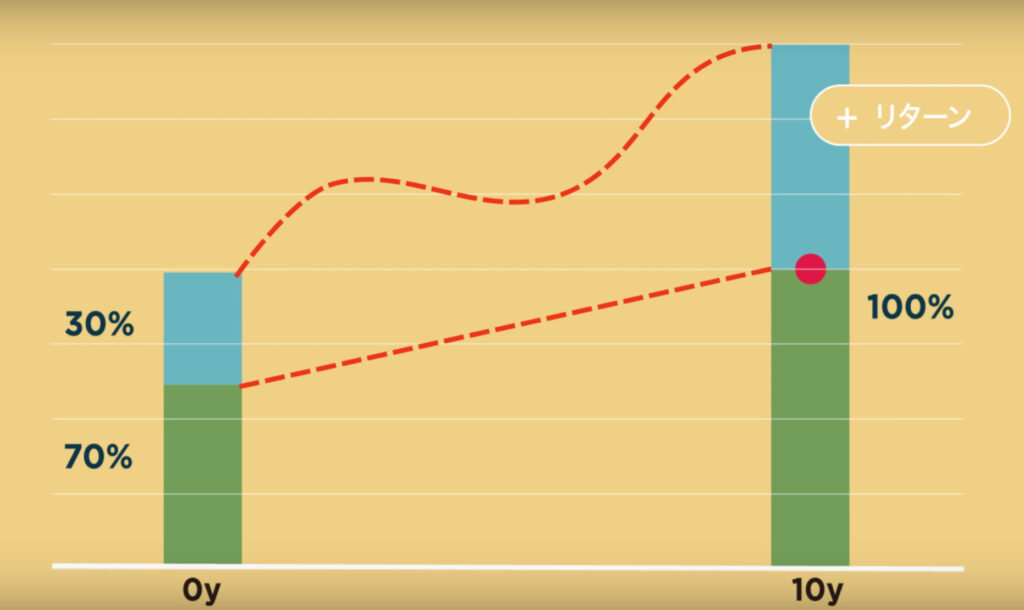

ファンドの運用開始をする際に投資額の70%は安全資産である米国債券へ投資をします。米国債券は金利と満期がありますので、その満期まではその金利が固定でもらえますので、確実な収益と元本が確保できます。そのため70%の部分を投資をした資産は満期時(例えば10年後)には100%となって返ってきます。これが「元本確保」のスキームです。

さて残った30%の部分ですが、これはすでに元本を確保するには必要のない資金なので、余裕資金として積極投資をすることができます。投資先は設定される「元本確保型ファンド」によって違いますが、

・S&P500

・Magnificent7

・ヘッジファンド

へ投資をします。

なるほど、これである程度の期間が経てば、元本が確保されるんですね。

はい、期間的に問題ないのであれば、安心して積極投資できる資産となります。

元本確保型ファンド(SP500)

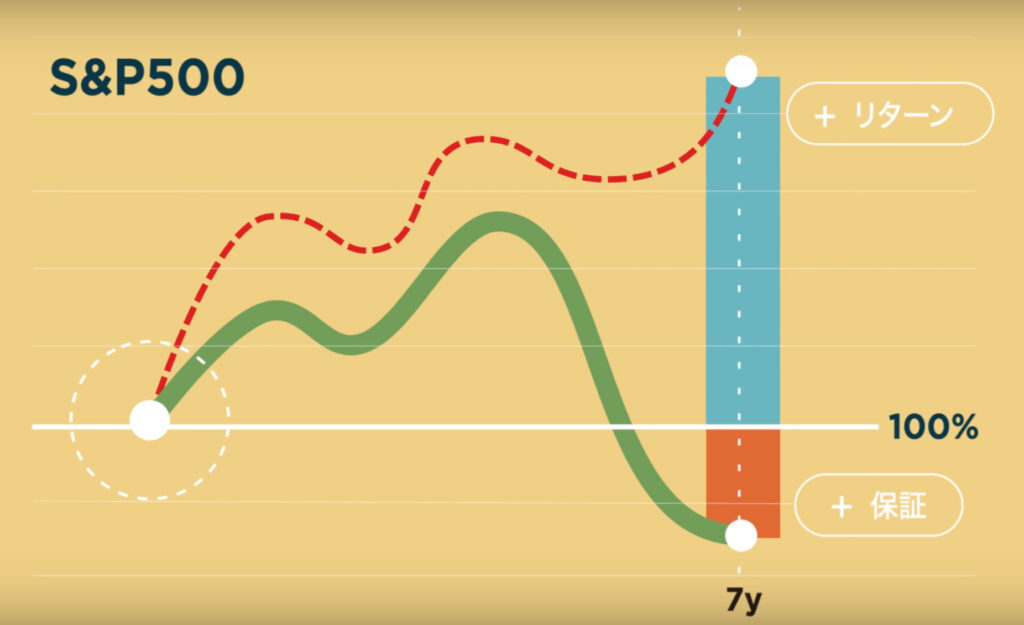

まず簡単なのがS&P500という米国株インデックスに投資をしている元本確保型ファンドです。

これは誰かが運用しているファンドではないため、常に投資ができるようになっています。過去金融危機の時(2008年)を除き、ずっと上昇している米国株ですから、運用コストの最も低いS&P500へ投資をするということは、株式投資で最も堅実だと言えると思います(現在は過去最高値を更新しています)。

期間は6年となっており、6年後に元本の100%を大手銀行に保証してもらった上で、運用期間中、上がったところで利益確定をするという商品です。

最低投資額:USD 10,000

満期:6年

投資先:S&P500

元本確保:100%

参加率:150%

保証元銀行レーティング:A+

※2024年5月の条件

なお参加率というのは満期時点において、リターンの150%(元本+50%)をもらえるというものです。

NISAでSP500インデックスへ投資してますが、保証も参加率もないので、こちらの方がいいですね。

はい、私もそう思います。しかも6年という期間があるけれど、いつでも利益確定(引き出し)ができます。

元本確保型ファンド(Magnigicent7)

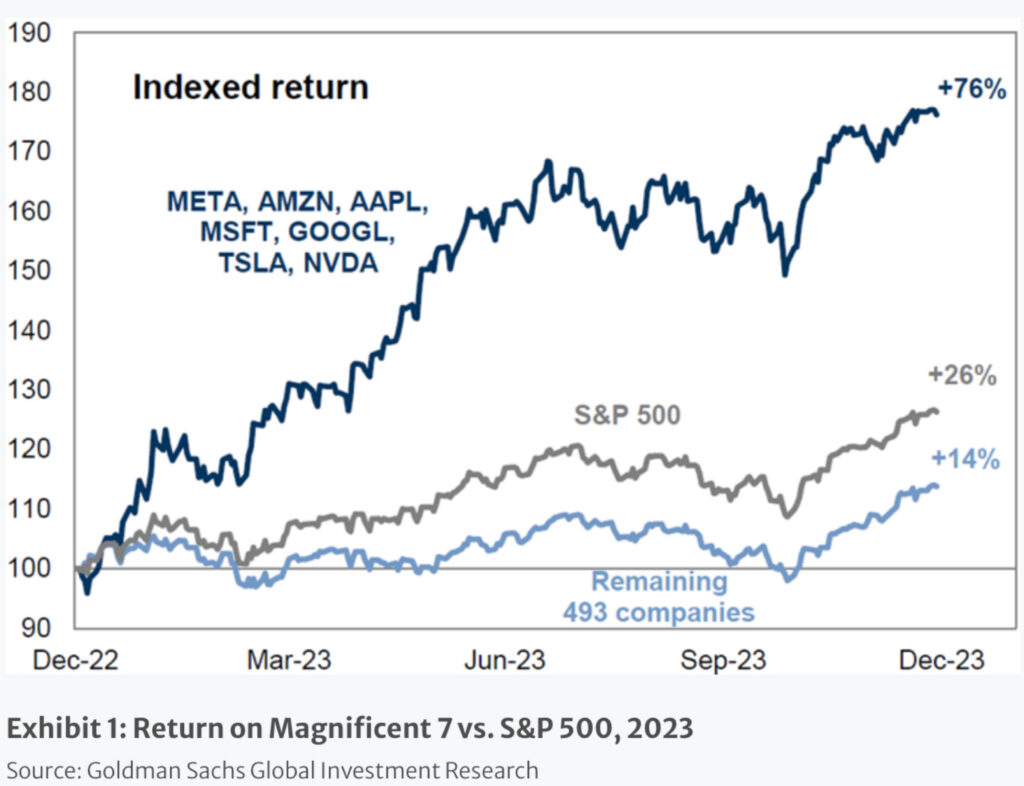

次に同じく満期時に元本を保証してもらいながら、Maginificent7へ投資するというファンドがあります。Magnificent7はSP500の中でも、こちらの上位7銘柄を表します。

Alphabe(Google)

Amazon

Apple

Meta(Facebook)

Microsoft(OpenAI=ChatGPTもここ)

Nvidia(AI向け半導体)

Tesla

2023年だけで見ても、S&P500の3倍上昇しています。

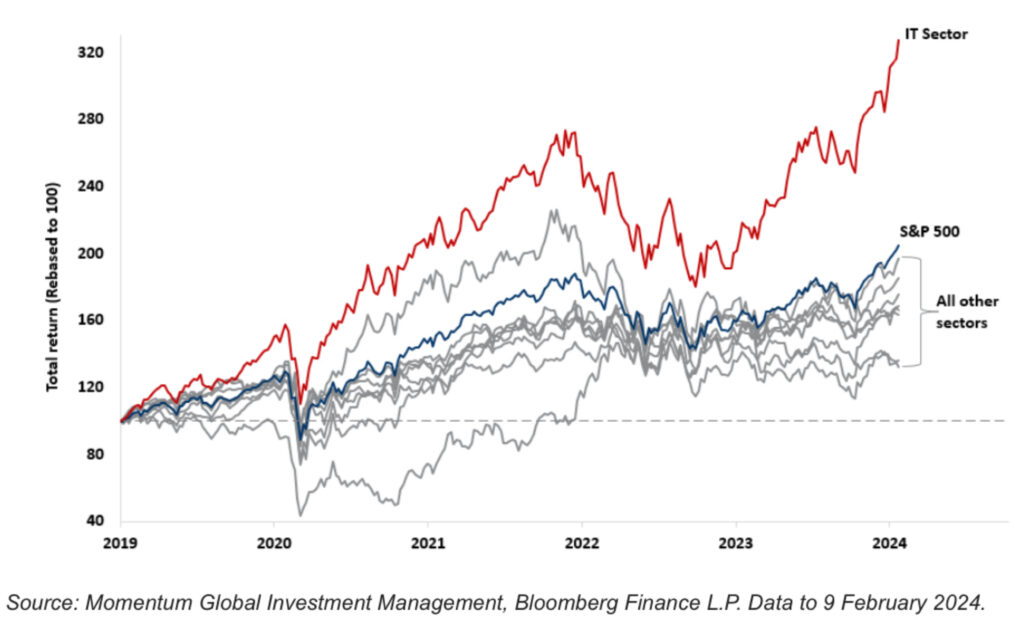

2019-2024年の5年間のITセクターだけとS&P500を比べても、倍近くの差があるので、改めてハイテク株、特にMaginificent7へ投資をしていた方が良かったということがわかります。

こちら諸条件です。

最低投資額:USD 10,000

満期:6年

投資先:Magnificent7

元本確保:90%

参加率:130%

保証元銀行レーティング:A+

※2024年5月の条件

Magnificent7、いいですね!しかも保証と参加率までありますね。

期間、保証、参加率はその時の米国の政策金利に左右されます。現在(2024年5月)は利下げ前の最も良い条件のため、今のうちに投資しておくといいですね。逆に利下げ後は、期間が長くなったり、元本の保証が下がったり、参加率がなくなったりします。

※元本確保型ファンドの基準価額(NAV)を決める3つの要素

元本確保型ファンド(ヘッジファンド)

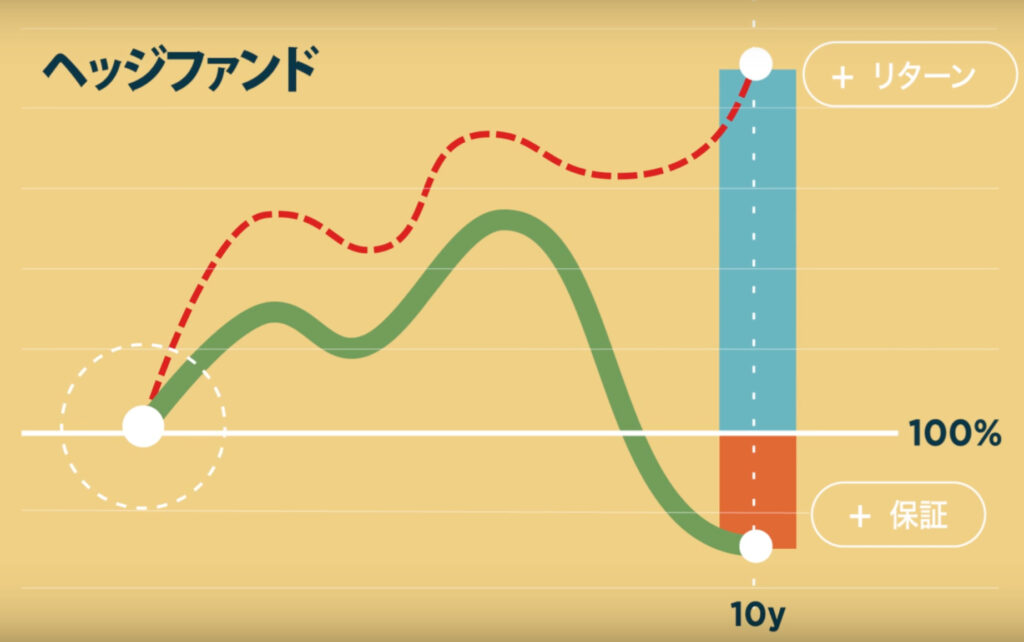

次に同じく満期時に元本を保証してもらった上で、資産残高3兆円、年平均15%超のヘッジファンドに投資をできる元本確保型ファンドもあります。

こちら諸条件です。

最低投資額:USD 10,000

満期:6年

投資先:ヘッジファンド(世界株ロングショート戦略)

元本確保:95%

参加率:160%

保証元銀行レーティング:A+

※2024年5月の条件

これもいいファンドですね。インデックスとは違う魅力を感じます。

アクティブ型のミューチュアルファンド(投資信託)の8割はインデックスに負けていますが、ヘッジファンドは別物です。下げ局面でも絶対収益(リターン)を出し続けてくれるヘッジファンドへは投資しておきたいですよね。

まとめ

- 元本確保型ファンドは3種類

- 途中売却(利益確定)はいつでもOK

- 条件は米国の金利が高いほど良い

- 利下げ前に始めておこう

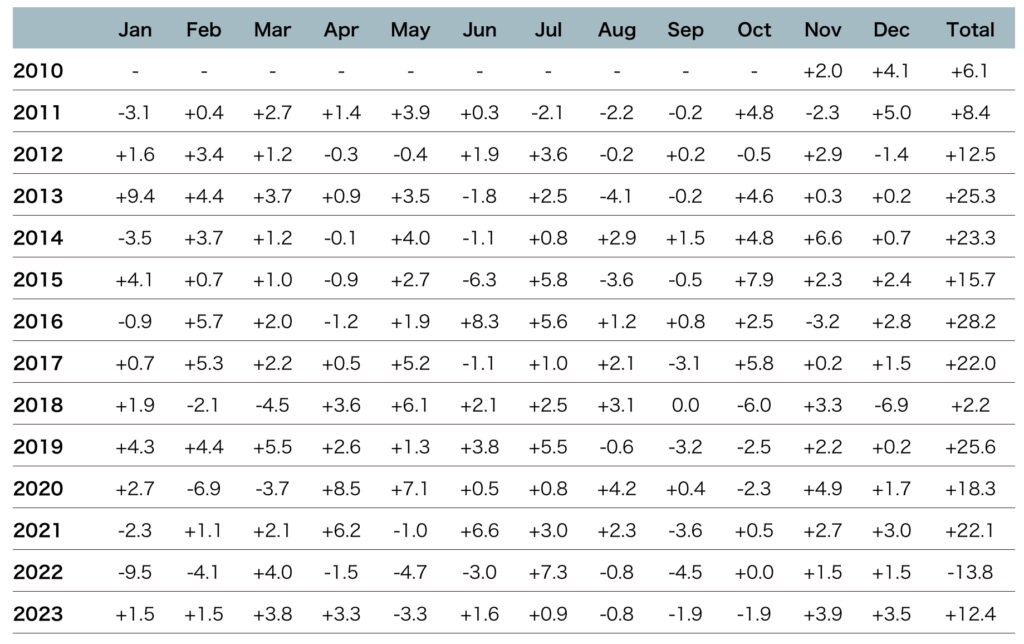

この元本確保型ファンドは、満期まで持って元本を保証してもらうことが目的ではありません。高い時に売って、リターンを出すことが目的ですよね。なので、これまで投資された方の例で言うと、大体2~3年で+20~30%のリターンが出てる時に売却してしまいます。そしてまたその時募集している元本確保型ファンドへ再投資することで、利益を確定させながら、どんどん保証を高くしていくことができます(これをラチェット運用と言う)。

※元本確保型ファンドでラチェット運用しよう

最新の元本確保型ファンドの募集については弊社メルマガ(無料)、もしくは個別にこちら直接相談(無料)からご連絡ください。

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

最近の投稿

元本確保型ファンド2024年5月17日満期時に元本を保証してもらった上で、投資ができる『元本確保型ファンド』

元本確保型ファンド2024年5月17日満期時に元本を保証してもらった上で、投資ができる『元本確保型ファンド』 分散投資2024年4月18日分散投資でリスクを減らそう

分散投資2024年4月18日分散投資でリスクを減らそう 海外口座2023年8月21日海外赴任者&海外移住者のための証券会社(日本)の対応方法

海外口座2023年8月21日海外赴任者&海外移住者のための証券会社(日本)の対応方法 海外積立2023年8月18日国外転出時課税制度(出国税)とは?

海外積立2023年8月18日国外転出時課税制度(出国税)とは?

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/21005/trackback