こんにちは、K2 College河合です。

私が日本を出てからしばらくして『国外転出時課税制度(出国税)』というものができたそうです。同じく海外に移り住んできた成功者達から聞いたんですけれど、自分の資産を日本から海外に移すだけで税金を取るというのですから、とんでもない制度です。。本日は海外に移住する人たちのためにこちらを解説したいと思います。

名前からして日本から逃がさない、という意志を感じますね。。

日本に生まれ、日本人として戸籍を持ち育ったら、徹底的に日本国に税金を納めないといけないという信念の元に制定されたようですね。グローバル社会に慣れ親しんで20年、それとは逆行するように、日本は江戸時代のような鎖国を強めているようです。

- 国外転出時課税制度(出国税)とは?

- 国外転出時課税制度ができた背景

- 国外転出時課税制度の対象者

- 国外転出時課税制度の対象資産

国外転出時課税制度(出国税)とは?

国外転出時課税制度とは、日本居住者が海外に転出する際に株式等を時価1億円以上保有していた場合、所得税を徴収される制度のことです。この所得税は、たとえ保有する株式等を実際には売却していなくても、出国時に時価相当で売却したものとみなして、対象資産の含み益に対して課税されます。課税対象者は、他国に転出する前に、未実現の利益も計算に含めて確定申告を行い、納税しなければいけません。

利益確定してなくても課税って、明らかに海外出て課税できなくなる前に日本で課税しようって考えですよね。もはや本当に利益かどうかは関係ないっていう。。

そうですね。こうなると日本で保有している株式等、運用資産は日本に拘束されているものと考えていいですよね。そのため最初から、もしくはできるだけ早い段階から、海外の口座、取引所で運用をするしかないということになります。

国外転出時課税制度ができた背景

株式等の売却益(キャピタルゲイン)に課す所得税については、国と国の間で締結している租税条約に従い、居住国で課税されると国際的に取り決められています。しかし、ここで問題となるのが、キャピタルゲインに課税されるかどうかは国ごとに違いがあるということです。

たとえば日本は、キャピタルゲインに対して、15.315%のキャピタルゲイン税を課しています。一方、香港やシンガポールなどでは、キャピタルゲインに対して課税していません。そのため、かつては、巨額の売却益を得られるタイミングで日本から課税のない国へ移住し、そこで資産を売却することで、(正当な行為ではありますが)キャピタルゲイン税の徴収から逃れようとする人が続出していました。これでは、資産が国外へ流出して税収が減少するだけでなく、国内で適切に納税した人との不公平が生じるという言い分です。回避したいなら、同じように堂々と海外へ行けばいいだけなのですが、何もしない人ほどそれ以外の人を妬みますね。

国外転出時課税制度は、このような抜け道を防ぐために作られた制度です。株式等を実際に売却していなくても対象者へ所得税を課すので、それまでのように税金を払わずに国外へ逃げられないようにしようというものです。

日本に住む日本人の妬みが税制になるってすごい感覚ですね。。

税務当局からすれば、その妬みを利用して、徴税しやすい仕組みを作っているというところでしょう。外国人と話す時のネタになります。幻想抱いて日本に住みたいって思ってる外国人に良い薬になります。

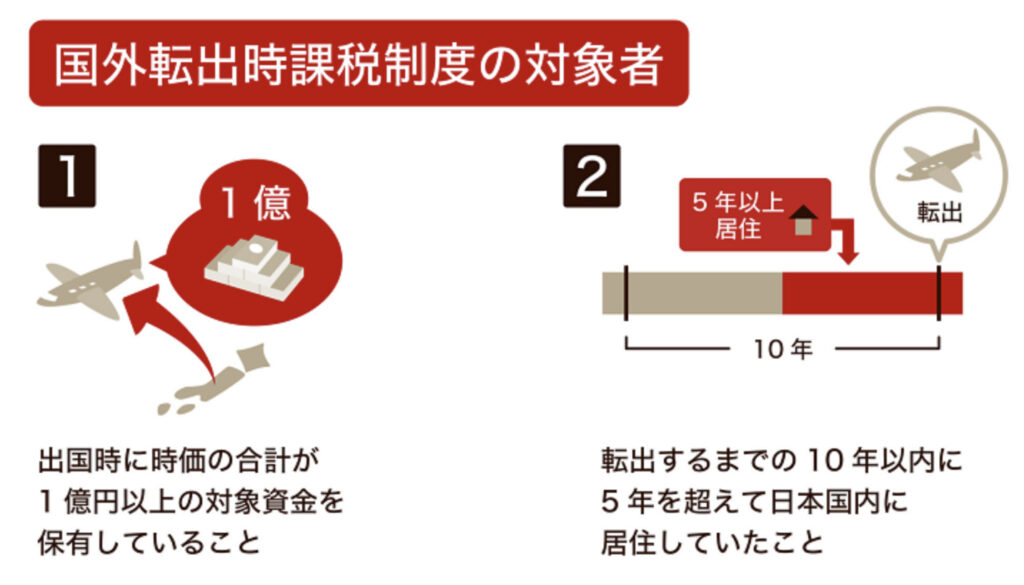

国外転出時課税制度の対象者

制度の対象者は、2015年7月1日以降、以下の2つの条件を両方とも満たす海外転出者です。

- 出国時に時価の合計が1億円以上の対象資産を保有している

- 転出するまでの10年以内に、5年を超えて日本国内に居住していた

なお、ここでいう転出とは、中長期的(年半年以上)に海外に住所を移すことを意味しており、短期の旅行者などは含まれません。

それでは(リターンではなく)時価総額が1億円、5年の日本居住がポイントになるということですね。

そうなります。1億円になる前に海外移住をしておいてください。現在、海外在住の方、外国人の方は、日本に5年以上居住しないでください。

国外転出時課税制度の対象資産

制度の対象となる資産は株式だけではありません。

- 株式や投資信託等の有価証券

- 匿名組合契約の出資持分

- 未決済の信用取引・発行日取引及びデリバティブ取引(先物取引やオプション取引等)

NISA口座内の有価証券や米国株式なども対象ですが、仮想通貨(暗号資産)は現時点では対象外です。なお株式には非上場株式も含まれるため、気をつけてください。

自分で会社経営をしている人は、その自社株も入れないといけないんですね。

未上場の自社株の利益を算出するのはまた難しい計算になりますが、国税は徴収できるなら、どんどん都合の良い評価で利益が出たことにしてくることでしょう。会社の資産(金融資産、土地、工場、在庫、のれん代など)も全て株価に反映されますので、1億円は簡単に行ってしまうと思います。気をつけてください。

まとめ

- 国外転出時課税制度(出国税)の対象は時価総額1億円、5年以上日本に在住

- 対象となる前に海外移住しよう

- もしくは最初から海外の口座で運用しよう

海外移住をしなくても、最初から日本ではなく、海外口座を使って海外で資産運用することはできます。海外口座も渡航しなくても開設できたりするので、できるだけ早い段階で検討しましょう。

※『海外口座入門書(マニュアル)』はこちら(無料) 【NEW】

また積立も同じです。日本のNISAや保険会社の商品をしていても、将来年金として受け取る時に1億円以上を上回っていたら、出国税の対象となります。だったら、最初から海外で、外貨で積立をしておくといいですね。詳しくはこちらの入門書をご覧ください。

※『海外積立入門書(マニュアル)』はこちら(無料)【NEW】

なお日本にずっと住み続けるから自分は関係ないと考えられてる方は、次の世代に資産を移す際の贈与税、相続税でもっと驚愕することになります。早めに行動しておいてくださいね。

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

最近の投稿

元本確保型ファンド2024年5月17日満期時に元本を保証してもらった上で、投資ができる『元本確保型ファンド』

元本確保型ファンド2024年5月17日満期時に元本を保証してもらった上で、投資ができる『元本確保型ファンド』 分散投資2024年4月18日分散投資でリスクを減らそう

分散投資2024年4月18日分散投資でリスクを減らそう 海外口座2023年8月21日海外赴任者&海外移住者のための証券会社(日本)の対応方法

海外口座2023年8月21日海外赴任者&海外移住者のための証券会社(日本)の対応方法 海外積立2023年8月18日国外転出時課税制度(出国税)とは?

海外積立2023年8月18日国外転出時課税制度(出国税)とは?

この投稿へのトラックバック: https://media.k2-assurance.com/archives/basics/14872/trackback