こんにちは、K2 College 松本です。

今回はFWD生命の終身保険「FWD終身(低解約返戻金型)」を解説します。

一生涯の保障があってお金も貯まるので加入しました。

たしかに死亡保障と貯蓄性を兼ね備えていますが、死亡保障は割高で、貯蓄性も低いので見直した方がいいです。内容を一緒に確認しましょう。

- 動画解説

- FWD生命は香港資本の保険会社

- 返戻率は日本でトップクラスの円建終身保険

- 解約返戻率は30年で111.7%、実質利回りは0.71%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

FWD生命は香港資本の保険会社

会社概要

FWD生命保険株式会社は日本の生命保険会社です。現在は、香港のFWDグループの完全子会社。2017年4月までAIGグループに属していた。旧社名はFWD富士生命保険であったが、1942年(昭和17年)に日本生命に包括移転した富士生命保険とは無関係である。

設立:1996年8月8日

総資産:1兆824億円(2021年3月31日時点)

保有契約件数:172万件(2021年3月31日時点)

格付情報

なし

ソルベンシーマージン比率

1,248.2% (2021年3月末時点)

初めて聞く保険会社ですね。

歴史も浅く、社名もコロコロ変わっているので認知度はかなり低いですね。

ただ提供している商品は、とてもコスパの良いものや他社にはない保障内容などインパクトのあるものがあります。

返戻率は日本でトップクラスの円建終身保険

契約概要

商品名:FWD終身(低解約返戻金型)

正式名称:低解約返戻金型終身保険

契約年齢:0歳〜75歳

払込期間:90歳以下(かつ10年以上) *1歳刻みで設定可能

払込頻度:月払、年払

保障内容

死亡や高度障害になったときに、保険金を受取ることができます。

*高度障害状態とは下記の状態です。

- 両眼の視力を全く永久に失ったもの

- 言語またはそしゃくの機能を全く永久に失ったもの

- 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

- 両上肢とも、手関節以上で失ったかまたはその用を全く永久に失ったもの

- 両下肢とも、足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

商品解説

低解約返戻金型の円建終身保険です。終身保険なので一生涯の死亡保障と貯蓄機能がありますが貯蓄性は低いので、貯蓄を目的で契約する必要はありません。ただ日本の円建終身保険の中では高い返戻率です。払込期間を10年や15年などにすることで学資準備を目的に契約されている人もいるでしょう。

日本でトップクラスなら一生涯の死亡保障と貯蓄ができるので加入したいと思うのですが、いかがでしょうか?

一生涯の死亡保障を用意する場合は、死亡保障に対して総支払保険料がいくらになるのか確認してください。次のチャプターで具体的なシミュレーションの数字を見ていきましょう。

保険用語については下記のリンクで詳しく解説しています。知らない方は併せて読んで頂く理解が深まります。

『予定利率』『積立利率』『利回り』とは?

解約返戻率は30年で111.7%、実質利回りは0.71%

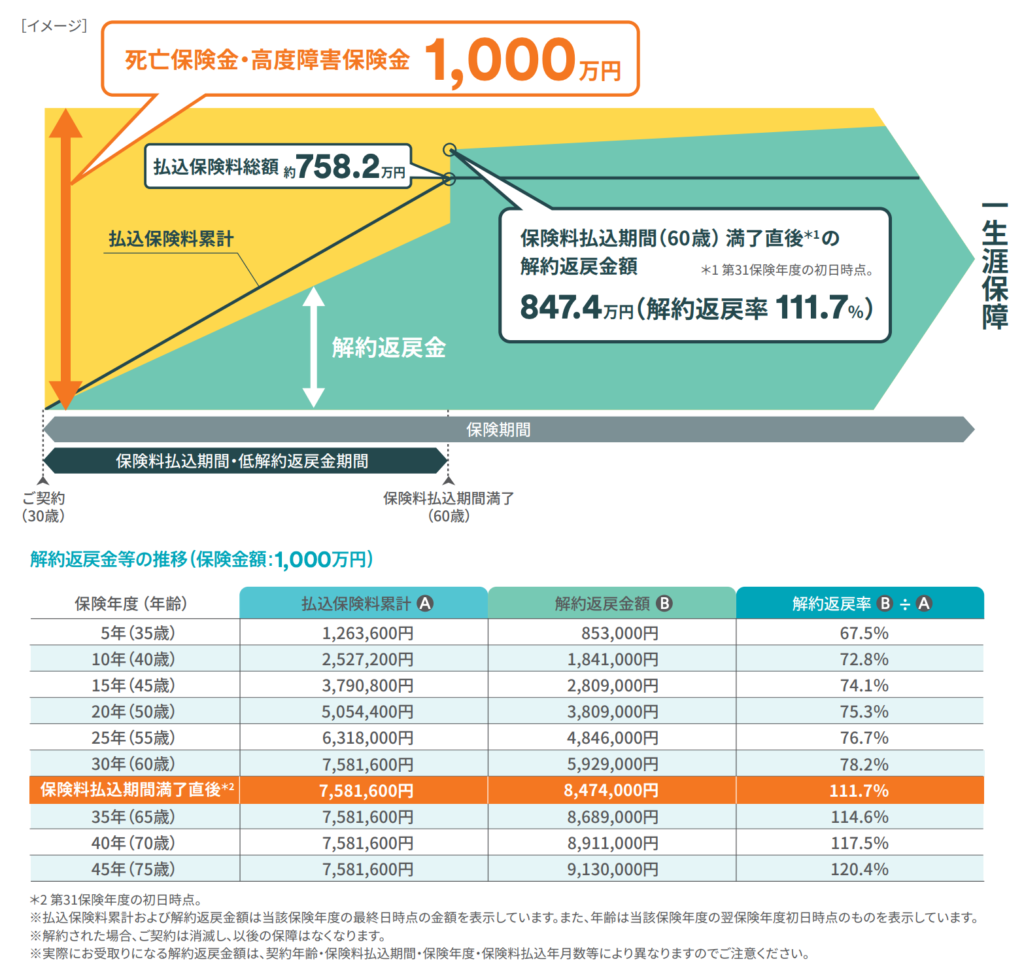

パンフレットに載っているご契約例は以下の通りです。

契約年齢:30歳 女性

死亡保障:1,000万円

保険期間:終身

払込期間:60歳払済

払込頻度:月払

保険料:21,060円

総支払保険料:7,581,600円

<解約返戻金と返戻率の推移>

10年後(40歳):1,841,000円(72.8%)

20年後(50歳):3,809,000円(75.3%)

30年後(60歳):8,474,000円(111.7%)

40年後(70歳):8,911,000円(117.5%)

払込期間が終了する解約返戻金が立ち上がるので、30年後には返戻率111%になります。実質利回りで計算すると下記の通りです。

<実質利回り>

30年後(60歳):0.71%

40年後(70歳):0.66%

これが日本でトップクラスのパフォーマンスです。保険会社に30年間保険料を支払った後の利回りは0.71%と貯蓄性の低さは明らかです。そして可笑しなことにその後、寝かせておくと利回りが低くなっていくという現象が起きています。普通は逆なんですけど、それだけ元々の利回りが低いと言うことです。契約時から死亡保障がありますが、どうせ元本割れしてる状態が何十年も続くなら最初から掛け捨ての収入保障保険で安い保険料で備えて、貯蓄は別で行いましょう。

そして、総支払保険料にも注目してください。1,000万円の死亡保障を購入するために758万円を支払うことになります。最終的に保険会社としては242万円の上乗せしかありません。

利回りでみると微妙ですが、銀行の金利より高いから良いかと思いました。

確かに銀行の金利よりは高いのですが、そこと比べても仕方がありません。一生涯の死亡保障を用意するという点でもコスパ悪いですし、貯蓄や資産形成という目線で考えると魅力は全くありません。そもそも円建だとインフレに対応できないので、少なくとも米ドル建の終身保険にしましょう。

ただ日本の米ドル建終身保険も利率が低すぎて、契約する意味がないので、貯蓄と死亡保障の両立ができる海外の終身保険を選択肢にいれてください。海外であれば総支払保険料の何倍もの死亡保障がありながらも実質利回りで4〜6%ほどで運用もできます。詳しくは下記の入門書をダウンロードして一読ください。

※【入門書】家族のために死亡保障を準備するための入門書

契約はしない。既に契約している人は個別相談してください。

終身保険の特徴は、死亡保障と貯蓄の両立が出来ることですが、日本の保険は

・貯蓄性が低すぎる

・死亡保障に対する保険料が高い

という理由でオススメできません。

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(終身保険はしないで)

また教育資金準備や貯蓄だけが目的の方は、下記の入門書を一読ください。

※【入門書】公的年金に依存しない自分年金を準備するための入門書

※【入門書】子供のためにベストな学資保険に入るための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/15337/trackback