こんにちは、K2 College 松本です。

今回は住友生命の一時払個人年金保険「たのしみグローバルⅢ(定率増加プラン)」を解説します。こちらは住友生命の商品ですが、証券会社、地方銀行、信用金庫で販売されている商品になります。

銀行で「運用して増やしましょう」と勧められています。

この商品の積立利率は毎月2回変更されるので契約した時期によって利回りは大きく変わります。さらに年齢によっても死亡保障の上乗せ額と利回りも変わります。現在の積立利率がどれくらいなのか、また既に契約している場合は、保険証券を見て積立利率を確認してみましょう。

- 動画解説

- 住友生命は日本の4大生保の一角

- 契約時の利率で年金原資が確定する一時払個人年金保険

- 10年後の返戻率は144%、実質利回りは3.75%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

住友生命は日本の4大生保の一角

会社概要

住友グループに属する保険相互会社で、総資産、経常収益、保険料収入で業界第4位、4大生保の一角(日本生命、第一生命、明治安田生命、住友生命)です。

前身会社である『日之出生命保険会社』が1907年5月に創業。1925年、住友合資会社が日之出生命保険株式会社の経営を引き継ぎ、1926年5月に商号を『住友生命保険株式会社』に変更した。第二次世界大戦後の財閥解体並びに「財閥商号の使用禁止等に関する政令」により、住友連携各社が「住友」の商号を名乗れなくなったため、1947年8月に『国民生命保険相互会社』を設立。1952年5月、財閥商号の使用禁止等に関する政令の廃止により、住友連携各社が再び「住友」の商号を名乗ることが可能となったため、同年6月、名称を『住友生命保険相互会社』に変更。2001年11月、株式会社三井住友銀行、三井住友海上火災保険株式会社、三井生命保険株式会社との全面提携について合意した。これを受けて、2002年12月、運用子会社5社統合による新会社「三井住友アセットマネジメント」のほか、2010年4月、三井生命との共同出資による生命保険子会社『メディケア生命』等が営業を開始している。

正式名称:住友生命保険相互会社

設立時期:1907年5月

営業拠点:87支社 1,451営業所(2021年3月末時点)

総資産:41兆940億円(2021年3月末時点)

エンベディッドバリュー(EV):4兆4,892億円(2021年3月末時点)

格付情報

S&P:A+ (2021年3月末時点)

R&I:AA- (2021年3月末時点)

Moody’s:A1 (2021年3月末時点)

ソルベンシーマージン比率

862.5% (2021年3月末時点)

歴史が長い会社は安心できますね。

日本の4大生保の一角なので、歴史もあります。

また、会社規模はもちろんですが、格付け、ソルベンシーマージン比率からも十分に信頼に値する会社と言えます。

契約時の利率で年金原資が確定する一時払個人年金保険

取扱金融機関

- スターツ証券

- 愛知銀行

- 沖縄銀行

- 沖縄海邦銀行

- 香川銀行

- 北九州銀行

- きらやか銀行

- 熊本銀行

- 群馬銀行

- 佐賀銀行

- 静岡銀行

- 静岡中央銀行

- 島根銀行

- 十八親和銀行

- 大光銀行

- 中京銀行

- トマト銀行

- 富山銀行

- 長野銀行

- 広島銀行

- 福井銀行

- 福岡銀行

- 豊和銀行

- 北海道銀行

- 武蔵野銀行

- もみじ銀行

- 山口銀行

- 横浜銀行

- 湖東信用金庫

契約概要

商品名:たのしみグローバルⅢ(定率増加プラン)

正式名称:5年ごと利差配当付選択通貨建個人年金保険(一時払い)

契約通貨:米ドル/豪ドル/日本円

契約年齢:0歳〜90歳

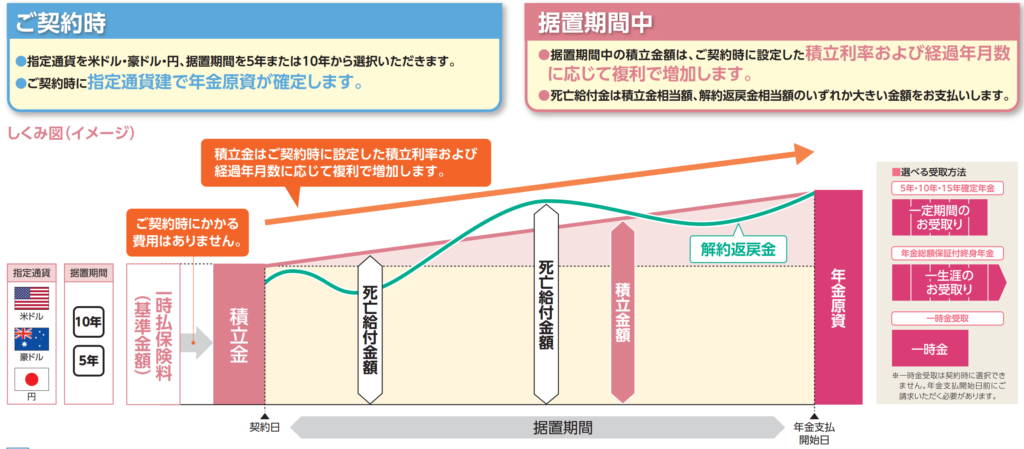

据置期間:5年/10年

払込期間:一時払

払込頻度:一時払

積立利率:契約時の利率で固定(毎月1日と16日に更新)

受取方法:一時金受取/確定年金(5年・10年・20年)/年金総額保証付終身年金

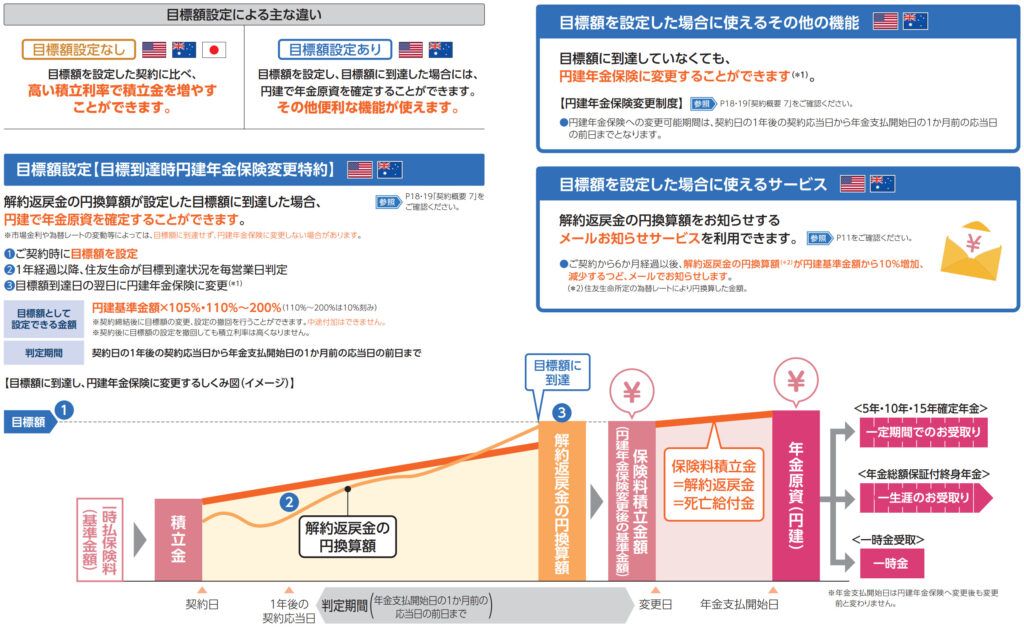

目標額設定:なし/あり(105%・110%〜200%)

契約初期費用:なし

契約後にかかる費用:解約控除費用

告知:職業のみの告知

商品解説

一時払の個人年金保険です。通貨は3種類(米ドル/豪ドル/日本円)から選択でき、契約時の積立利率で運用されます。積立利率は1日と16日に更新され、据置期間(5年/10年)と通貨と目標額設定の有無によって変わります。据置期間で増やした年金原資は一括受取、確定年金、終身年金から選択できます。また目標額設定をしておくと円建で年金原資を確定することができます。

円建で年金原資を確定してくれるのは便利ですね。

そうですね。ただ、長期的に考えるとインフレに対応できる資産として米ドルのまま保有しておくほうが良いと思います。

また、60歳以降の方が加入するケースが多いと思いますが、『新海外個人年金』なら解約返戻金をキープしたまま支払った金額の5%を毎年受け取ることができます。

*『新海外個人年金』の活用法!「2−3−5プラン」毎年5%の収入を得ながらも資産が増える。

10年後の返戻率は144%、実質利回りは3.75%

ご契約例は以下の通りです。

<住友生命 たのしみグローバルⅢ 契約例>

契約年齢:60歳 男性

据置期間:10年

払込期間:一時払

積立利率:3.75% *2024年1月16日〜2024年1月31日の場合

一時払保険料:USD 100,000

10年後の年金原資:USD 144,500(144%)

15年後の年金原資:USD 173,710(173%)*10年後に同じ利率で再契約できた場合

20年後の年金原資:USD 208,820(208%)

このようになります。では『新海外個人年金』の場合を見てみましょう。

<新海外個人年金>

契約年齢:60歳 男性

保険期間:128歳

払込期間:一時払

全期前納保険料:USD 100,000

預けたままの場合

<解約返戻金と返戻率の推移>

10年後(70歳):USD 139,166(139%)

15年後(75歳):USD 207,483(207%)

20年後(80歳):USD 280,086(280%)

30年後(90歳):USD 550,836(550%)

10年後の価値はあまり変わりませんが、15年後からの伸び方が大きく変わります。次に5年後から毎年USD 7,800を引き出した場合を見ていきましょう。

66歳(6年目)〜90歳(30年目)まで毎年引き出す場合

一部引出金額:USD 7,800/年

合計受取金額:USD 195,000

では年金代わりに66歳〜90歳まで毎年USD 7,800(約78万円)を引き出す場合は、25年間でUSD 195,000(約1,950万円)を受け取れます。支払った保険料USD 100,000の約2倍を引き出せているので十分なリターンだと思いますが、『新海外個人年金』はこれだけでは終わりません。

<解約返戻金の推移>

10年後(70歳):USD 99,059

15年後(75歳):USD 107,325

20年後(80歳):USD 102,318

30年後(90歳):USD 91,341

40年後(100歳):USD 163,401

上記が解約返戻金の数字ですが、90歳までの引き出している期間中もほぼUSD 100,000あります。一時払で支払った保険料と同じ解約返戻金をキープしたまま、トータルUSD 195,000を引出することができます。90歳以降引き出さなければ解約返戻金はまた増えていくので、100歳時点で16万ドル以上になります。これを死亡保険金として遺してもいいですし、子どもや孫に引き継いでいくことで世代を超えた資産運用を行うことができます。

数字が違いすぎですね!!

同じ年金受取を想定したとしても新海外個人年金の方が早く受け取れ、より多くの年金と資産を築くことができます。さらに新海外個人年金には、日本の保険にはない被保険者を変更することもできます。他にも様々な使い方があるので、下記のコラムも参考にしてください。

*『新海外個人年金』は3年目から終身年金として利用できる!

*『新海外個人年金』解約返戻金をキープしたまま総支払保険料の8倍を引き出せる!

*『新海外個人年金』の活用法!「継続オプション」で指数関数的に増えた解約返戻金を次世代へそのまま引き継げる!

契約はしない。既に契約している人は個別相談してください。

シンプルに利回りが低いので新規での契約はしないでください。

既に契約している場合はどうしたらいいでしょうか?

契約時期によって積立利率が変わりますし、目的に応じて適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本の保険で貯蓄や運用はしない

海外の保険であれば高い金利で運用ができます。詳しくは入門書を一読ください。

【入門書】保険で銀行金利の3600倍の金利をつけるための入門書

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/18540/trackback