こんにちは。K2 College大崎です。

昨日、住宅ローン「変動金利」の上昇が始まるという記事を書き、以下の見解を述べました。

変動金利で住宅ローンを借りている方は、これから金利が上がっていった場合、返済金額はどれくらいずつ増えるのか、また、どれくらいの金利上昇であれば耐えられるのかを確認しておくと良い

今後もそれほど金利は上がらないと考える方であれば、そのまま変動金利を利用すれば良いですし、今後少しずつでも金利が上昇していくかも知れないと考える方は、(多少、返済金額は多くなりますが)固定金利に借り換えてリスクのない返済をして行くのが無難

今回は、「ペアローン」ついて解説します。

- 東京23区の新築マンションの平均価格は1億円突破

- 「ペアローン」とは

- 「ペアローン」のデメリット

東京23区の新築マンションの平均価格は1億円突破

今年1月、2023年の新築マンション平均価格は、東京23区が前年比39.4%上昇の1億1483万円と、データを遡れる1974年以降で初めて1億円を突破したと不動産経済研究所が発表しました。

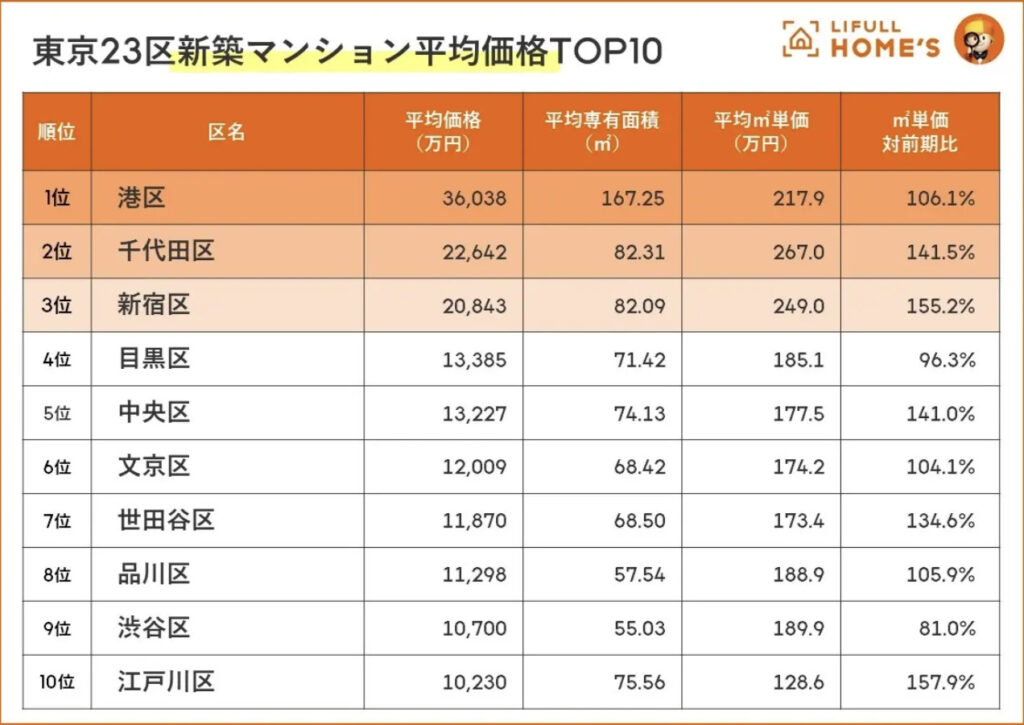

東京23区の平均価格ですが、LIFULL HOME’Sが発表(2023年6月)している区単位の新築マンション平均価格TOP10を見てみると、TOP10はいずれも1億円を突破しております。

ちなみに2020年1月6日公開のブログで東京23区の新築マンションの平均価格について述べておりますが、2019年5月時点の東京23区の新築マンションの平均価格は約7,638万円でした。

4年半の間に約3,845万円も上昇しておりますが、地方都市であれば新築マンションが買えてしまう金額です。ここまでマンション価格が上昇してくると、購入できる方は限られてくるでしょうね。

どのような方が購入しているのでしょうか。

億ションを購入する人は資産家や投資家、経営者や役員、医師、弁護士、そして会社員の方も一定数おります。

住宅ローンの借入限度額を年収の6〜7倍と設定している金融機関が多いため、億ションを購入する際に必要となる最低年収の目安は約1,500万円前後といわれています。

年収が1,500万円を超える会社員はそう多くないですし、夫婦ともに年収の高い「パワーカップル」が購入するケースが増えてきております。

「ペアローン」とは

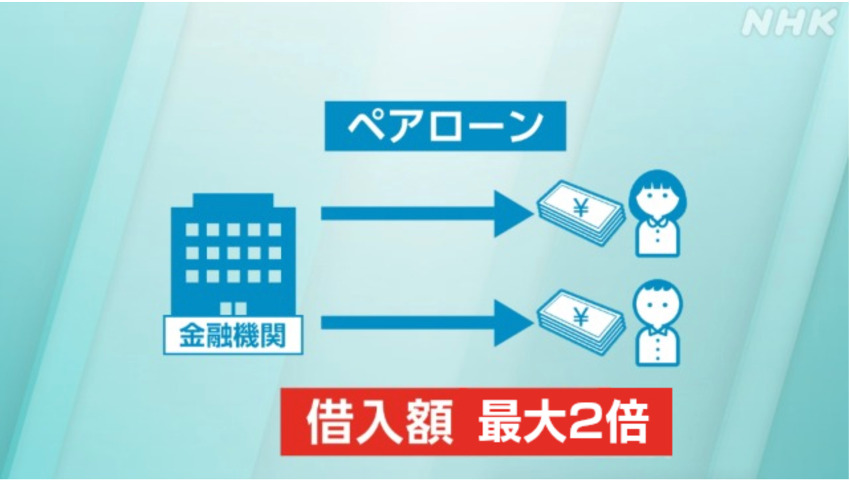

夫婦ともに年収の高い「パワーカップル」が購入するケースが増えてきているとお伝えしましたが、その「パワーカップル」が利用する住宅ローンに「ペアローン」というものがあります。

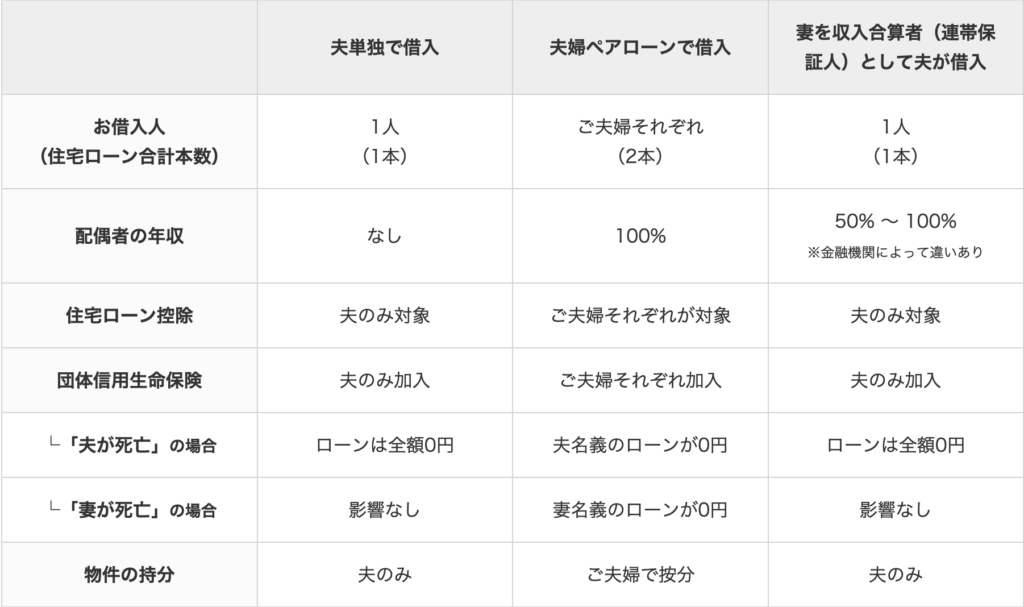

「ペアローン」は一定の収入のある同居親族(夫婦または親子)が、それぞれ契約者として住宅ローンを組む方法で、それぞれが相手の連帯保証人となります。

「ペアローン」はそれぞれの収入に応じて借り入れができるため、単独でローンを組むよりも借入金額を増やすことができるのが大きなメリットです。

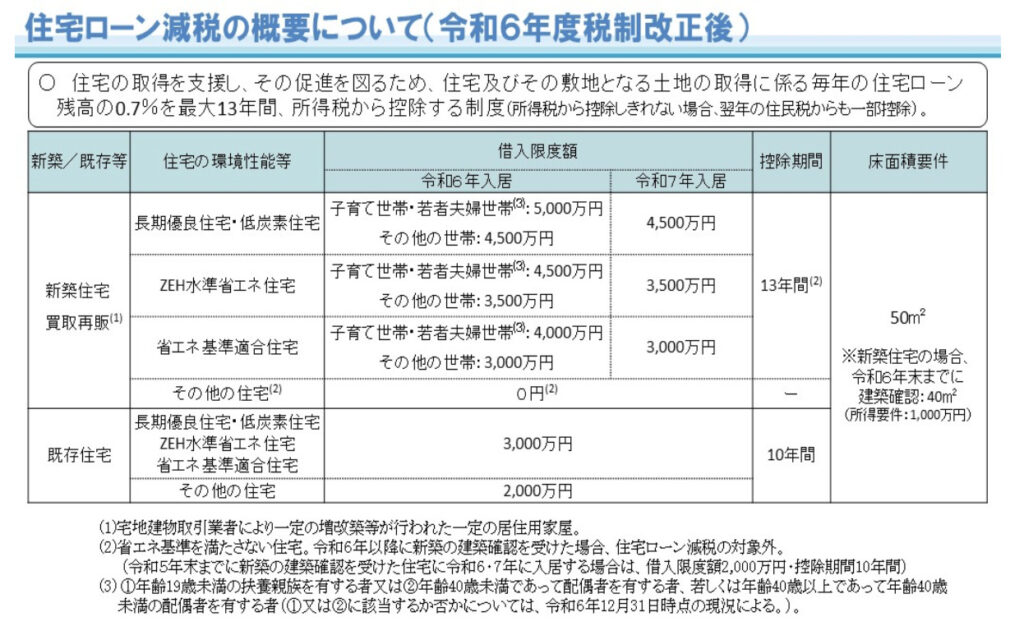

また、ペアローンは住宅ローン控除を2人とも利用できるため、節税効果が高くなります。

さらに、契約者に万が一のことがあった場合に備えられる団体信用生命保険に夫婦で加入することができます。

夫婦それぞれが団体信用生命保険で加入できるとのことですが、もし相手が亡くなった場合は、どうなるのでしょうか。

亡くなった方の残債は保険で完済されますが、残された方の残債はそのままとなりますので、返済を続ける必要があります。

「ペアローン」のデメリット

「ペアローン」の大きなメリットは、それぞれの収入に応じて借り入れができるため、単独でローンを組むよりも借入金額を増やすことができるということでした。

しかしながら、順調に行っている限りは良いですが、歯車が狂い出す可能性もゼロではありません。

返済期間は35年など長期間になる方がほとんどでしょうから、その間にトラブルが生じてしまう可能性も考えておくべきです。

ケース1)収入の減少

「ペアローン」は夫婦それぞれの収入を前提としているため、世帯収入が減少した場合、住宅ローンの返済が困難になることが考えられます。

片方の収入が大幅に減少したり、仕事を辞めたり、働けなくなったりした場合、もう一方が返済を負担しなければなりませんが、その一方も余裕なく住宅ローンを組んでいれば、カバーすることは難しいでしょう。

ケース2)離婚

離婚する可能性もゼロではないでしょう。

離婚数は減少傾向にあるとはいえ、毎年、20万件近い夫婦が離婚しております。

もし離婚することになれば、ペアローンをそのまま返済していくのか、売却して住宅ローンを完済するか、ペアローンを一本化してどちらかが住み続けるかなどの選択する必要がありますが、

売却するにもローン残高よりも売却価格が低い場合は、差額を自己資金で返済しなければなりませんし、ペアローンを一本化しようにも年収要件などで変更できない可能性があります。

そのまま返済していくのにしても、住まない方は別居先の家賃を払う必要がありますし、自分が住まないのに負担したくないでしょうから、結局もう一方が負担することになるのでしょうが、二人分も払えますかね?

ケース3)どちらか一方が亡くなってしまう

先述したとおり、ペアローンは契約者に万が一のことがあった場合に備えられる団体信用生命保険に夫婦で加入することができますが、どちらか一方が亡くなってしまった場合、亡くなった方の残債は保険で完済されますが、残された方の残債はそのままとなりますので、返済を続ける必要があります。

ちなみに「ペアローン」ではなく、妻を収入合算者として夫が借入をし、夫が団体信用生命保険に加入していて夫が亡くなった場合、残債は全て保険で支払われます。

「ペアローン」にはこのようなデメリットがあります。

少なくとも、どちらかの収入が減ったり無くなったりしても返済していくことができるように、住宅ローンは組むようにしましょう。

また、不確実性が増している現代において、そもそも本当に住宅購入が必要なのかも再考されるのも宜しいかと思います。

まとめ

- 「ペアローン」とは

- 「ペアローン」のデメリット

- 本当に住宅購入が必要なのかも再考してみよう

「ペアローン」にはこのようなデメリットがあります。

少なくとも、どちらかの収入が減ったり無くなったりしても返済していくことができるように、住宅ローンは組むようにしましょう。

また、不確実性が増している現代において、そもそも本当に住宅購入が必要なのかも再考されるのも宜しいかと思います。

LINEでの相談も受け付けております(無料)。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/20789/trackback