こんにちは、K2 College河合です。

本日は野村證券の新商品『インサイト・グローバル・クレジット・ファンド』を解説したいと思います。久しぶりの債券ファンドです。しかもコロナ後、ほとんどの先進国債券の金利が0%となった後の利上げ局面で債券ファンド設定です。

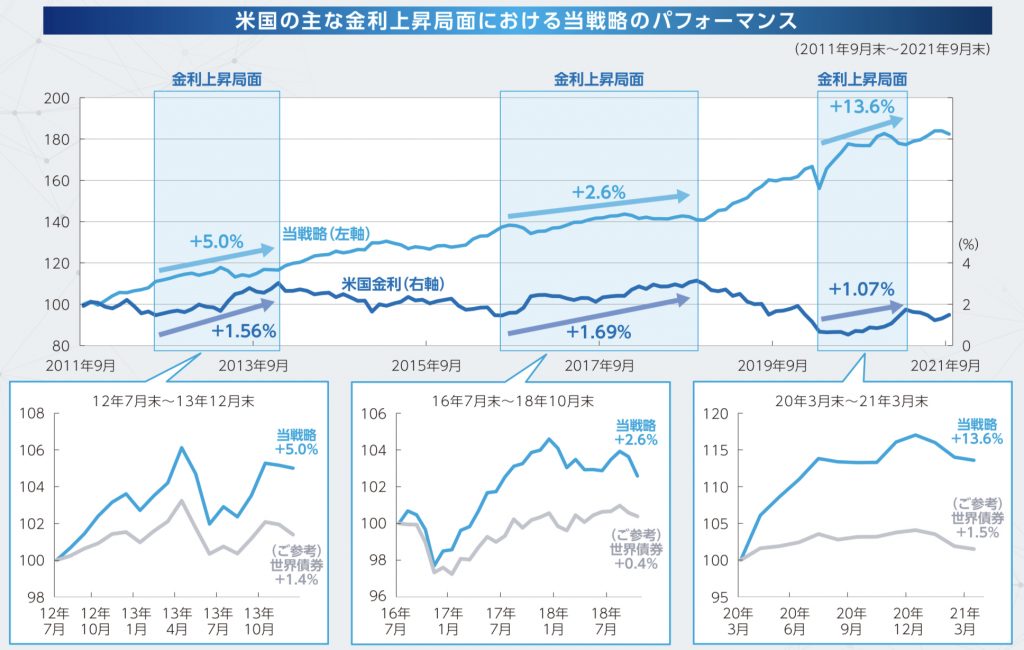

通常、市場の金利が上がると債券単価は下がる(これまで低い金利だった債券の魅力が下がる)ので、今投資すべきではないと思うのですが、大丈夫でしょうか?

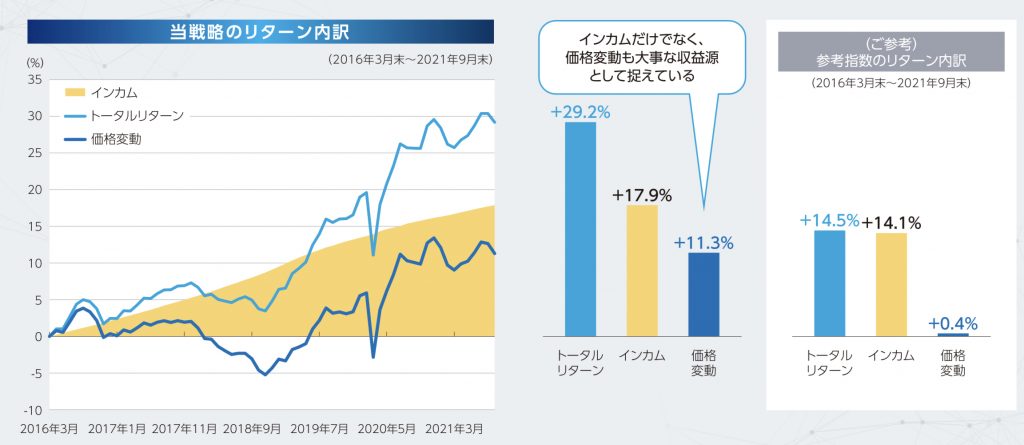

その通りですね。ただこのファンドは金利収入よりもキャピタルゲインに強みがあるようです。

- 動画解説

- インサイト社とは?

- キャピタルゲインを狙う

- 金利上昇局面の債券運用とは?

- 現在の投資配分と今後のリターン目安

動画解説

インサイト社とは?

野村證券の新商品と言っても野村が運用しているわけではなく、海外のファンド会社「インサイト」を野村が国内向けに組成したファンドとなります。そのインサイト社はこれまで債券で高い実績があります。

運用資産126兆円ってすごいですね。。ここ20年で121兆円も増えています。この金額になると個人投資家というよりも機関投資家が多いでしょう。

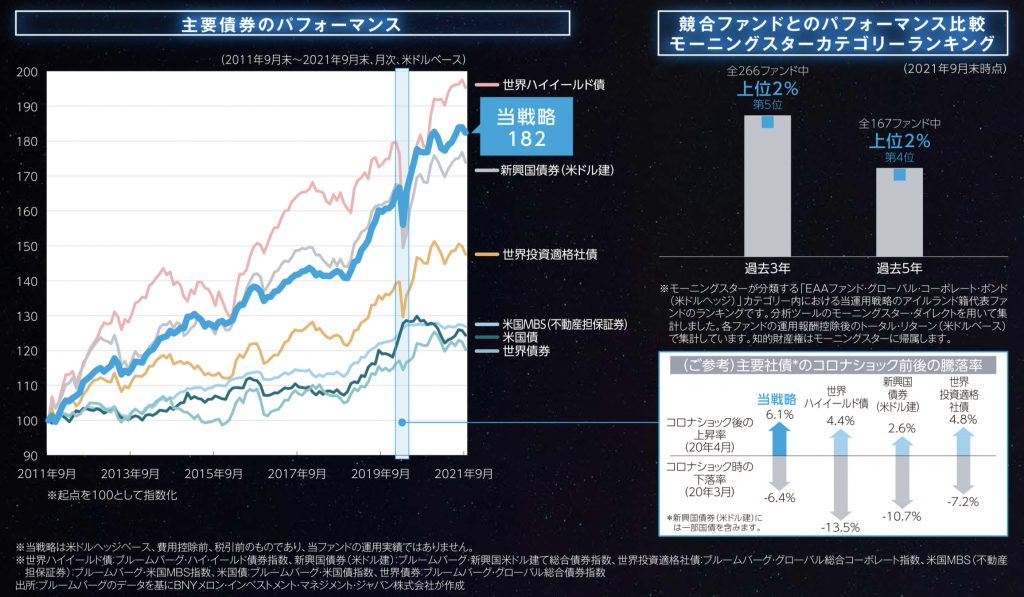

オリジナルのファンドのパフォーマンスもその他債券ファンドと比べるとかなり優秀で、リターンはもちろん、下落リスクに強いということがわかります。

126兆円ってすごいですね。。機関投資家が投資しているファンドに投資できるというのは魅力ですね。

はい、私もそう思います。こうした海外の優秀なファンドを日本へ持ってこれるのは、野村證券みたいな日本で一番大きな証券会社の強みですね(と言っても海外にはまだまだ優秀なファンドたくさんありますが)。

キャピタルゲインを狙う

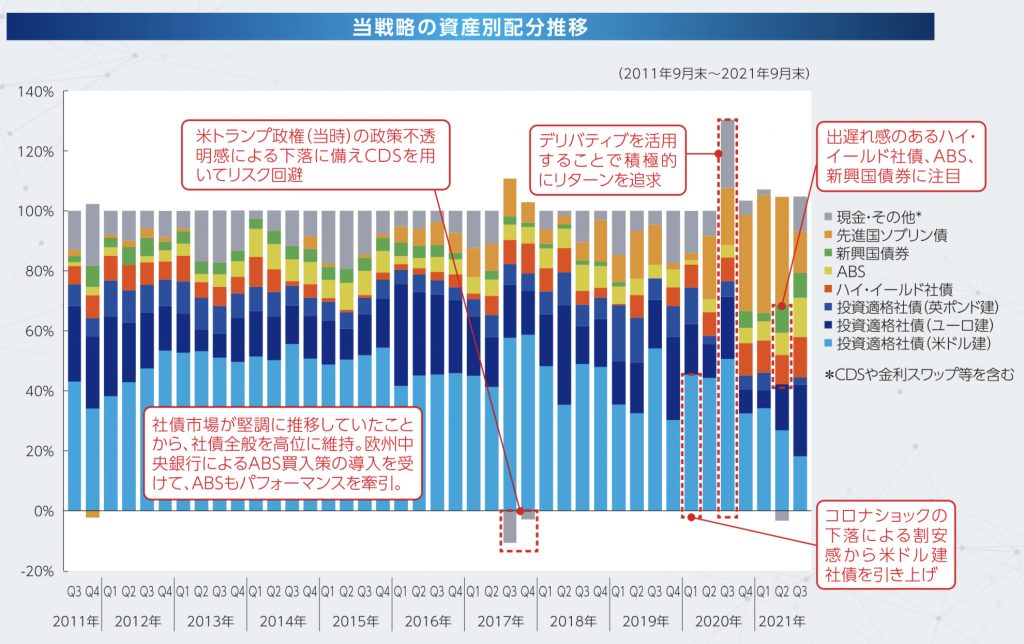

債券投資は一般的には金利を取ること(インカムゲイン)だと理解されていると思いますが、海外の優秀なファンドはキャピタルゲインを狙います。401k、NISA、iDeCoのような毎月1万円から投資できるファンドとの差はここにあります。

投資先はこちら。

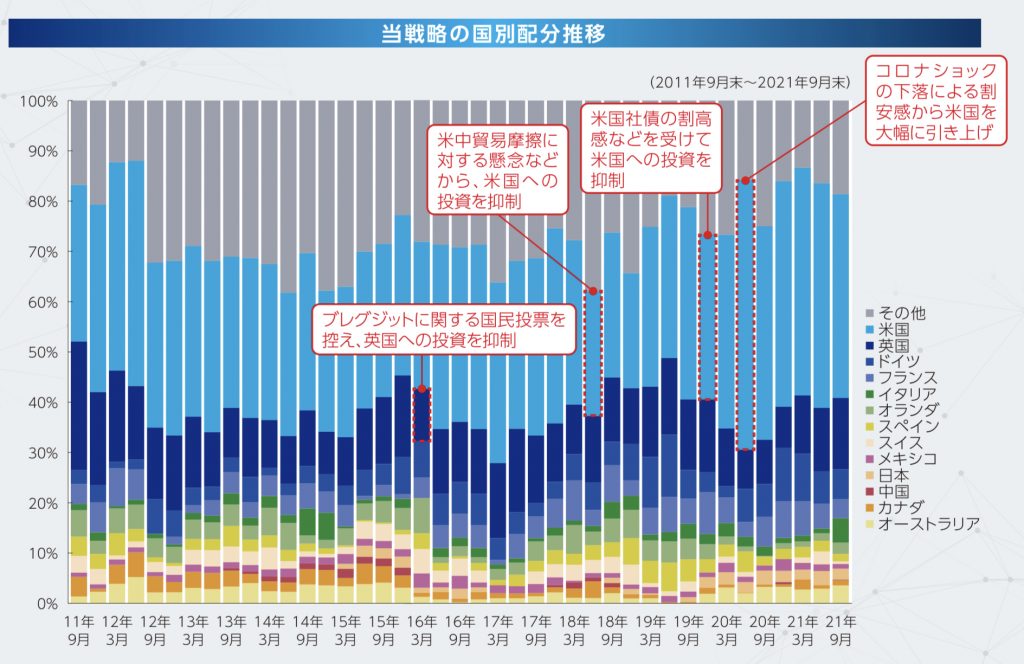

個人投資家が投資できるようなはソブリン債、ハイイールド債、新興国債券以外の資産へも投資しています。これまでどのような配分で投資してきたか?こちらでわかります。

国別配分がこちら。英米が多いですね。

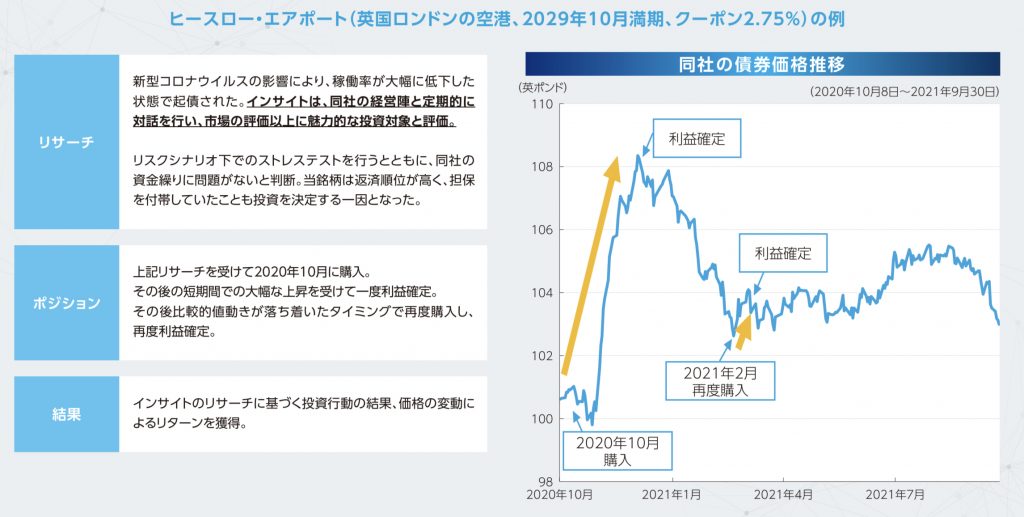

キャピタルゲインが出た例がこちら。

結果、このようにインカムゲインだけでなくキャピタルゲインがあることで、トータルで高いリターンとなります。

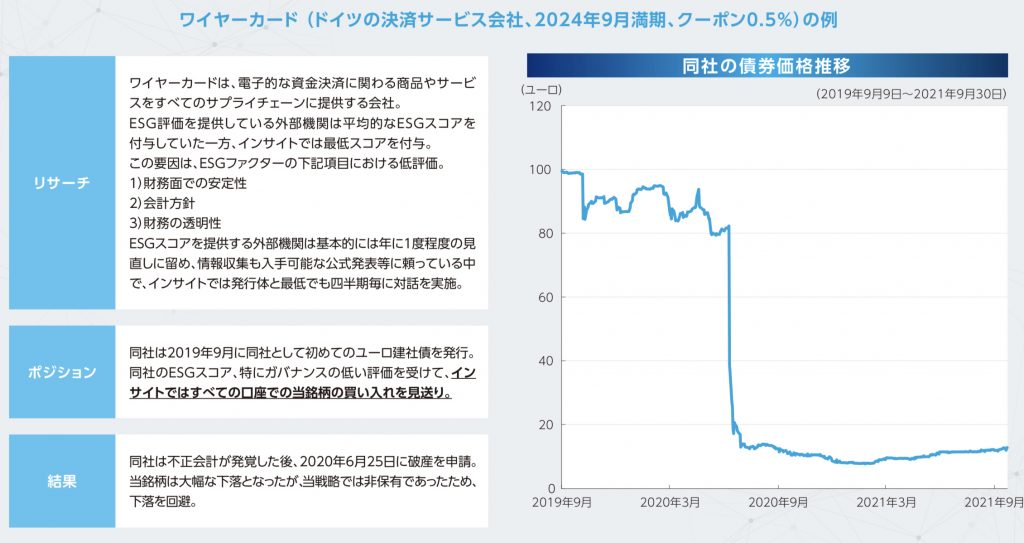

逆に下落した債券へは投資していなかったという例がこちら。

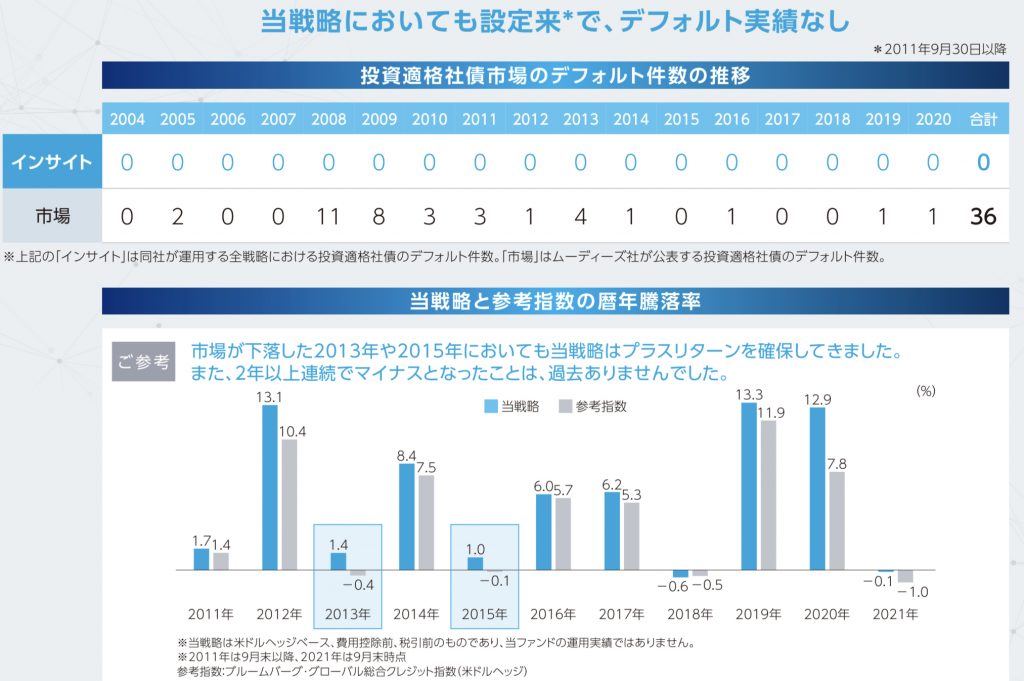

デフォルト(破綻)はこれまで一度も当たってません。

インカムゲインとキャピタルゲイン合わせると、倍近くのリターンになるというのは魅力的ですね。

実際、個人投資家が債券で運用していく上で、価格上昇を狙うことはかなり難しいと思うので、ファンドを使って投資するのは良い選択だと思います。キャピタルゲインを狙うなら株でいいだろうと思われるかもしれませんが、やはり株は上も下も上限、下限なく動くので、満期に元本の100%が必ず返ってくる債券というリスクの低い資産での運用は株と比べて安心だと言えます。

金利上昇局面の債券運用とは?

とはいえ、理屈で言うとやはり金利上昇局面では債券価格は下がるものです。けれどこのファンドはこれまで3度の金利上昇局面でもリターンを出しているようです。

これを見る限りどの局面でもリターンを出せていますよね。良いファンドですね。

はい、実際良いファンドだと思います。

現在の投資配分と今後のリターン目安

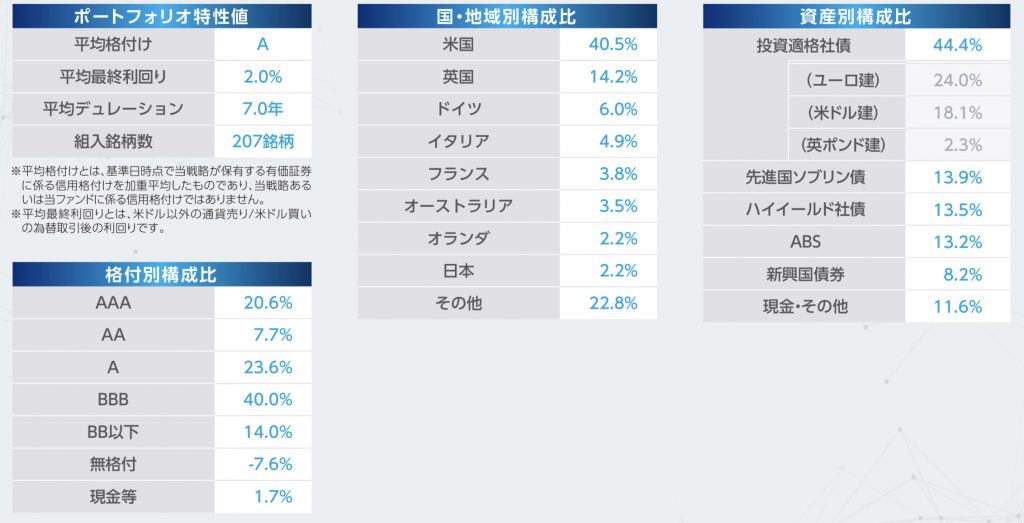

最後に実際投資をしたら、今後どのくらいのリターンになるのか目安を見てみましょう。まずこれが一番直近(2021.9)の投資配分です。

結構、格付け低い債券へ投資していますよね。格付けが低いと危険だというイメージがあると思いますが、実際皆さんが知っている有名な企業も実はBBB格だったりするんです(日本国の格付けがAですからね)。

ここで最終利回りが2.0%と書いてあるように、現在の金利と債券価格だけで言うと低いんです。これを債券価格の値動きから取れるキャピタルゲインでこうなります。

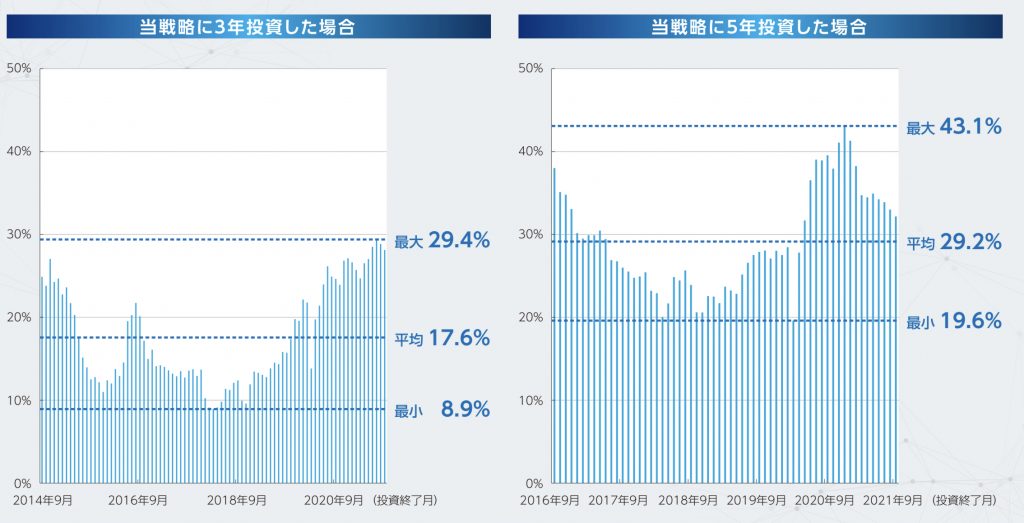

平均すると・・・

3年:+17.6%

5年:+29.2%

となります。複利でこれですから、年5%ちょっとという平均リターンとなります。

最近の株のリターンと比べてしまうと物足りないですが、これはこれで債券投資だと思えば良いリターンですよね。

皆さん、米ハイテク株に牽引された世界株高に慣れてしまって、下落リスクのことを忘れています。投資全体のポートフォリオという概念で考えると、必ずこういった債券資産など株との相関性の低い資産も保有しておいてくださいね。

まとめ

- 株資産だけでなく債券資産も持とう

- ポートフォリオ全体で株資産多くなってませんか?

- 株との相関が低い資産ならヘッジファンド、オルタナティブも持とう

上がった株はいつかは下がります。日本株なら尚更です。株が上がっているうちに利益確定をして、こうした債券資産を持っておきましょう。また株との相関の低いヘッジファンド、オルタナティブもオフショアで投資しましょう。

※『オフショア投資入門書(マニュアル)』はこちら(無料)

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/2889/trackback