2024年1月、米証券取引委員会(SEC)が待望のスポット型ビットコインETFを承認したことで、ビットコイン市場は新たなステージに突入した。ブラックロックの「iShares Bitcoin Trust(IBIT)」やフィデリティの「FBTC」など、伝統的な金融機関が提供するETFが次々と登場し、これまで直接ビットコインへの投資に踏み切れなかった機関投資家にも門戸が開かれた。ETFを通じたビットコイン投資は、「規制の網の中にある暗号資産」という新たな魅力を帯び、今やウォール街の主流プレイヤーたちを引きつけている。

どのような機関投資家がビットコインETFに投資しているのでしょうか?

それでは、以下で実際にETFを保有している機関投資家の顔ぶれと、その背景にある戦略を紐解いていきましょう。

- 政府系年金も参入 ──公的資金が選んだ「安全なビットコイン投資」

- ヘッジファンド勢が大量保有 ──主戦場は「ETF上場市場」に

- アドバイザー系ファンドも追随 ──中堅層のETF採用が拡大

- 最も支持されるのはIBIT ──ETF別の人気ランキング

- 中央銀行は投資していない ──それでも注目される制度変化

政府系年金も参入 ──公的資金が選んだ「安全なビットコイン投資」

ETF承認から間もなく、機関投資家として注目を集めたのがウィスコンシン州投資委員会(SWIB)である。2024年Q1のSEC提出書類(Form 13F)によれば、SWIBはブラックロックのIBITを中心に1億ドル超を投資。州政府の年金基金という極めて保守的な投資主体がビットコインETFを採用したことは、暗号資産市場にとって象徴的な出来事だった。

また、ブラウン大学の基金も同時期にIBITを約490万ドル保有していたと報じられており、大学基金(エンダウメント)という長期志向の機関もETFをポートフォリオに加えている。従来の暗号資産が持っていた「規制リスク」「信頼性への懸念」をETFが和らげ、公的資金の運用先としても一定の評価を得ていることがうかがえる。

ヘッジファンド勢が大量保有 ──主戦場は「ETF上場市場」に

ETF市場の本格的な潮流を形作っているのは、やはりウォール街のヘッジファンド陣営だ。Form 13Fの開示によれば、2024年末から2025年初頭にかけて、次のようなプレイヤーがETFを積極的に買い込んでいる。

• ゴールドマン・サックス:IBITなどを中心に約4.18億ドルを保有

• モルガン・スタンレー:同じくIBIT中心に約1.89億ドル

• ミレニアム・マネジメント:総額で25億ドル超のビットコインETFを保有し、業界首位に

• ブレバン・ハワード:保有額は約14億ドル

さらに、ルネサンス・テクノロジーズやDE Shawといったクオンツ型ファンド、Capula ManagementやSculptor Capitalなどの多戦略型ファンドも、ETFという新たなビットコイン投資手段を活用している。これらのファンドは、ボラティリティを許容しつつも、規制下での取引を重視する姿勢が共通している。

アドバイザー系ファンドも追随 ──中堅層のETF採用が拡大

注目すべきは、ビットコインETFに投資している機関の中で、投資アドバイザー(RIA)系が大多数を占めている点だ。CoinSharesによれば、ETFの保有報告を行った13F提出機関のうち81%がアドバイザー業態であり、その約半数がIBITを保有しているという。

例えば、Timber Point Alternative Income Fund(AIIFX)は約47万ドル分、Albion Financial GroupやAll Season Financial Advisorsといった独立系ファンドもそれぞれIBITやFBTCを一定額保有。こうした中堅ファンドは、ETFの「信託構造」「上場市場での流動性」「米国税制への対応のしやすさ」といった利点を評価し、クライアント資産の一部をETFでの暗号資産エクスポージャーとして組み込んでいる。

中小規模のアドバイザーが広く参入することで、ETF市場はリテールだけでなく機関投資家の「裾野の広がり」が一層明確になってきた。

最も支持されるのはIBIT ──ETF別の人気ランキング

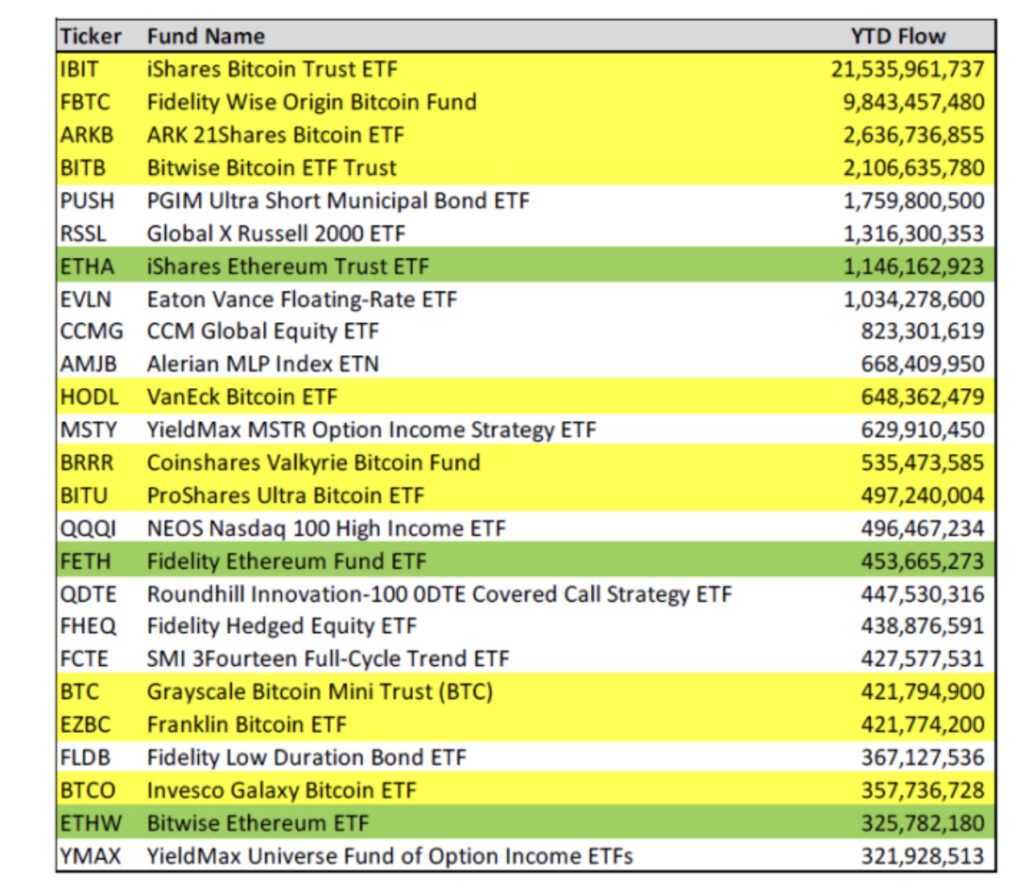

ETFごとの機関保有状況を見ると、圧倒的な人気を誇るのがブラックロックのIBITである。CoinSharesのレポートによると、2024年末時点でIBITは127億ドルの機関保有残高を記録し、ETF全体の約31.5%を占めている。

これに続くのが、フィデリティのFBTC(36億ドル)、ARKのARKB(11億ドル)。また、BitwiseのBITBやVanEckのHODL、Franklin TempletonのEZBCなども一定の支持を得ている。

ETFの人気は、その運用会社のブランド力、保管体制、取引コスト、スプレッドの狭さなどに大きく依存する。IBITは、ブラックロックのグローバルな運用力と信託保全の堅牢さが評価され、初期段階から大口機関投資家に選好されてきた。

中央銀行は投資していない ──それでも注目される制度変化

さて、「政府がビットコインETFに投資している」といった表現を目にすることもあるが、ここで明確にしておきたい。FRB(米連邦準備制度)、日本銀行、欧州中央銀行(ECB)など、主要な中央銀行がETFに直接投資している事例は存在しない。彼らは通貨供給と金融安定を担う機関であり、価格変動の激しい資産を準備金として持つことは制度的にも困難である。

しかし、将来的な可能性として、次のような展開は否定できない。

• **政府系ファンド(SWF)**がポートフォリオの一部にETFを組み込む動き

• 中央銀行が研究・試験目的で保有を検討するケース

• 新興国における、金や外貨の代替的な資産としての採用圧力

実際、ノルウェーの政府年金ファンドはマイクロストラテジー株を通じて間接的にビットコインへのエクスポージャーを保有しており、制度的な壁が徐々に薄れているのも事実だ。

どのビットコインETFを選べば安全ですか?

機関投資家が採用しているiShares Bitcoin Trust(IBIT)が堅実な選択といえます。

まとめ

- 機関投資家がビットコインETFに本格参入し始めたことで、暗号資産はより“制度化”された投資対象へと変貌を遂げつつある

- ETFという枠組みは、規制・信託・透明性といった観点で、これまで投資対象として敬遠されてきた機関投資家を取り込むことに成功した

- 今後も、運用残高の拡大や新規参入プレイヤーの登場が見込まれ、ビットコインETFは単なる投資商品にとどまらず、資産運用業界における新たなインフラとしての地位を確立していく可能性がある

著者プロフィール

-

投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

この投稿へのトラックバック: https://media.k2-assurance.com/archives/33099/trackback