こんにちは!K2 College編集部です。

今回はアフラックから2009年に発売された夢みるこどもの学資保険を解説していきます。自分の資産は自分で作る考えが浸透してきた昨今、昔ながらの学資保険は今も有用なのでしょうか。一緒に見ていきましょう。

アフラックと言えば、がん保険の会社だと思ってます。学資保険もあるのですね。

一般社団法人生命保険協会の2021年の動向によると、学資保険(こども保険)の割合は全保有数の中でわずか3%です。「増えない」と言われて続けて久しい学資保険は個人的には絶滅危惧種認定をしていますが一定の需要はあるのですね。

今回の記事では「夢みるこどもの学資保険の商品全般」について解説していきますので加入で悩んでいる方はぜひ参考にしてください。

- アヒルでお馴染みのアフラック

- そもそも学資保険は何が良くてみんな入るの?

- 満期返戻率は18年で96.2%、実質利回りは0.27%

- 返戻率が100%を切ると言うことは・・・

- アフ夫さんの運用益はどこへ?

アヒルでお馴染みのアフラック

アフラックは1955年アメリカのジョージア州でスタートした会社です。今も昔も競争が激しい生命保険の業界で、他者との差別化を図る為に誕生したのが1958年世界で初めて発売された「がん保険」。以来70年近くに渡り、アフラックの主力商品となっています。

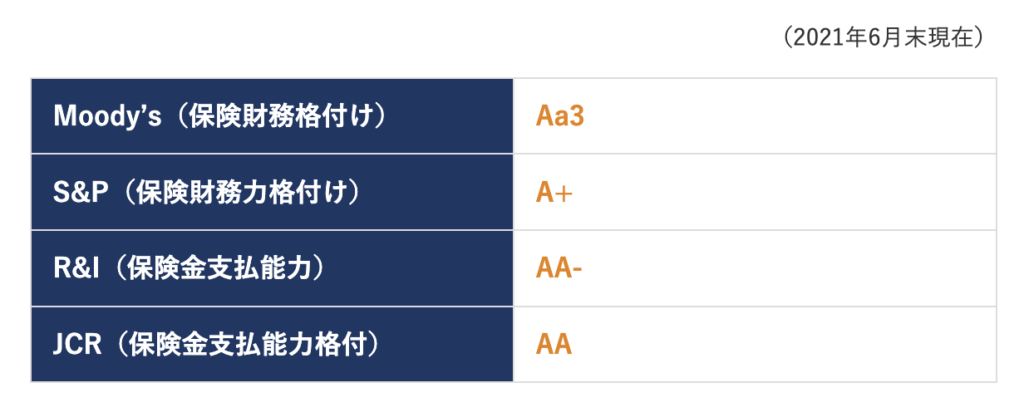

格付けはご覧のとおりです。例えばこの中でS&P社発表の「A+」は、全部で22個ある順番の中で上から5個目です。そして保険会社の健全性を表すソルベンシー・マージン比率は916.7%(2020年度)となっています。世の中に絶対はありませんが安心な会社と言えます。

■がん保険を軸に時代とニーズに合わせた商品も。

主力のがん保険の他に給与サポート保険や介護保険など時代のニーズに合わせた商品もいくつかあります。そして今回の「学資保険」もラインナップされています。

そもそも学資保険は何が良くてみんな入るの?

■学資保険の概要

学資保険の大きな特徴(アフラックの場合)

・一定期間保険料を支払いお子様の教育費を形成し、時期が来たらお祝い金・満期金として受け取る

・親御さんに万が一があった際には、その後の保険料の払い込みが免除される

・払い込み免除されるけれど、時期が来たらお祝い金や満期金はちゃんと受け取れる

・だから安心だね

このようになります。子を持つ親としては自分や相方に何かあった時に以降の払い込みはしなくて良いと言うのは心を鷲掴みにされますね。

満期返戻率は18年で96.2%、実質利回りは0.27%

商品概要

商品名:夢みるこどもの学資保険

契約年齢:(契約者=親御さん)男性は概ね18-50歳、女性は概ね16-50歳

被保険者年齢:(被保険者=お子様が)0〜7歳

保険料払込期間:10歳払済・17歳払済・18歳払済

払込頻度:月払/半年払/年払

特約:保険料払込免除特約

シミュレーションができる

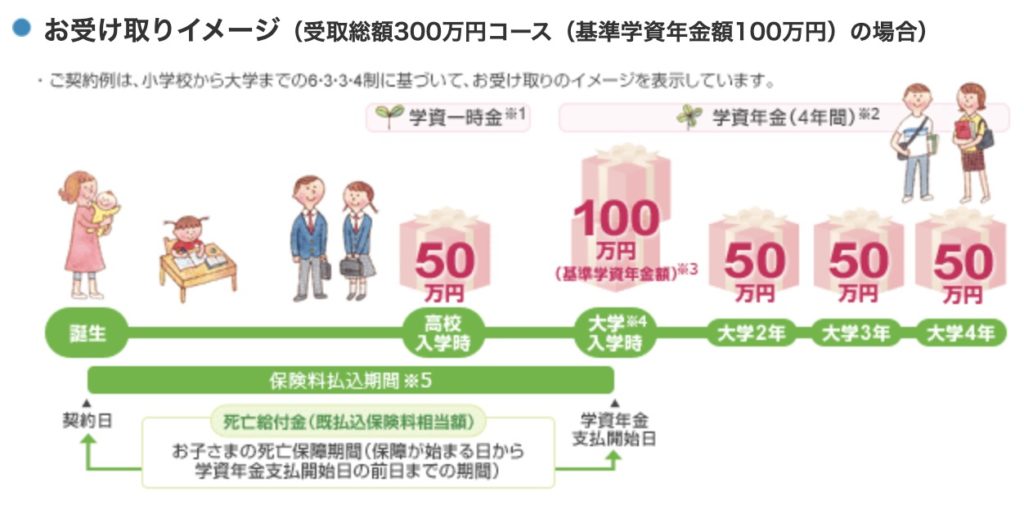

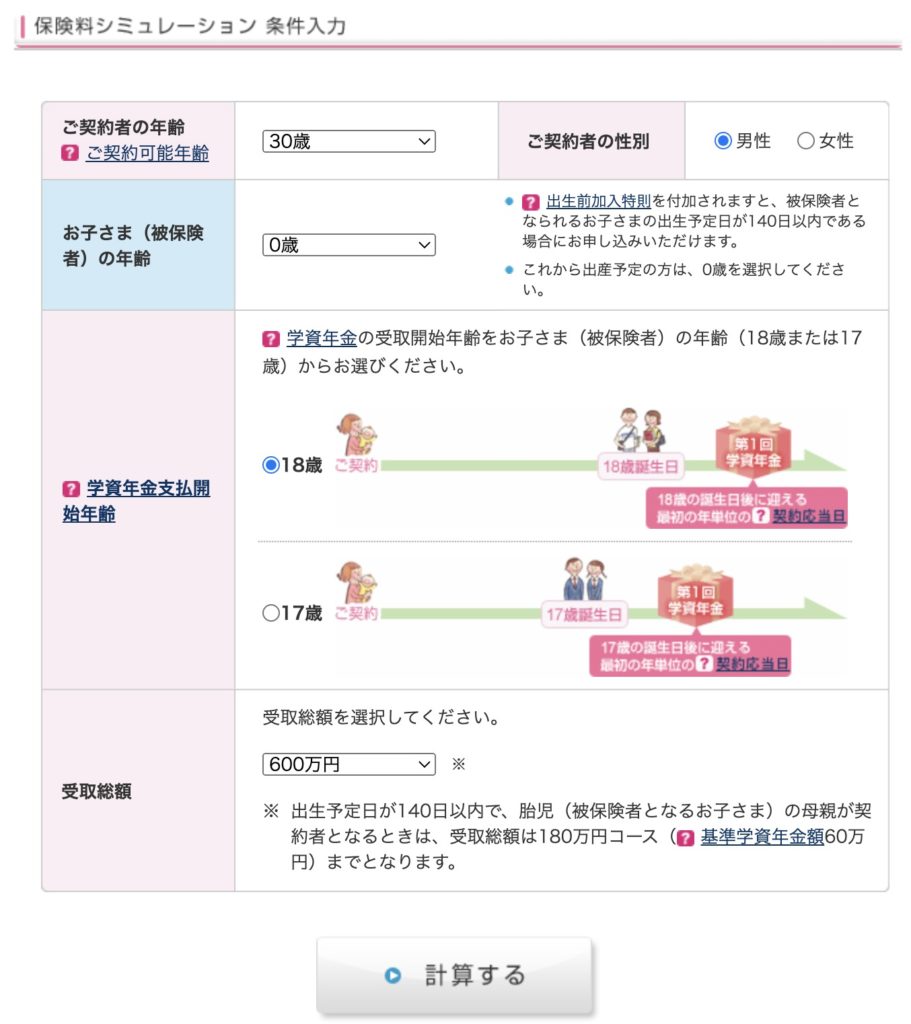

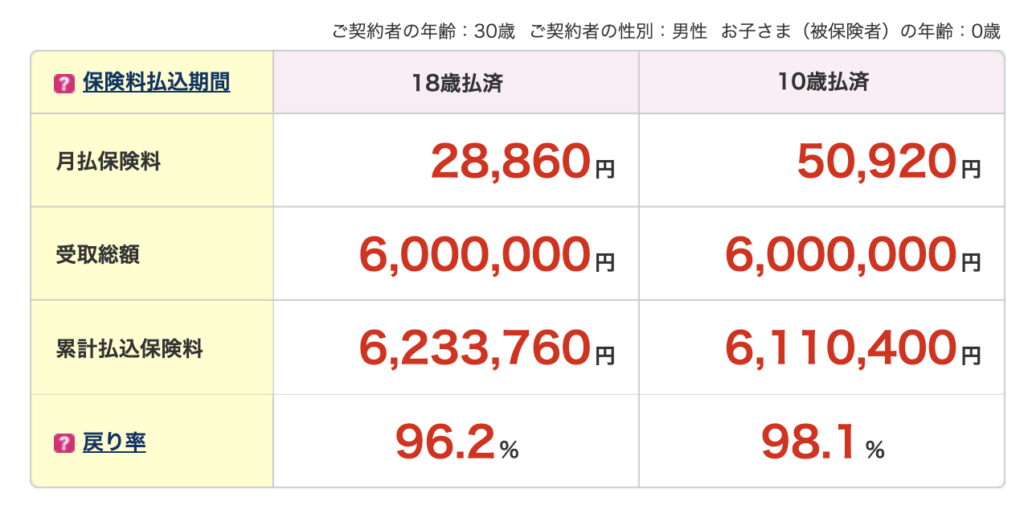

アフラックの公式サイトで実際にシミュレーションをしてみました。左の絵が入力画面で右がシミュレーション結果です。(30歳・男性・子供0歳・18歳払い済み・受取金600万)

まず96.2%という戻り率が目に飛び込んで来ました。払ったお金が100%とすると、戻って来るお金が96.2%という認識で合ってますよね。

合ってます。この試算の場合は30歳の男性(仮名:アフ夫さん)が623万お支払いして受け取る総額が600万という事になります。アフ夫さんは18年もお金を預け続けて1円も増えてない状況をどう思われるんでしょうね。

この623万と600万の差額の23万円はどこにいったのでしょうか。

あなたをお守りする為の保険分に充てさせていただきました、と言うのが一番綺麗な説明ではないでしょうか。「保険で守ってもらえて預けたお金もちゃんと払ってもらえて、うんうん。」って人によっては感じると思います。

返戻率が100%を切ると言うことは・・・

■普通にお金を積み立てていくとこうなる

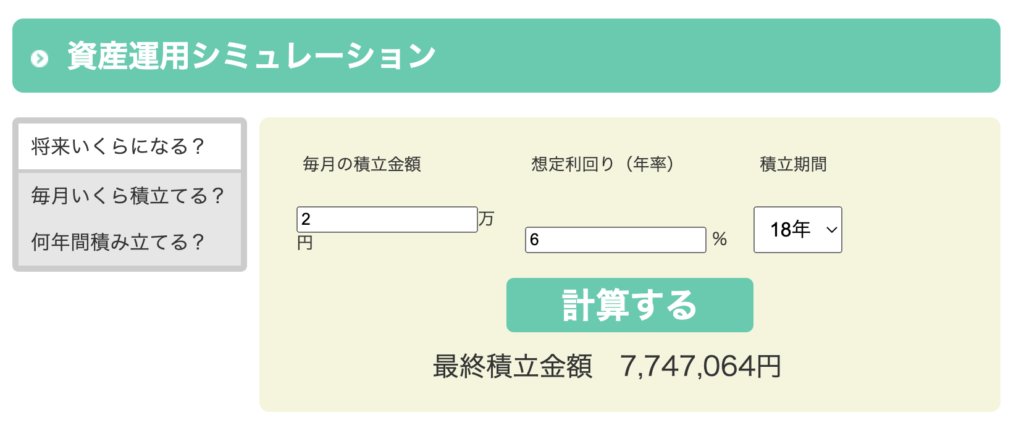

ちょっとここで上記の金額を普通に積み立てていった場合の試算をしてみましょう。上記のアフ夫さんは毎月28,860円支払っていたので端数を折って20,000円ずつ・18年間6%で運用したとします。総額で432万になりますね。この432万が積み上がるまで、運用しながら18年を過ごしますので、結果・18年後には774万円となる。このような試算になりました。(金融庁・資産運用シミュレーションより)

アフ夫さんは28,000円ずつ払って600万。

こちらは20,000円ずつと少なく払っても774万なので随分と差がありますね。

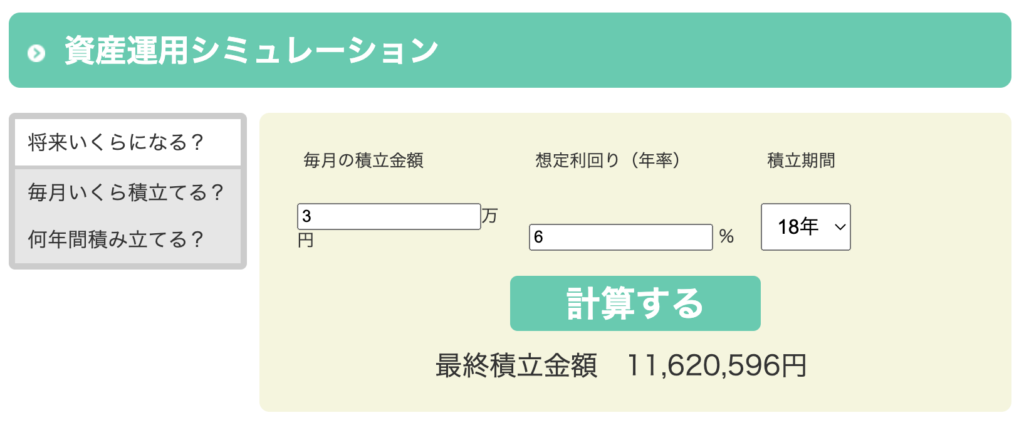

そうですね。では3万円で同じように積み上げていった場合はどうでしょうか。下記をご覧ください。

1,162万

アフ夫さんは28,000円ずつ払って600万

そして20,000円ずつ払った場合は774万(600万との差額174万)

そして30,000円ずつ払った場合は1,162万(600万との差額562万)ですか。

もちろん経費や保険料など、さまざまな要素を取っ払って単純な内容にしてはいますが時間をかけて将来の為に資産を作っていくという意味では①学資保険も②運用して積み立てる、どちらも同じですよね。だったらどうせなら増えたほうがいいよね、と考える方は多いのではないでしょうか。

アフ夫さんの運用益はどこへ?

アフ夫さんが払い続けていた保険料も少なからず運用に回っていたとして、何かしらの運用益が発生していたはずです。ですがアフ夫さんが受け取れるお金は96.2%。アフ夫さんの運用益分はどこへいったのでしょうか。

今回は保険+資産形成のお話ですので保険の部分の費用を加味しなければいけないのと、どこにお金を預けても所定の手数料は必ず発生するものである反面、お金の預け先によってはこんなにも結果が変わるものなのです。

【まとめ】将来のお金と保障は分ける

いかがでしたでしょうか?

今回は「夢みるこどもの学資保険の全般」について解説しました。結論を申すと学資保険という選択肢より、資産形成と保障を分けることを考えた方が良いです。

■万が一の保障は王道だけど定期保険

30歳のアフ夫さんなら、定期保険で毎月1000円も払えばかなりの高額保障をつける事ができるのではないでしょうか。試しにライフネットのサイトを確認してみると、死亡保障は1,000万円だと1,068円ですね。10年契約なので金額が途中で変わったとしても18年間の総額で312,960円です。

■資産形成はさまざまな選択肢から

働き方・年齢・資産状況・考え方により様々な方法があります。資産形成に関しては時間が必要なものもありますので「よくわからない・・・」となった際にはお気軽にお問い合わせください。

将棋の羽生さんも言ってましたが、いろいろ選択肢がある中で「この一手」を選ぶのは自分しかいないのだと。同じ選ぶのであれば、私だったら子供には多くの選択肢を与えられるものを賢く選びたいなと思いました。

まとめ

- 学資保険は風前の灯

- 夢見るこどもの学資保険の魅力は薄い

- 保険と資産形成はわけて考えよう

毎月一定額を積み上げて行って将来への備えをするのなら、こんな方法もあります。日本の学資では100%前後がせいぜいでも、海外へ目をやると140%なんてのもありますので将来のお子さんにしてあげられることが増えますね。こちらも併せて確認してください。

※『〜大切なお子さまのために〜海外積立で学資準備を』はこちら

著者プロフィール

-

ファイナンシャルプランナー、投資家、現役証券マン、現役保険マンの立場で記事を書いています。

K2アドバイザーによって内容確認した上で、K2公認の情報としてアップしています。

最近の投稿

養老保険2022年2月28日アフラック 夢みるこどもの学資保険

養老保険2022年2月28日アフラック 夢みるこどもの学資保険 変額保険2022年2月22日アクサ生命 変額保険 ユニットリンク 介護プラス

変額保険2022年2月22日アクサ生命 変額保険 ユニットリンク 介護プラス

この投稿へのトラックバック: https://media.k2-assurance.com/archives/3638/trackback