こんにちは、K2 College 松本です。

今回はソニー生命の「米ドル建一時払終身保険」を解説します。

一生涯の死亡保障を準備したくて加入しました。

万一のことがいつ起きても死亡保険金を遺族に残せる終身保険は安心できます。

ただ、一生涯の死亡保障を備えるにはこの商品でいいのか? コスパや保障内容を含めて、日本の保険会社の終身保険はどういうものなのか確認してください。

- 動画解説

- ソニー生命の経営体制は非常に優秀

- 死亡保障が増えていく米ドル建一時払終身保険

- 返戻率は10年で120%、実質利回りは年1.85%

- 契約はしない。既に契約している人は個別相談してください。

動画解説

ソニー生命の経営体制は非常に優秀

会社概要

ソニー生命は日本の生命保険会社で、ソニーグループ系列です。1979年8月「米プルデンシャル生命(ザ・プルデンシャル・インシュアランス・ カンパニー・オブ・アメリカ)」との合弁で、「ソニー・プルーデンシャル生命保険」として設立された。1980年2月に「ソニー・プルデンシャル生命保険」に、1987年9月に米国プルデンシャルとの合弁解消となり「ソニー・プルコ生命保険」とそれぞれ改称し、1991年4月から現社名。1996年1月にライフプランナーを商標登録し、同年4月にソニーの100%子会社となり、2004年4月にソニー損保、ソニー銀行とともにソニーフィナンシャルホールディングスの傘下に入った。

営業開始:1979年8月10日

事業所:162支店(2021年7月1日時点)

総資産:70兆1,738億円(2020年度)

保有契約高:53兆6,109億円(2020年度)

格付情報

S&P:A+(2021年7月1日現在)

R&I:AA(2021年7月1日現在)

ソルベンシーマージン比率

2,126.6%(2020年度)

身近な会社なので親しみはありますね。

イメージだけで判断するのはダメですが、実際に会社の規模、格付、ソルベンシーマージン比率などの評価は高いので健全な会社です。

死亡保障が増えていく米ドル建一時払終身保険

契約概要

商品名:米ドル建一時払終身保険

契約年齢:男性(50歳〜85歳)、女性(50歳〜90歳)

保険期間:終身

予定利率:契約時の予定利率が適用

逓増率:予定利率と年齢と性別により決まる

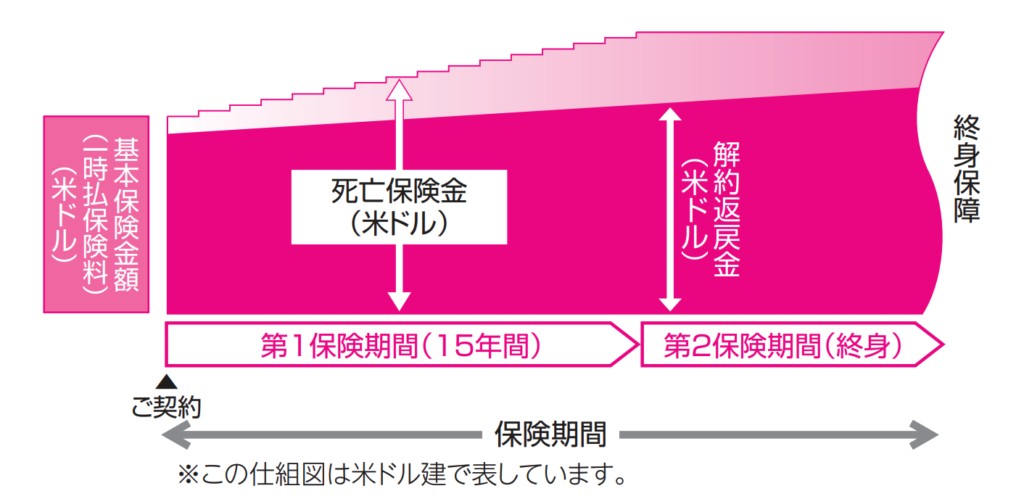

第1保険期間:15年間

第2保険期間:16年目以降

払込期間:一時払

告知:なし

保障内容

第1保険期間中、第2保険期間中に関わらず死亡されたときは、死亡保険金を受取れます。

*ただし高度障害保険金はありません。

商品解説

告知の必要がない一時払の米ドル建終身保険です。第1保険期間と第2保険期間の保障内容は同じですが、第1保険期間中は死亡保障額が契約時の逓増率に応じて増えていきます。16年目以降は第2保険期間となり死亡保障額は固定されます。死亡保障額の増え方に影響する逓増率は、契約時の年齢と予定利率によって変わります。

終身保険なので一生涯の死亡保障と解約返戻金がありますが貯蓄性は低いので、貯蓄を目的で契約してはいけません。契約できる年齢も50歳以上なので、高齢者向けに「死亡保険金非課税枠を利用しましょう!」と提案するための商品という感じがよく伝わってきます。

非課税枠も利用できるし死亡保障も増えるので加入したいのですが、やめた方がいいのでしょうか?

利率が低いのでやめた方がいいです。

次のチャプターで具体的なシミュレーションの数字で確認していきましょう。

返戻率は10年で120%、実質利回りは年1.85%

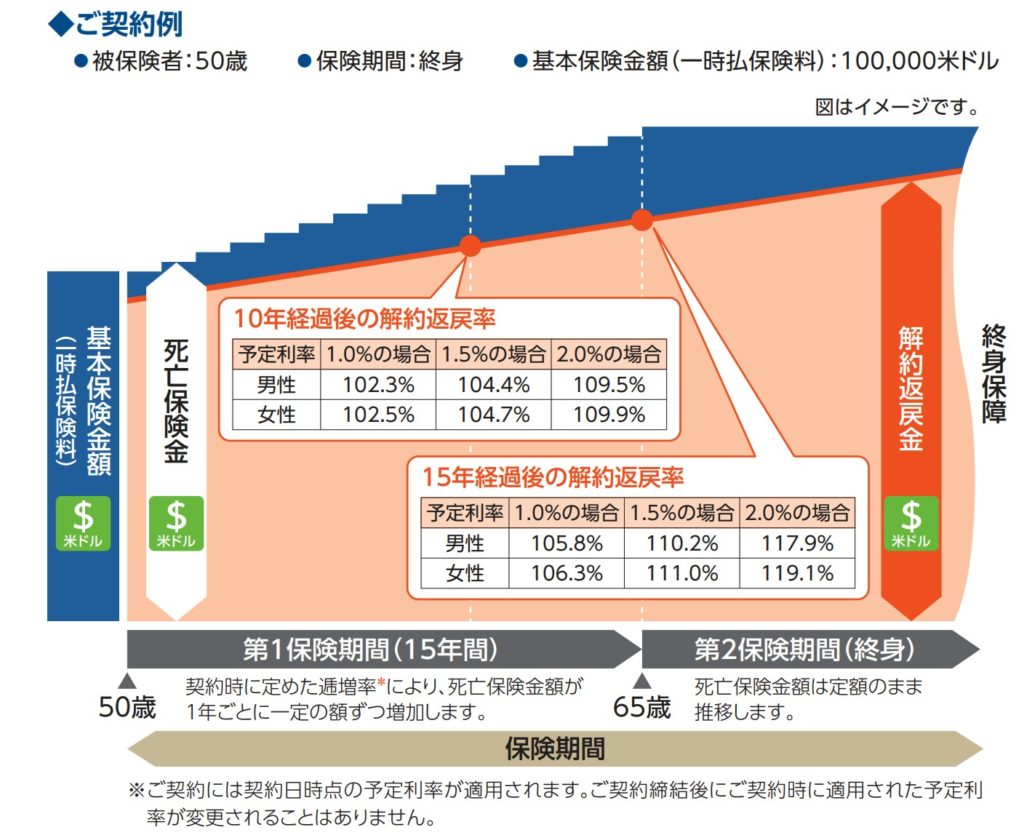

パンフレットに載っている男性の契約例を見ていきましょう。

契約年齢:50歳 男性

保険期間:終身

保険金額:USD 100,000

予定利率:3.0%(2022年11月時点)

逓増率:7.7040%(2022年11月時点)

払込期間:一時払

保険料:USD 100,000

総支払保険料:USD 100,000

<死亡保険金の推移>

5年後(55歳):USD 130,816

10年後(60歳):USD 169,336

20年後(70歳):USD 215,560

30年後(80歳):USD 215,560

40年後(90歳):USD 215,560

<解約返戻金の推移>

5年後(55歳):USD 105,850(105%)

10年後(60歳):USD 120,122(120%)

20年後(70歳):USD 148,278(148%)

30年後(80歳):USD 174,524(174%)

40年後(90歳):USD 195,185(195%)

<実質利回りの推移>

5年後(55歳):1.14%

10年後(60歳):1.85%

20年後(70歳):1.98%

30年後(80歳):1.87%

40年後(90歳):1.68%

2022年11月時点では、男性50歳の場合は逓増率が7.7040%なので、第1保険期間中は毎年この逓増率で死亡保険金が増えて行きます。16年目以降はUSD 215,560の死亡保障が一生涯継続します。解約をすると解約返戻金が受け取れます(損益分岐点は3年目)。

10年預けても20%しか増えないのは悲しいですね。予定利率は3%ですが、実質利回りは2%以上にはなりません。しかも実質利回りは65歳でピークとなり、それ以降は下がっていくという自体に。

告知なしで入れるから仕方ないと思っています。

それなら運用して増やしていけばいいと思います。

例えば毎年固定の金利を受け取れる『海外固定金利商品』がありますが、こちらに10年預けるだけで返戻率154%になります。

また、『新海外個人年金』であれば、15年で返戻率200%以上の現行利回りです。

死亡保障の上乗せがなくても預けた資産が増えて自分でも自由に使える方が安心できると思います。

詳しくは下記の入門書をダウンロードして一読ください。

『海外個人年金入門書(マニュアル)』はこちら(無料)【NEW】

契約はしない。既に契約している人は個別相談してください。

終身保険の特徴は、死亡保障と貯蓄の両立が出来ることですが、日本の保険は

・貯蓄性が低すぎる

・死亡保障に対する保険料が高い

という理由でオススメできません。

多くの死亡保障と貯蓄を両立したいのであれば海外の終身保険を選択肢にいれてください。海外であれば総支払保険料の何倍もの死亡保障がありながらも実質利回りで4〜6%ほどで運用もできます。

詳しくは下記の入門書をダウンロードして一読ください。

※『海外保険入門書(マニュアル)』はこちら(無料)【NEW】

既に契約している場合はどうしたらいいでしょうか?

契約内容によって「継続」「減額」「払済」「解約」と適切なアドバイスは変わるので、私に直接ご相談ください。

※直接相談(無料)

まとめ

- 加入するのはやめよう

- 今契約していたら、内容を見て個別に判断するので、お気軽にご相談ください(無料)

- 日本では保障と貯蓄は分けて契約しよう(終身保険はしないで)

著者プロフィール

-

大学卒業後、東証1部上場の設備会社で現場監督として勤務。

外資系生命保険会社からスカウトされ、2013年1月から生命保険のライフプランコンサルタントとして6年3ヶ月勤務。

また同時期に個人で海外投資も始めましたが、海外投資の情報は少なく信頼できるか判断も難しいので、WEBや知人から沢山の情報を集めていました。 その1つの情報源としてK2のメルマガを購読しながら知識を深めていきました。

そして国内外の保険や投資についてメリット、デメリットを正直に伝えた上でアドバイスをする活動方針に共感し、弊社保険アドバイザーとして2019年4月よりK2 Holdingsに参画しました。

クライアントのマネーリテラシーの底上げをしつつ、日々顧客利益の為に活動しております。

この投稿へのトラックバック: https://media.k2-assurance.com/archives/6157/trackback