こんにちは。K2 College大崎です。

外国の株式や債券などへ投資する場合は、基本的にその国の通貨で買う必要があります。

最近は、米国株や世界株式ファンドへ投資する日本人投資家が増えて来ましたが、こちらも基本は外国通貨を通じて投資を行っています。

自分は日本円で投資信託を購入しているという方も、実際は米ドルなどで運用されているわけです。

- 為替ヘッジ「あり」「無し」の違いがパフォーマンスに大きな違いを生む

- リテラシーがあれば、パフォーマンスを上げられる

為替ヘッジ「あり」「無し」の違いがパフォーマンスに大きな違いを生む

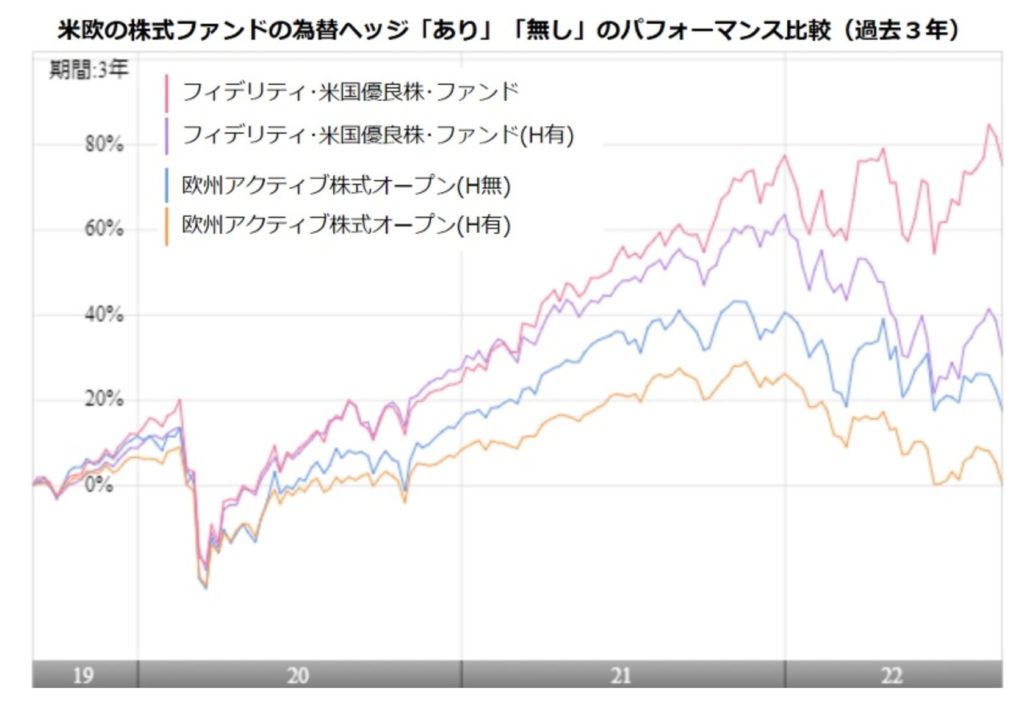

その米ドル建て資産を投資対象にしたファンドにおいて、為替ヘッジ「あり」「無し」の違いがパフォーマンスに大きな違いを生んでおります。

例えば、「フィデリティ・米国優良株・ファンド」のパフォーマンスを見てみると、「為替ヘッジなし」の過去1年間のトータルリターンはプラス8.04%ですが、「為替ヘッジあり」はマイナス15.73%となっています(8月末基準)。

為替ヘッジの「あり」「無し」の違いだけで、パフォーマンスにこれだけ大きな違いが出るのですね。

「為替ヘッジあり」は、為替変動の影響を小さく抑えるため

外国の株式や債券などへ投資する場合、売却する際に購入したときよりも円の価値が上がっている(外国通貨の価値が下がっている)場合、損失が発生します。

この損失を「為替差損」といいますが、このリスクを限定的にしようとするのが「為替ヘッジ」であり、為替ヘッジを行なうにはもちろんコストがかかりますので、その分、基準価額にマイナスの影響を与えます。

リテラシーがあれば、パフォーマンスを上げられる

一般的にヘッジコストは相手国との短期金利差が反映されますので、投資先が金利の高い国であれば、その分、為替ヘッジコストは高くなり、運用成績を下げる要因となってしまうわけですね。

例えば、上図を見ていただくと、米国優良株ファンドと欧州アクティブ株式オープンとでは、為替ヘッジの「あり」「無し」でパフォーマンスの差異が大きく違います。

直近で見れば、日欧短期金利差よりも日米短期金利差の方が 大きくなっているということが想像できますね。

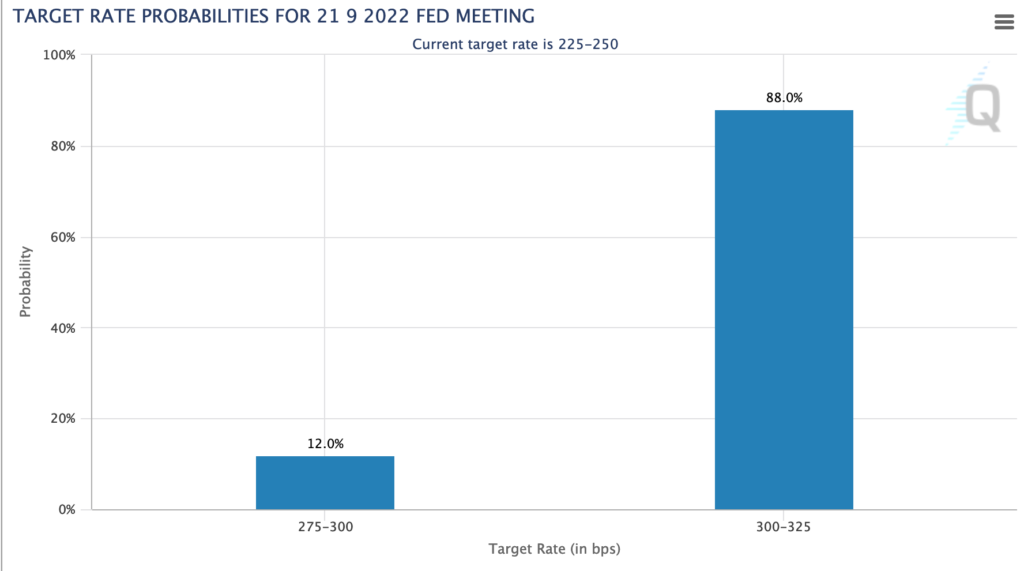

実際、日本の政策金利はマイナス0.10%ですが、米国は2.25〜2.50%。

今月のFOMCではさらに0.75%の利上げがされると見られており、そうなると3.00〜3.25%になりますから、日本との金利差は一段と拡大します。

マーケットの情報を少しでも入手していれば、インフレ抑制のために利上げを加速している米国に対して、利上げができない日本という構図はわかりますから、わざわざヘッジコストが掛かり、パフォーマンスが悪い「為替ヘッジあり」のコースを選択することはないかと思います。

為替変動のリスクを取りたくない方や円高が進むと考える方は「為替ヘッジあり」で良いですが、為替変動の影響を受け入れられる方や円安が進むと考えている方は「為替ヘッジ無し」を選んだ方が宜しいかと思います。

それよりも今後の日本を考えるながら、海外に資産を持つことの方が大切ですけどね。

こちらからは、海外投資入門書(マニュアル)を無料でダウンロードいただけます。

資産を増やしたい方は、参考にしてください。

まとめ

- リテラシーを高めていきましょう

- 資産の一部は海外に持ちましょう

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7394/trackback