こんにちは。K2 College大崎です。

「1ドル160円?円安すぎて今は買えない」──そう言って見送った3ヶ月後、

「1ドル140円?今は円高だけど、まだ下がりそうだから様子を見る」と言って、なかなか投資できない方は少なくないです。

結局、その4ヶ月後に158円程度に戻してしまい、また「円安だから買えない」と様子見をする。

こうやって、為替の動きに左右され、「今じゃない」と言い続けているうちに、気づけばいつまで経っても投資を始められない──そんな人は、あなただけではありません。

慎重さは投資において大切な要素ですが、「様子を見ること」が目的になってしまうと、大きなチャンスを逃すことにもつながります。

今回は、なぜ多くの人が「様子見ループ」に陥ってしまうのか、そして、そこから抜け出すための考え方を解説します。

投資で一歩を踏み出せずにいる方にこそ、読んでいただきたい内容です。

- 動画解説

- 「今はタイミングが悪い」のワナ- なぜ人はいつまでも様子を見てしまうのか?

- 「少しずつでも始める」完璧なタイミングを待たずに動くことの重要性

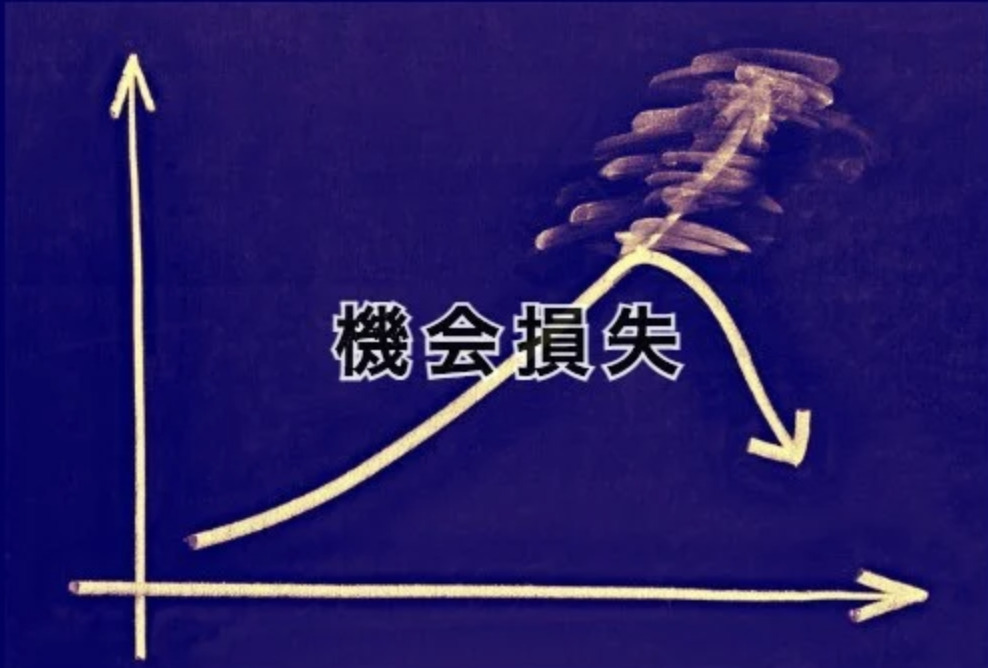

- 見送りの連続が生む「機会損失」投資しないことこそがリスクになる時代

動画解説

「今はタイミングが悪い」のワナ- なぜ人はいつまでも様子を見てしまうのか?

投資の現場でよく耳にするのが「今はタイミングが悪いから、もう少し様子を見る」という言葉です。

例えば「1ドル160円は円安すぎるから買えない」「1ドル140円と円高になってきたが、まだ円高が進むかもしれない」といった理由で、結局いつまでも投資に踏み出せない。

こういった方が実際に少なくありません。一見、慎重で冷静な判断のように思えますが、問題は「様子を見る」こと自体が目的化してしまい、行動に移せなくなる点です。

人間は「損をしたくない」という感情に強く影響されます。

行動経済学では「損失回避バイアス」と呼ばれますが、これが「今はまだ買い時じゃないかも」と感じさせ、結果として、時間だけが過ぎていくのです。

しかし、為替や株価に「完璧なタイミング」などありません。

市場は常に動いており、「ベストな時期」を見極めようとするほど、その瞬間は逃げていきます。重要なのは、動かずに見送ることがリスクになり得るという視点です。

「動かずに見送ることがリスクになり得る」というのは、大崎さんが常日頃、言っている機会損失のことでしょうか?

そうですね。

機会損失については、以下で説明します。

「少しずつでも始める」完璧なタイミングを待たずに動くことの重要性

「今は様子を見よう」と考える人の多くは、いずれどこかで「理想のタイミング」が訪れることを期待しています。しかし、現実には「誰にも未来は読めない」というのが投資の基本です。

完璧なタイミングを待ち続けているうちに、数年が経ってしまったという話もよくあります。だからこそ、完璧を求めず「まずは始めてみる」という一歩が重要になります。

投資のスタートに正解はありません。一括で入る方法もあれば、段階的に投資する方法もあります。

大切なのは、自分の目的や資金状況に合ったやり方を選び、「投資を始める」という行動に移すことです。

為替の変動が気になるなら、相場に振り回されない自分なりのルールを決めておくのも一つの手です。

今の価格が高いか安いかを完璧に見極めようとするのではなく、「長期で見れば投資する価値がある」と判断したなら、腹をくくって一歩を踏み出すことが肝心です。

投資は始めなければ何も始まりません。

動いて初めて得られる経験値や気づきがあります。大事なのは、行動を先延ばしにするより「まずはやってみる」ことで、そこから学び、調整していくことです。

なんでもそうですよね?

これは、成長や変化を伴う行動に共通します。

うまくできるか不安だからやらないより、やってみて失敗しながら覚えるほうが圧倒的に早く上達します。

結局、「実践こそが最大の教材」なんですよね。

見送りの連続が生む「機会損失」 投資しないことこそがリスクになる時代

「様子見」という選択は、一見するとリスク回避のように思えますが、実際には大きな「機会損失」につながります。

たとえば為替が160円のときに「高すぎる」と感じて見送り、140円のときに「もっと下がるかも」と思ってまた見送る──このようなことを繰り返していると、結局どのタイミングでも投資できないまま時間が過ぎてしまいます。

その間にも、世界の株式市場や資産は成長を続け、取り残されるリスクが高まります。

また、円という通貨自体が長期的に弱くなっているという現実も見逃せません。

海外資産に分散することで得られるリスクヘッジや成長の恩恵を、「様子見」によって自ら遠ざけてしまっているのです。

特にインフレや円安が進む中で、円だけを持ち続ける選択こそが、将来的な購買力の低下という大きなリスクを抱えることになります。投資の世界では「行動しないこと=安全」とは限らず、「行動しないこと=不利」という視点も必要なのです。

以下は円インデックスの推移ですが、円は中長期的に安くなりやすい構造ですので、「弱い円」が続く可能性が高いです。

分散・ヘッジの観点から、外貨資産の保有を増やしておかれると宜しいかと思います。また、インフレ対策として実物資産にも分散して投資しておきましょう。

何かのタイミングで円安が進むと、輸入品の価格が上がり、我々が購入するモノの値段が上がるから、物価上昇率以上のリターンが得られるものに投資しておくべきだと、2019年から言ってましたね。

2019年当時、日本の食料自給率は約38%、エネルギー自給率は約8%でしたから、これらを海外からの輸入に頼っている状況では、簡単に想像できます。

まとめ

- 様子見は機会損失を招く行動

- 完璧なタイミングは存在しない

- 外貨・実物資産で分散を意識

資産構築、資産運用、資産保全のご相談は、こちらからご連絡ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30463/trackback