こんにちは。K2 College大崎です。

金価格が3,500ドル超えましたね。年初来で+26.33%のリターンです。

金と銀は歴史的に「価値の保存手段」として並び称されてきましたが、現在その価格差は過去に例のないほど開いています。

金銀比価が104:1を超える今、この異常な乖離が示す意味とは何なのでしょうか。

今回は、銀の投資価値を深掘りしていきます。

- 動画解説

- 金銀比価の歴史と「異常な今」

- なぜ銀は過小評価され続けてきたのか?

- なぜ今、銀に再注目すべきなのか?

動画解説

金銀比価の歴史と「異常な今」

金と銀は長い歴史の中で、価値の保存手段として世界中で重宝されてきました。特に米国では、1792年の「貨幣法」によって金1に対して銀15という固定の価値比率が設けられ、銀は金と並ぶ正式な通貨として位置づけられていました。

ところが、金本位制への移行や中央銀行制度の確立とともに、金の信用度が高まり、銀は次第にその地位を後退させていきます。

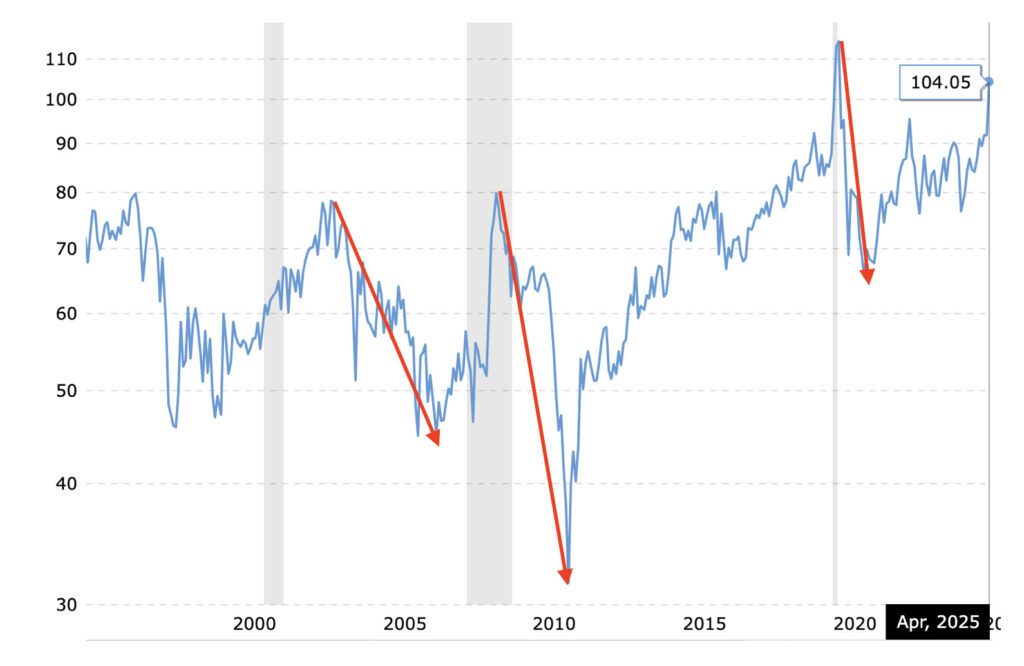

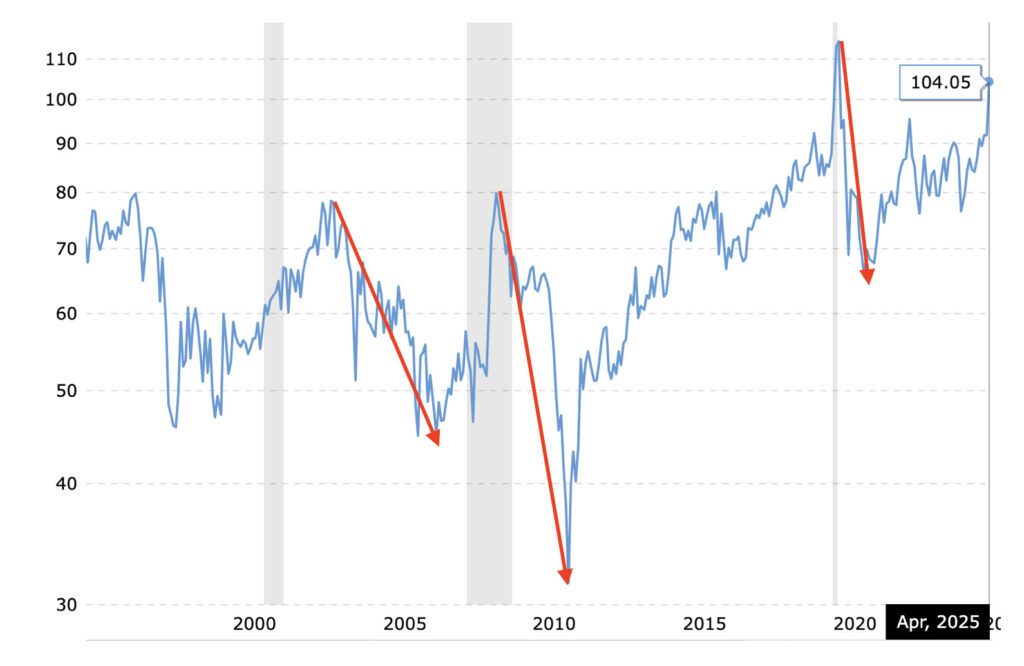

現代においては、その金銀比価が100:1を超える水準に達しており、歴史的に見ても極めて異常な状態です。

この「金銀比価」とは、金1オンスに対して銀が何オンス必要かを示す指標で、例えば100:1であれば、金1オンスの価格が銀100オンス分に相当することになります。

過去にはこの比価が拡大しすぎた後、数年以内に急速に縮小するパターンが繰り返されてきました。

例えば、2008年のリーマン・ショック時には金銀比価が80台に達しましたが、その後、数年で30台にまで回復しました。

また、2020年のコロナショックでは史上最高となる約115:1を記録し、翌年には65:1前後まで戻っています。

こうした歴史的傾向から、現在のような極端な金銀比価は、むしろ銀の買い場として注目すべき局面だといえるのです。

金価格は1トロイオンス3,500ドルを超えましたが、 仮に、金銀比価が80にまで下がったとすると、銀価格はいくらになりますか?

金銀比価が80まで下がった場合、銀価格は約43.75ドルとなります。

現在の銀価格約32ドルから見ると、約37%の上昇余地がありますね。

なぜ銀は過小評価され続けてきたのか?

銀が金に比べて割安に放置されがちなのは、いくつかの構造的な理由があります。

まず最大の要因は、銀市場の規模が非常に小さいことです。金の市場は各国の中央銀行や機関投資家の取引が盛んで、価格の安定性もある程度担保されています。

一方、銀市場は流動性が低く、ヘッジファンドなどの影響を受けやすいため、短期的な価格変動や思惑による操作が起こりやすいのです。

その結果、実際の需給バランスにかかわらず、過小評価された状態が長期にわたって続くことも珍しくありません。

また、銀は産業用途が非常に多く、電気伝導性や反射性に優れた特性を活かして、電子機器や太陽光パネル、医療機器などに広く使われています。

こうした実需の大きさはメリットである一方、経済の減速局面では「景気敏感資産」としてリスク資産のように売られやすいという側面もあります。

さらに、中央銀行が金を外貨準備資産として保有しているのに対し、銀はその対象にはなっていないため、金融危機などの「リスクオフ」の局面では金が買われ、銀が売られるという構図が生まれやすいのです。

このような複数の要因が重なり、銀は長期にわたって過小評価され続けてきたのです。

今後、銀の過小評価が変わることがありますか?

ドルの信認低下が進む中で、金や銀といった貴金属がリスク回避の手段として再評価される可能性が高まります。

というか、すでに価格は上昇してきておりますね。

なぜ今、銀に再注目すべきなのか?

このように「長らく過小評価されてきた銀」ですが、今こそ再評価されるタイミングが近づいているかもしれません。

その背景にあるのが、脱炭素化社会の進展と技術革新による産業需要の急拡大です。特に太陽光パネルに使用される銀の量は年々増加しており、EV(電気自動車)の普及や5GやAI技術の発展に伴って、銀の需要は今後さらに高まると予想されています。

一方、供給面では、銀鉱山の生産は減少傾向にあり、地上在庫も限られているため、需給ギャップの拡大が懸念されている状況です。

また、金の価格が高止まりしている中で、「出遅れた安全資産」として銀が見直される流れも強まっています。

投資家心理として、「高値圏にある金よりも、割安に放置されている銀の方が、投資妙味がある」と考える層が増え始めています。

実際に、過去にも金銀比価が拡大しすぎた後、銀価格が急騰し、比価が正常化するパターンが何度も観測されています。

こうした歴史的傾向と現在の需給構造を踏まえると、今のような「金銀比価の異常拡大局面」は、長期的な銀投資を始める絶好のタイミングだといえるでしょう。

今後、銀価格が必ず上がる保証はないですよね?

もちろん、そうですね。

ただ、2019年のブログにおいて、今後、金価格が上昇していく理由も含めて記載しておりますが、投資していなければ、その後、約2.3倍のキャピタルゲインは得られておりません。

まとめ

- 銀は産業需要と希少性から再評価の余地あり

- 金銀比価の是正が銀価格上昇を後押し

- ドル不安とともに、銀への資産分散が加速

資産構築、資産運用、資産保全のご相談は、こちらからご連絡ください。

著者プロフィール

-

投資アドバイザー

愛知大学経済学部卒業

大手旅行会社で10年間、その後、企業の人材育成を支援する会社で約6年間、法人営業として経験を積む。

直近約5年半はキャリアコンサルタントとして、転職希望者の相談や企業の採用に一役を担う。

その傍らで、自らの投資経験を踏まえたファイナンシャルアドバイスを開始。

ファイナンシャルプランナー2級も取得。

自分でしっかり考える投資家をサポートするという経営方針に共感し、自らもかねてから顧客であったK2 Collegeに参画。

最近の投稿

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方

コラム2025年9月17日米国の債務リセット戦略とゴールド・暗号資産市場の行方 コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像

コラム2025年9月12日100万ドル超え予測!4人の著名なビットコイン支持者が語る未来像 コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは?

コラム2025年9月4日次のビットコインの波に備える:歴史が示す“仕込みのタイミング”とは? 個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

個人年金保険2025年8月29日400万円の学資保険を使った賢い運用で、教育費支払い後も約3億円まで資産を増やす方法

この投稿へのトラックバック: https://media.k2-assurance.com/archives/30378/trackback