こんにちは、K2 College河合です。本日は資産残高2兆円ある『インベスコ 世界厳選株式オープン(毎月決算型)【愛称:世界のベスト】』を解説します。ツッコミどころ満載ですが、2兆円もの投資家がいるわけですから、もし投資していたら、勧誘されていたらお付き合いください。

2兆円って大きいですよね。それだけ人気なのか、良いファンドということじゃないんでしょうか?

アメリカとかだと通常そうなんですけど、日本は昔から良い商品だから人気があるわけじゃないという法則があります。投資信託が流行り出した頃のグロソブ(毎月分配型)に代表されるように、明らかに良くないのに売れるのは、販売チャネルが売りやすい商品というところにつきます。銀行で預金から投信へ(右から左へ)するだけでいいわけですから、商品がいいかどうかではなく、そういった銀行のフロント商品になれるかどうか?だけだったりしますよね。

- 動画解説

- 「世界のベスト」の銘柄選定

- ベンチマークに負けてるよ

- どうして株式型ファンドで毎月分配型?

動画解説

「世界のベスト」の銘柄選定

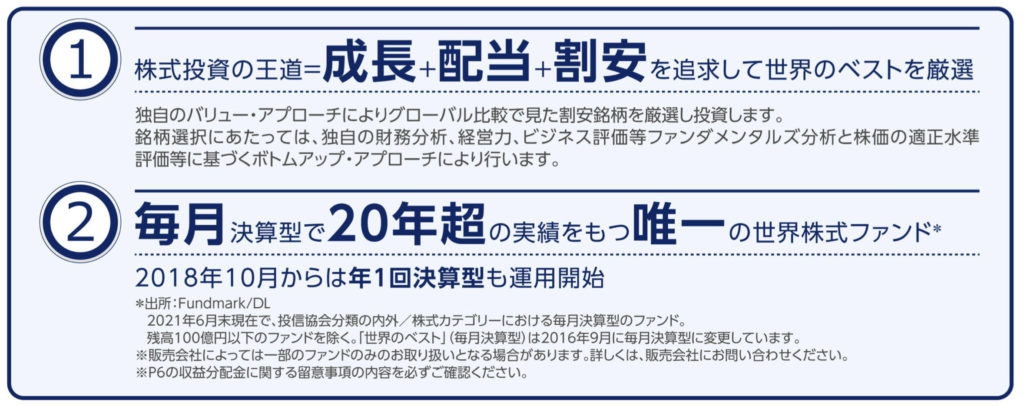

投資先が世界株というと、恐ろしくたくさんの銘柄から選定しないといけないですよね。ということはどんな基準で選定するのか?がとても重要になります。その説明がこちら。

成長株で、配当が良くて、割安株がいい、ってそりゃあみんなそういう銘柄選びます、って話ですwむしろそうじゃない銘柄を選びたいものでしょうか。

さらにキャピタルゲインを狙うべき株式型ファンドで毎月決算型って、20年やってても自慢できません。

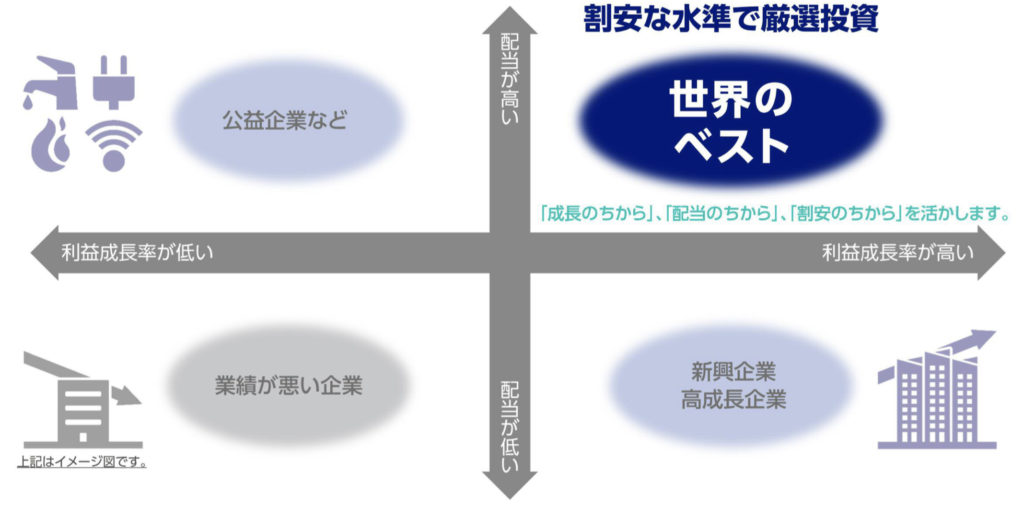

マトリックスにするとこうなるんでしょうけど、やはりみんなが選ぶところですよね。ここまでの選定はそれほど難しくもなく、問題はここから更にどのように絞るのか、じゃないでしょうか?

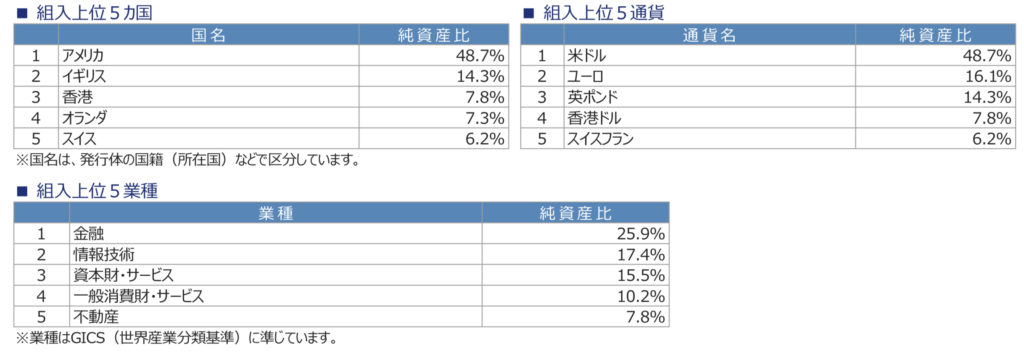

国ごとに見てみると米株が半分、あとはパラパラと分散しているようです。永遠割安株の金融株を入れてる時点で、成長株じゃないよね?って思ってしまいます。

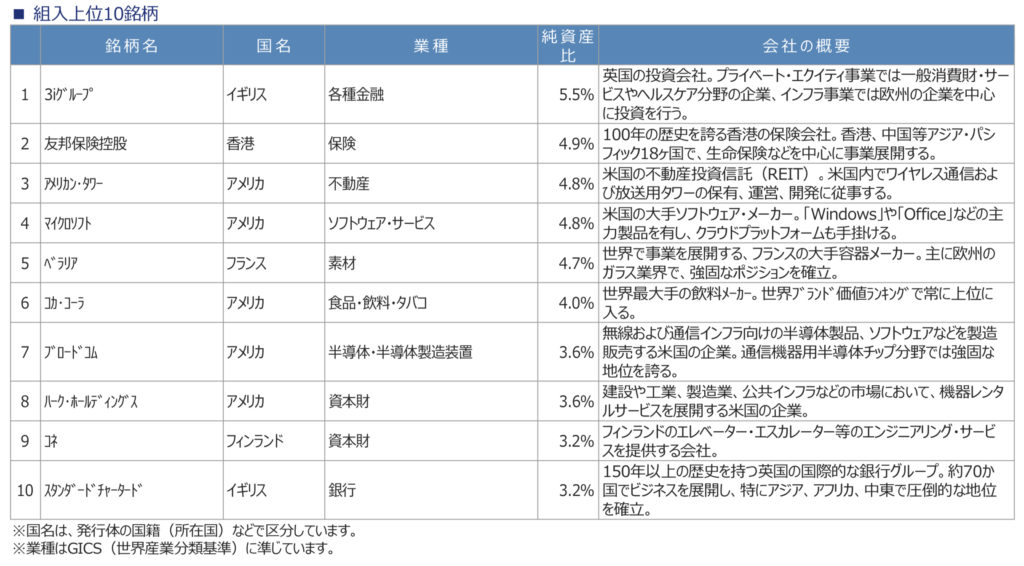

組入上位10銘柄を見てどう感じますか?私はやはりとてもコンサバな印象が強く、成長というテーマからは遠いと思います。そもそも成長株(グロース)と割安株(バリュー)って相反するもので、それを同じ基準の中で選定するってこと自体が、ファンドとして大丈夫か?って思います。

私も保守的な印象を受けました。けれどインフラ関連の公益事業、ディフェンシブ銘柄を入れないということなので、なんだか中途半端ですね。

中にはそういう銘柄を好む投資家がいるとは思いますが、本当に2兆円分の投資家がそう思っているのか怪しいところです。そもそも投資先選定まで理解している投資家がどれほどいるのでしょうか。

ベンチマークに負けてるよ

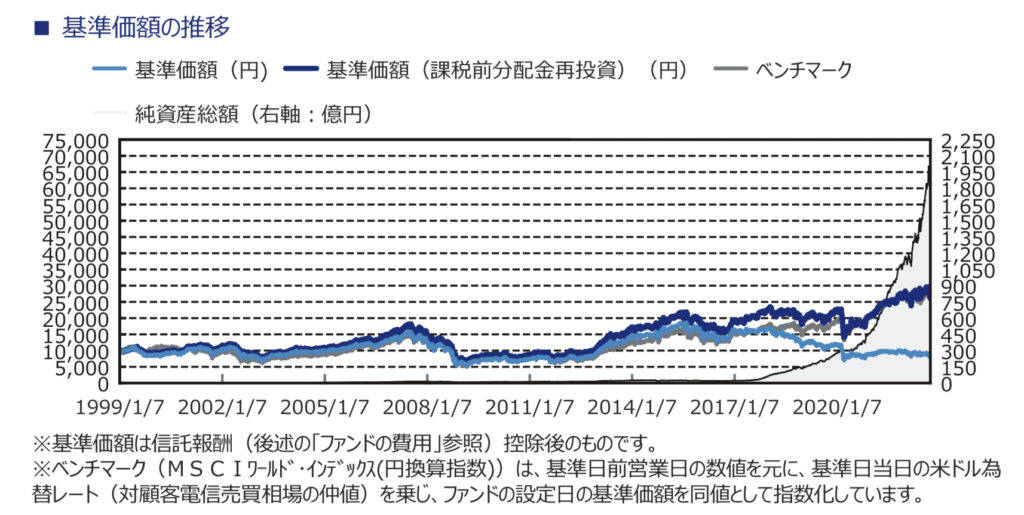

このファンドには為替ヘッジあり・なしが選べますが、人気のある「為替ヘッジなし」で解説します。為替ヘッジなしということは、投資通貨である米ドルやユーロなど外貨の影響を受け、円換算している基準価額には円安下の為替差益が含まれています。

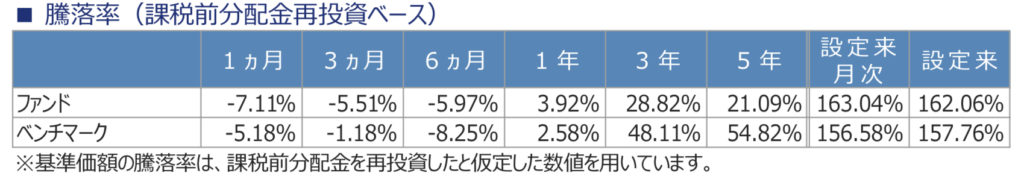

とはいえ、ベンチマークであるMSCIワールドインデックスに勝っていればいいのですが、ここ5年間は大幅に負けています。

直近5年間でファンドは+21.09%。一方ベンチマークは+54.82%ですから、ひどい負け方です。。余計な選定などせず、インデックスに投資しておけばよかったということになります。

なお為替ヘッジなしの場合、このような数字だったようです。

はい、この5年間で-1.66%ですから、このファンド自体は利益を生むどころか、損を出しているということです。儲かったと思っていたのは単なる為替差益でしたね(ドル預金しておいた方がよっぽど利益出ていたということ)。

なんとなく上がってるから良かった、ではなくこうしてちゃんと数字を分析しないといけませんね。

私も全部のファンドを見ているわけにもいきませんが、時間を作ってこうして数字を見てみるとよくわかります。ご自身で投資しているファンドだったら、尚更しっかりと見ておきましょう。

どうして株式型ファンドで毎月分配型?

最後に悪き「毎月分配型」にツッコミを入れたいと思います。そもそもこのファンド、株式に投資してるのに毎月分配にする意味ありますか?銀行に預金している人達がど素人で何に投資してるかなんて分かってなくて、毎月通帳に入ってくる分配金しか気にしていないから、毎月分配型にしてるんじゃないですか?それで2兆円も資金が集まったんですから、良かったですね。

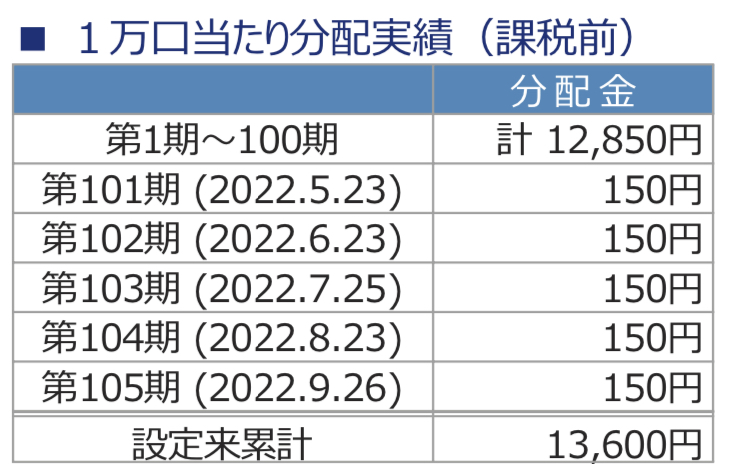

耳にタコだと思いますが、分配金を出したら、その翌日にはその金額分基準価額は下落します。分配金はリターンではなく、自分のお金の取り崩しなんです。ここにあるように毎月150円の分配金を出しているようですから、基準価額8,000円が翌日には・・・

7,850円(8,000-150)± 1日の値動き

となります。

毎月150円出すということは、年間で1800円。現在(2022.10.18)、8000円くらいの基準価額ですから、2.25%の配当性向です。これまで13年間で13,600円出してきたそうです。良かったですね(皮肉)。

分配金が意味ないとわかっていても、ずっと投資しっぱなしだと儲かってる実感がないので、毎月分配型にしています。

まとめ

- 「世界のベスト」全然ベストではない

- グロース投資かバリュー投資か、自分の投資スタイルを決めよう

- 毎月分配ではなく、再投資で複利運用しよう

ベンチマークよりも良いリターンを出しているアクティブ型ファンドは約2割です。つまり8割が負けていて、このファンドもその一つでした。ベンチマークよりも勝った、市場に左右されない投資をするのであれば、オフショアでヘッジファンド、オルタナティブへの投資をしましょう。

※『オフショアファンド入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/7989/trackback