こんにちは、K2 College河合です。

本日は野村證券で4月から募集が始まる新商品『ティー・ロウ・プライス 米国中小型株式ファンド』を解説します。昨年から利上げで株価調整局面の米国株ですが、どこか安いところで買っておきたいですよね。そんな米国株でも中小型株へ投資しようというファンドです。

中小型株ってハイリスク=ハイリターンのイメージです。

そうですね、大型株、S&Pと比べてハイリスク=ハイリターンです。また中小型株をリサーチするアナリストが少ないこともあり、中小型株ファンドも貴重です。

- 動画解説

- 米中小型株はハイリスク=ハイリターン

- 現在(2023.3)は割安相場

- 『ティー・ロウ・プライス 米国中小型株式ファンド』の運用成績

動画解説

米中小型株はハイリスク=ハイリターン

1978年からのデータを見ると、結果的に米国大型株の倍くらい米国中小型株が上がっていることになります。これを年率のリスク=リターンにするとこちら。

<米国大型株>

リターン:8.7%

リスク:15.2%

<米国中小型株>

リターン:10.0%

リスク:18.4%

米国小型株の方がリスクが高い代わりにリターンが高いことがわかりますね。

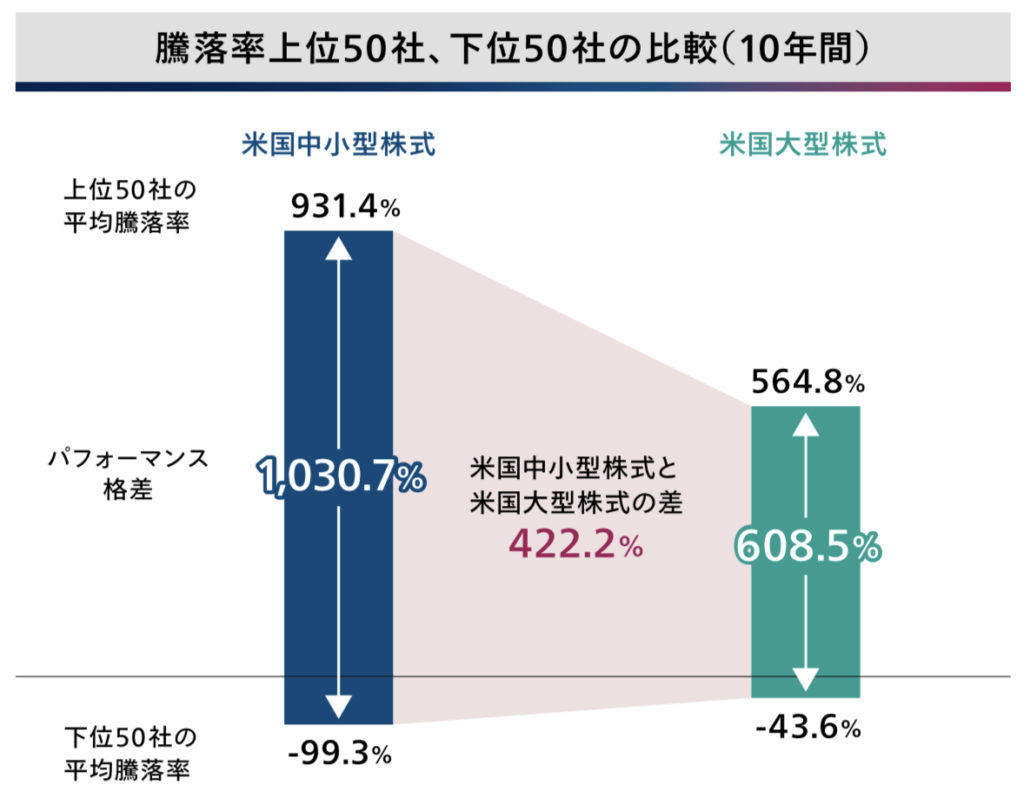

それぞれの上位5社、下位50社の騰落率を見ても、米中小型株の方がハイリスク=ハイリターンだとわかりますよね。ただ10年間投資した結果を見ると米中小型株の方が422.2%高いリターンが出ています。

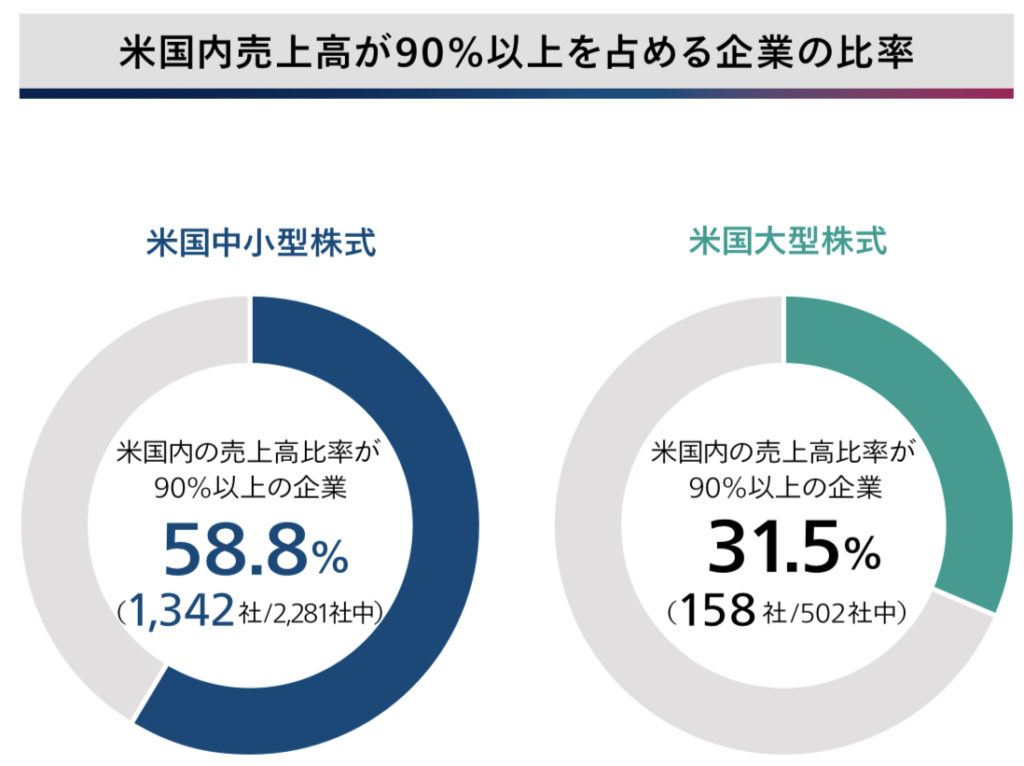

米小型株はまだ未熟期ということもあり、まずは米国内の売上比率が高く、国内で売れる物、サービス、仕組みができると、それを世界展開していくことで大型株へとなっていきます。

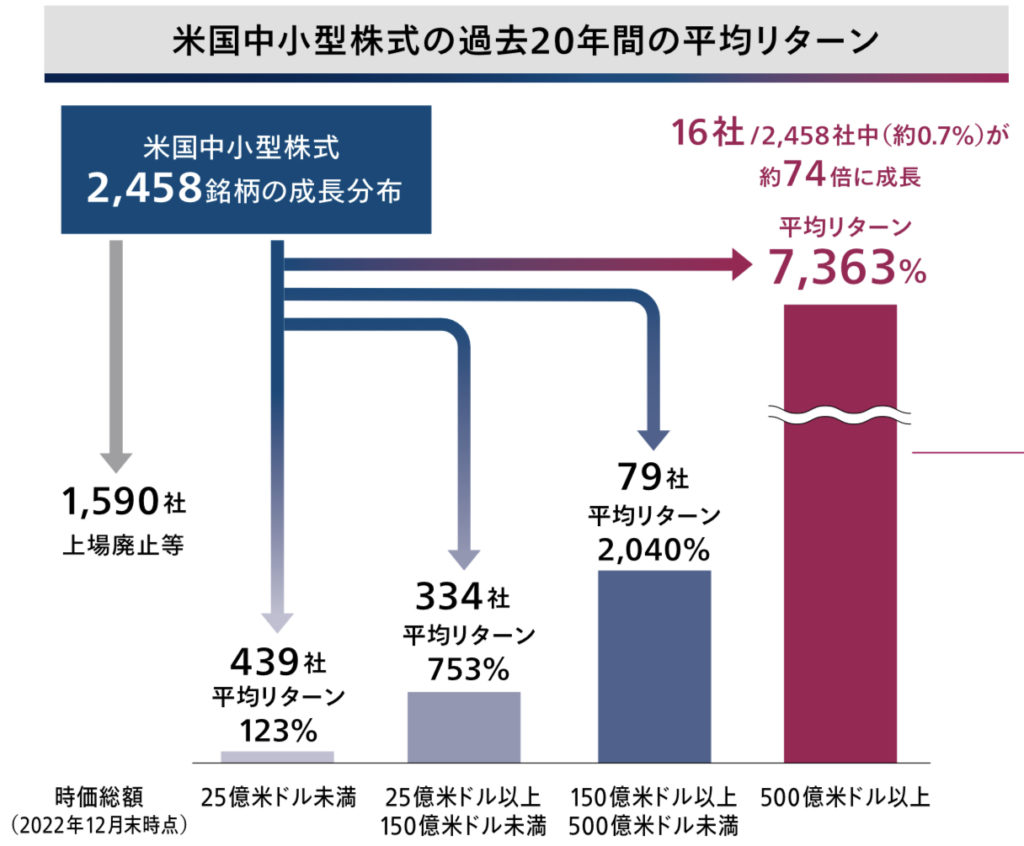

これまで20年間にあった米中小型株、2458銘柄のうちなんと1590社が上場廃止をしています。これは破綻したという例もあるでしょうけれど、どこかの企業に買収をされた(良い意味)というケースも考えられます。

他の企業を見ると、そこそこリターンが出ている企業も多いですが、圧倒的なリターン(7363%)というリターンを出しているのが16社あり、それが中小型株全体のリターンに大きく寄与しています。

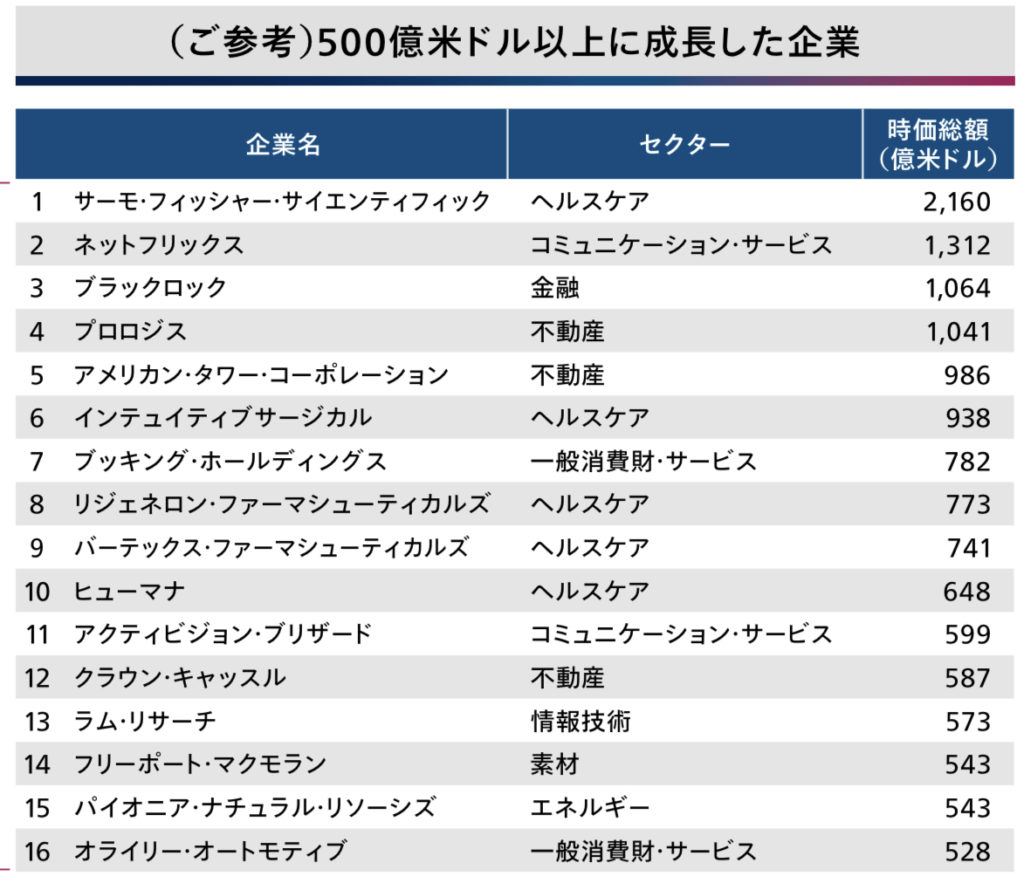

これまで大成功(時価総額500億ドル=約7兆円以上)したケースがこちら。私でも知らない銘柄がたくさんありますが、Netflixもそのうちの一つなんですね。

知らないから不安というのはありますが、知らないからこそこういうファンド会社に運用を任せるという考え方もありますね。

中小型株、未上場株は我々一般人に来る情報はほとんどない上に、想像もつかないサービスを提供していたりするので、こういうファンドこそ投資したいですね。

現在(2023.3)は割安相場

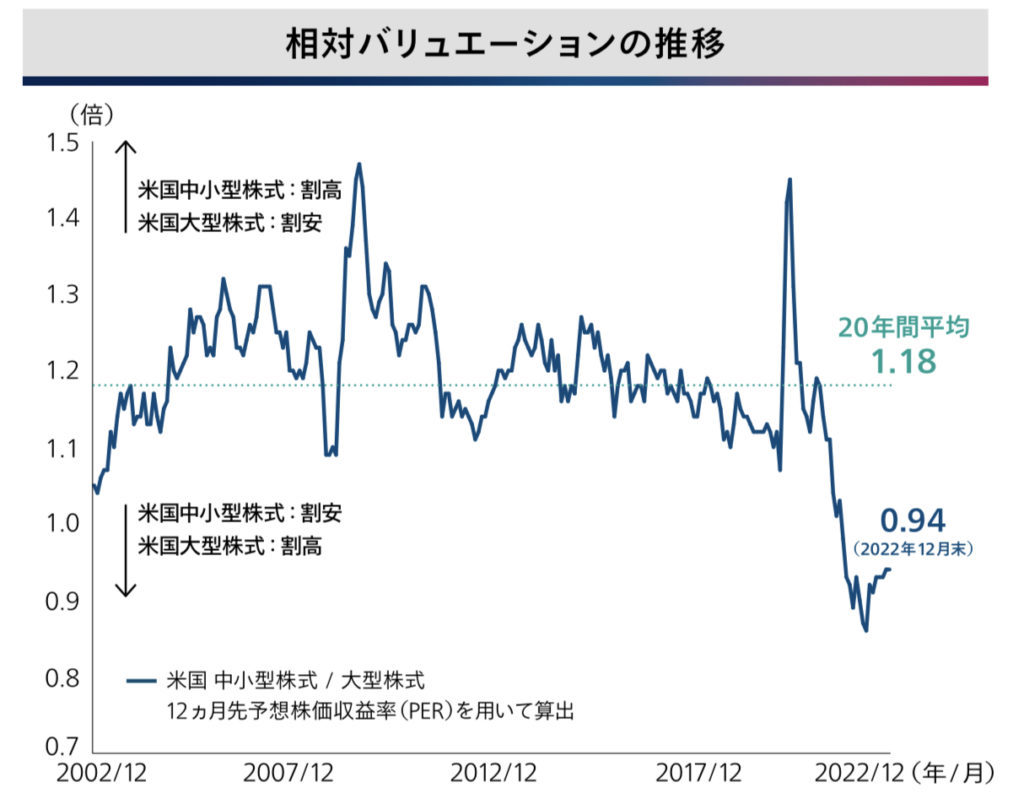

2022年の利上げによる株価調整で、今(2023.3)はとても割安な状態です。米国大型株よりも米国中小型株の方が割安なようですね(それだけ既に下げた)。

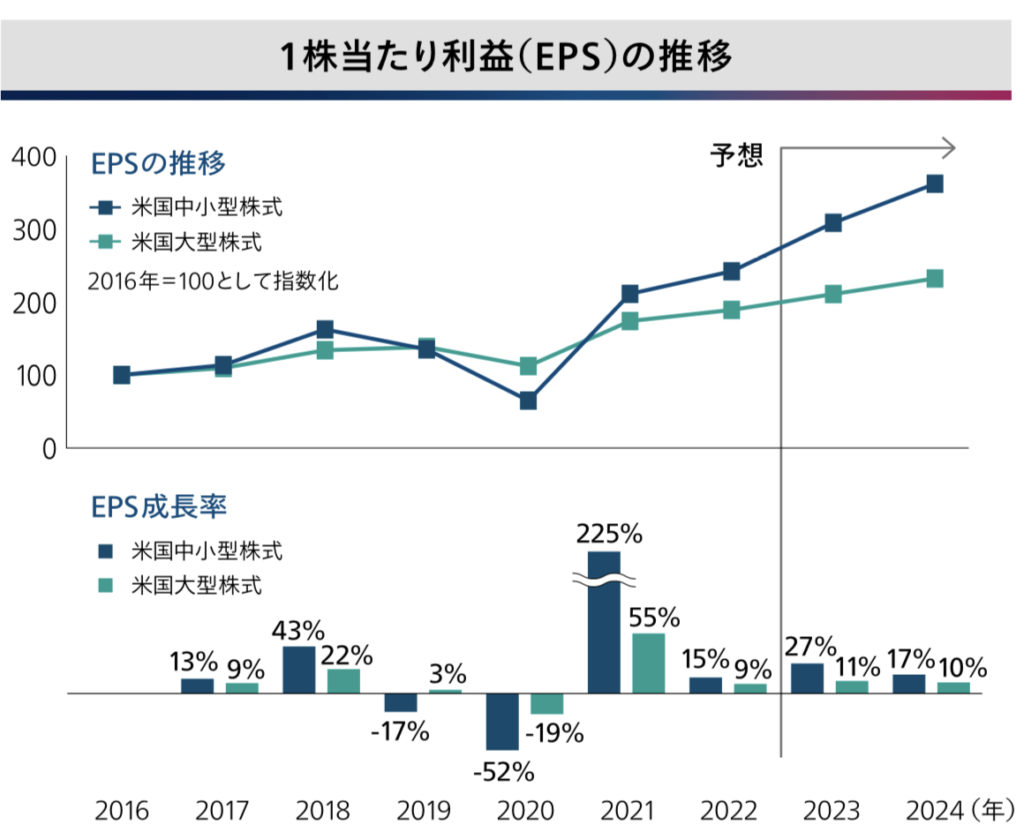

EPS(1株当たり利益)というのは利益が増えれば上がります。利益は米国株全部増えていく見込みですが、大型株よりも中小型株の方が伸びるようです。

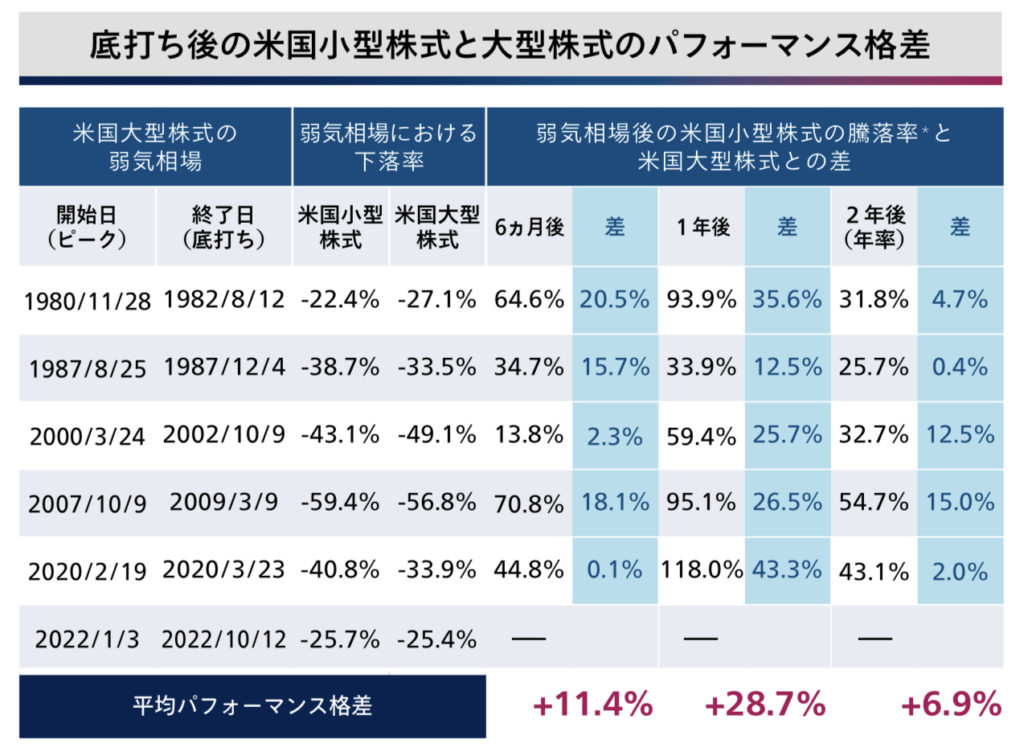

そして株価が安くなった後、株価が戻る過程では、圧倒的に中小型株の方が大型株よりも高いリターンをあげていることが、過去のデータからわかっています。今回(2022年)、歴史に残る下げ相場だったので、その後の上げが楽しみですね。

今が仕込み場ということですね。投資したいですね。

はい、面白いと思います。一括投資でもですが、是非積立でも仕込んでおいてください。

『ティー・ロウ・プライス 米国中小型株式ファンド』の運用成績

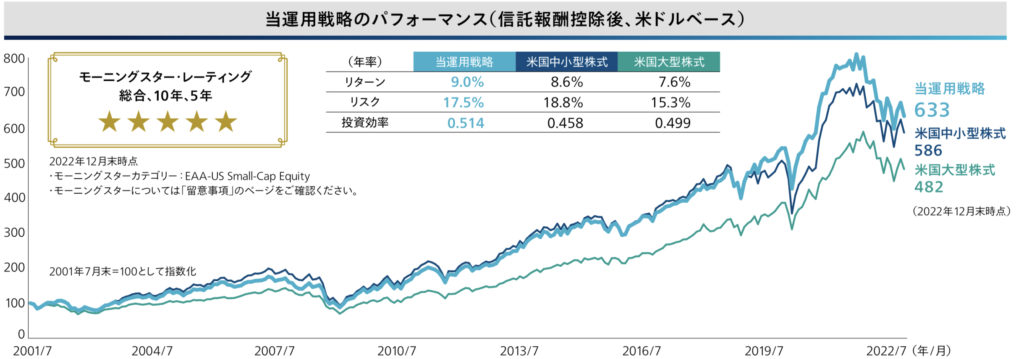

米国中小型株の魅力はわかりましたが、このファンドは更にそれをアウトパフォームする成績を残しているようです。ただし現時点では上回っているというだけで、2001年の運用開始以来、負けている期間もありました。

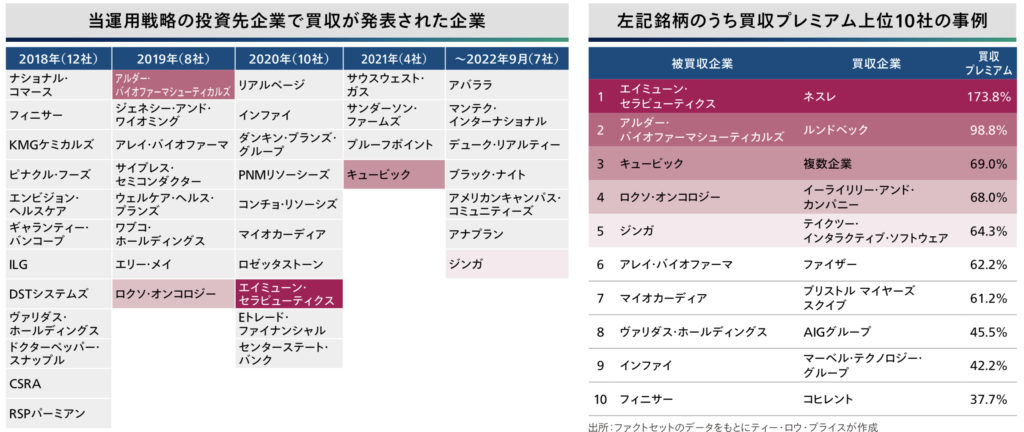

これまでこのファンドが投資してきた米中小型株で買収された企業です。先ほどの未上場化になった企業もこの中に入っているということですね。

買われた金額は「買収プレミアム」というところを見てください。1位エイミューン・セラビューティクスの173.8%というのは当時の時価総額の2.738倍で買収をしたという意味です。この銘柄は極端に高いですが、通常数十%プレミアムがつくものですが、さすが米国中小型株、その先の成長性が高いと判断されるとこれほど高いプレミアムが付きます。高く売れるということは、それだけこのファンドのリターンが高くなったということですね。

知らないところで、こうして企業が売買され、経済が活性化されてるんですね。

こうした買収(M&A)が多いというのも、単に上場だけがゴールではないということで、買う企業も売る企業も色んな選択肢があり、企業の成長戦略も色々取れるということにつながります。米国企業、米国経済が強いのも納得いきますよね。

まとめ

- 米国中小型株へ投資しよう

- 投資するなら今(2023.3)が割安

- 一括投資だけでなく積立でも投資しよう

久々、魅力的なファンドでしたね。ただし今が割安で買い時だと言っても絶対ではありません。一括投資というのはタイミングを「今」だけにすることでたくさん儲けようという方法ですが、「今」かどうか自信がない時はドルコスト平均法が使える積立で投資をしておきましょう。中小型株が積立プラットフォームで選べなければ海外積立を始めましょう。

※『海外積立入門書(マニュアル)』はこちら(無料)【NEW】

著者プロフィール

-

<経歴>

青山学院大学国際政治経済学部国際経営学科ファイナンスコース卒業

中国天津南開大学漢語語言学院留学

野村證券にて4年半勤務、2008年リーマン・ショックの前日に退社

プライベートバンクを経て、2009年K2 Investment設立

2014年ボストン留学、2018年Paris留学

現在、K2 Holdings会長

<趣味>

ダイビング、クルージング、自然

この投稿へのトラックバック: https://media.k2-assurance.com/archives/11526/trackback